Dè dặt với kế hoạch lợi nhuận 2023 sau khi lãi kỷ lục năm 2022

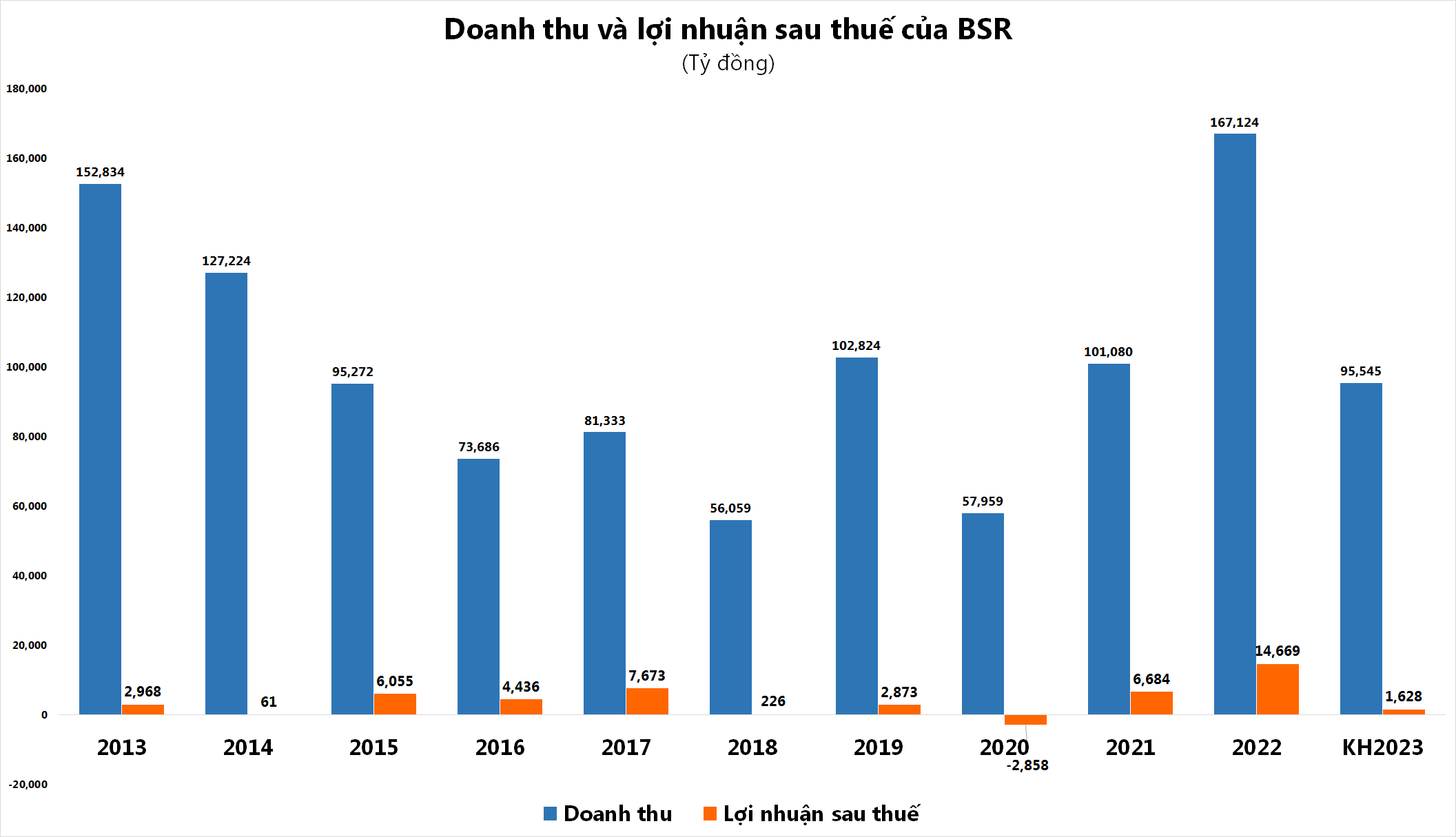

Trong nghị quyết về kế hoạch kinh doanh năm 2023 tạm thời vừa công bố, CTCP Lọc Hóa dầu Bình Sơn (mã BSR) dự kiến doanh thu hợp nhất năm 2023 đạt 95.545 tỷ đồng, giảm 43% so với thực hiện năm 2022. Lợi nhuận sau thuế (LNST) thậm chí dự kiến giảm tới 89% so với cùng kỳ, còn 1.628 tỷ đồng. Kế hoạch này dựa trên giả định giá dầu Brent là 70 USD/thùng và tỷ giá quy đổi USD/VND là 23.500 đồng.

Riêng công ty mẹ, BSR đặt mục tiêu tổng doanh thu đạt 95.371 tỷ đồng và LNST đạt 1.722 tỷ đồng.

Đây không phải lần đầu tiên, BSR dè dặt trong việc đặt kế hoạch kinh doanh đầu năm. Gần nhất, năm 2022, công ty đặt mục tiêu tổng doanh thu 91.678 tỷ đồng và LNST 1.295 tỷ đồng, lần lượt giảm 10% và gần 81% so với thực hiện năm 2021.

Tuy nhiên, đến cuối tháng 12/2022, công ty đã điều chỉnh kế hoạch kinh doanh, nâng mục tiêu tổng doanh thu lên gần 150.868 tỷ đồng, tăng 64,5% so với kế hoạch ban đầu và LNST đạt 11.729 tỷ đồng, tăng gấp 9 lần kế hoạch trước đó.

Thực tế, theo báo cáo tài chính hợp nhất, năm 2022, doanh thu thuần của BSR đạt 167.124 tỷ đồng, tăng 65% so với cùng kỳ và LNST đạt mức kỷ lục 14.394 tỷ đồng, gấp hơn 11 lần kế hoạch ban đầu và gấp hơn 2 lần thực hiện năm 2021.

Thậm chí, theo báo cáo tài chính hợp nhất kiểm toán 2022, LNST của BSR còn tăng thêm 275 tỷ đồng, lên 14.669 tỷ đồng, trong khi doanh thu thuần không đổi. Mức tăng thêm này chủ yếu là nhờ giá vốn giảm từ 151.233 tỷ đồng ở báo cáo tài chính tự lập xuống 151.027 tỷ đồng ở báo cáo tài chính kiểm toán.

Lý giải về mức lợi nhuận cao kỷ lục của năm 2022, BSR cho rằng, LNST năm 2022 tăng là do khoảng chênh lệch giữa giá dầu thô và giá các sản phẩm chính tốt hơn so với cùng kỳ. Ngoài ra, sản lượng tiêu thụ các sản phẩm trong năm 2022 tăng khoảng 580.000 tấn so với năm 2021 cũng góp phần làm tăng hiệu quả sản xuất kinh doanh của công ty.

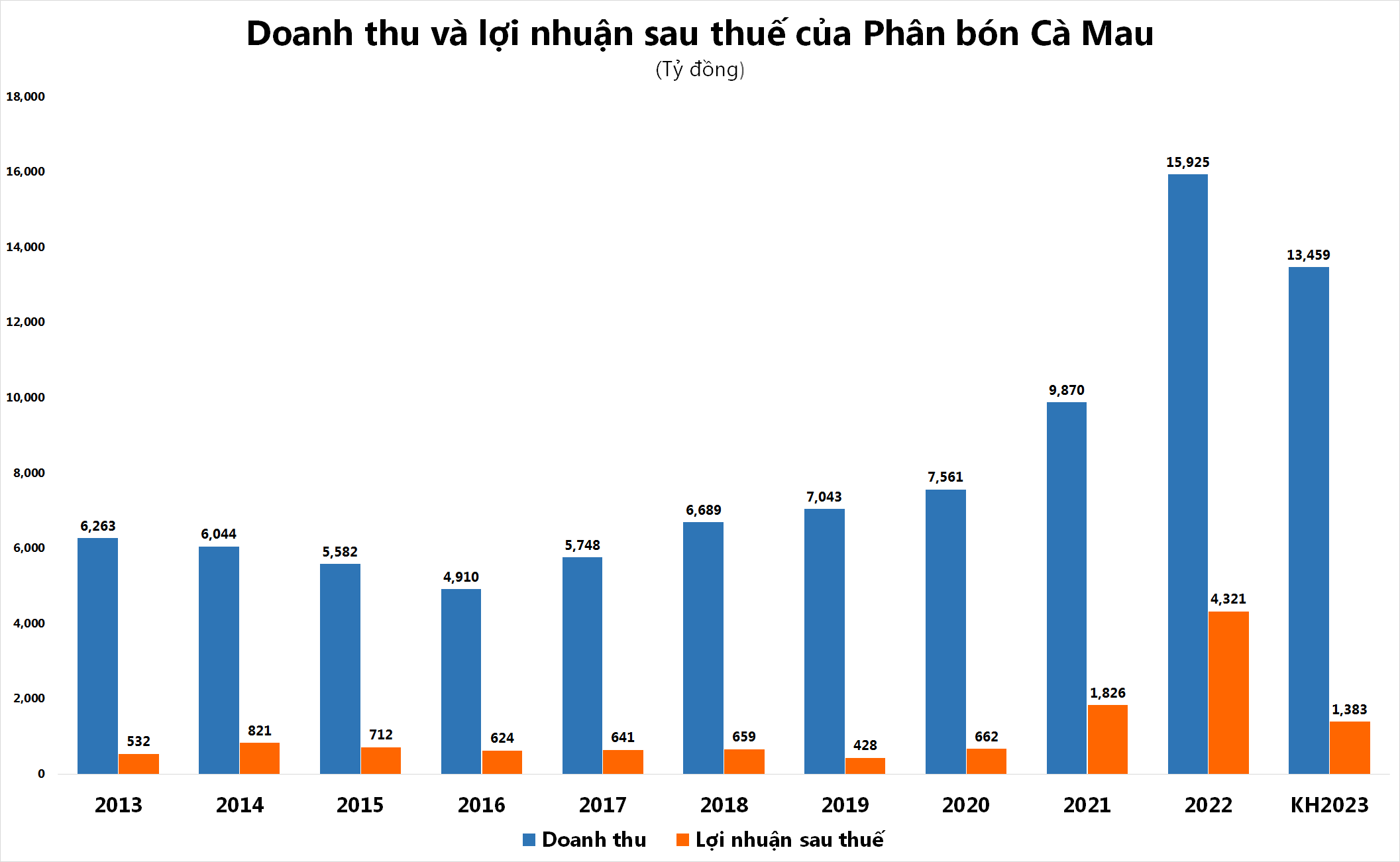

Tương tự, sau năm 2022 lãi kỷ lục, CTCP Phân bón Dầu khí Cà Mau (Phân bón Cà Mau, mã DCM) cũng khá thận trọng trong đặt kế hoạch năm 2023. Theo đó, năm nay, Phân bón Cà Mau lên kế hoạch đạt tổng doanh thu 13.459 tỷ đồng. Chỉ tiêu lợi nhuận trước và sau thuế lần lượt là 1.461 tỷ đồng và 1.383 tỷ đồng.

Như vậy, kế hoạch doanh thu năm 2023 của Phân bón Cà Mau đang thấp hơn 15,5% so với mức 15.924 tỷ đồng thực hiện năm 2022 và kế hoạch LNST năm 2023 còn “cài số lùi” tới 68% so với mức lợi nhuận đột biến của năm 2022 là 4.321 tỷ đồng. Tuy nhiên, trong trường hợp kết quả cuối năm vượt xa kế hoạch, công ty nhiều khả năng có thể điều chỉnh tăng các chỉ tiêu kinh doanh vào “phút chót” như hai năm gần đây.

Cụ thể, đầu năm 2021, Phân bón Cà Mau đặt mục tiêu đạt doanh thu 7.839 tỷ đồng và LNST 197 tỷ đồng, tuy nhiên, đến cuối năm công ty điều chỉnh chỉ tiêu doanh thu tăng 17% lên 9.168 tỷ đồng và LNST tăng 4,4 lần lên 868 tỷ đồng. Dù vậy, mức điều chỉnh này vẫn thấp hơn kết quả thực tế lần lượt là 14% và 52%.

Đến năm 2022, Phân bón Cà Mau tiếp tục “lặp lại kịch bản” với việc đặt mục tiêu đạt tổng doanh thu là 9.060 tỷ đồng và LNST là 513 tỷ đồng, song đến cuối năm điều chỉnh doanh thu lên 14.525 tỷ đồng và LNST lên 3.661 tỷ đồng - cách kết quả thực tế lần lượt là 9% và 15%.

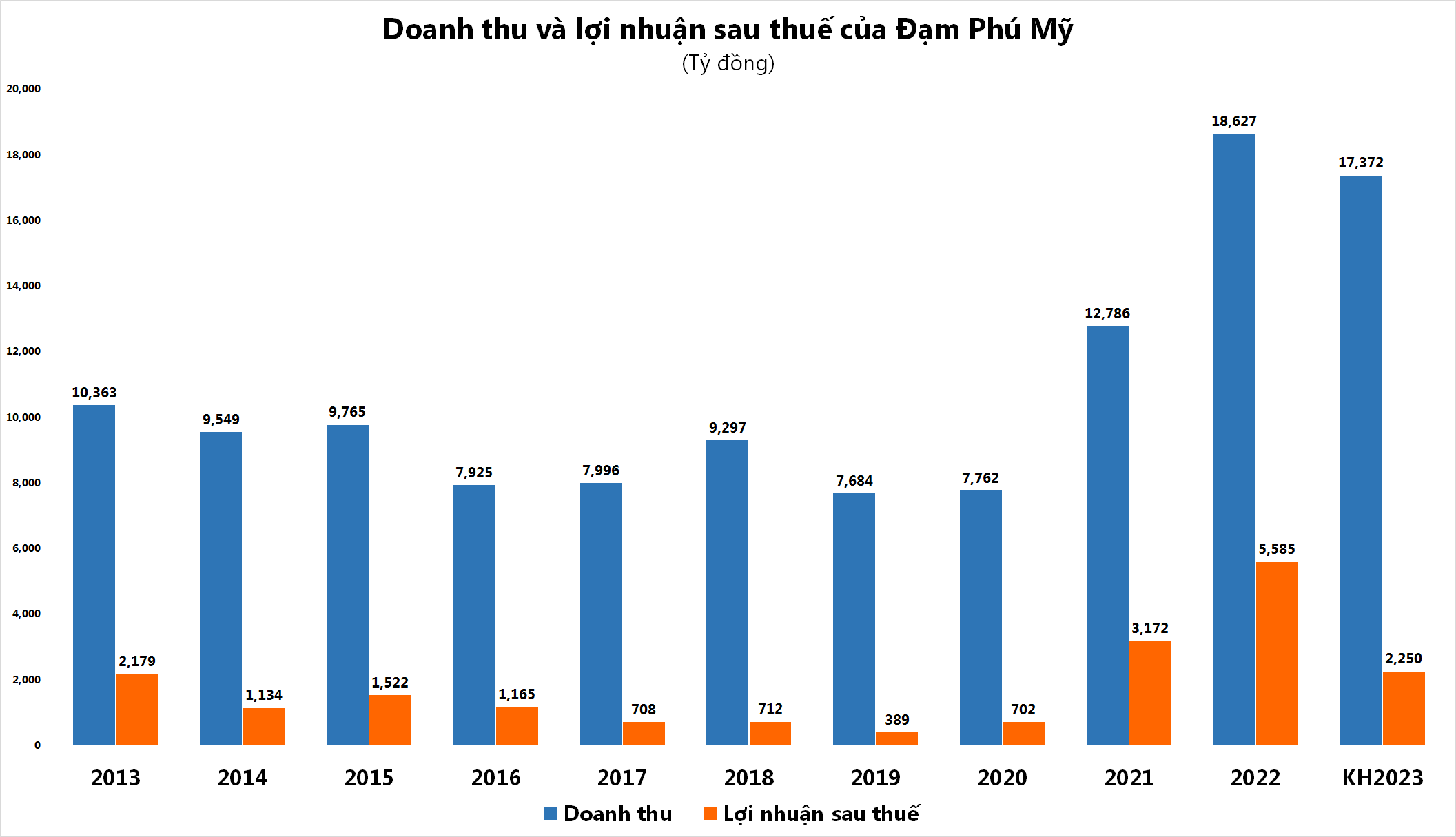

Một doanh nghiệp cùng ngành là Tổng Công ty Phân bón và Hóa chất Dầu khí (Đạm Phú Mỹ, mã DPM) cũng công bố kế hoạch kinh doanh năm 2023 với tổng doanh thu 17.372 tỷ đồng, giảm 13% so với mức kỷ lục năm 2022 và LNST 2.250 tỷ, giảm 60% so với kết quả đạt được năm ngoái.

Đáng chú ý, Đạm Phú Mỹ từng có lịch sử nhiều lần đặt ra các chỉ tiêu kinh doanh thấp từ đầu năm sau đó điều chỉnh vào giữa năm hoặc cuối năm. Gần nhất, năm 2022, sau đại hội đồng cổ đông thường niên, Đạm Phú Mỹ đã điều chỉnh mục tiêu doanh thu năm 2022 từ 11.000 tỷ đồng lên 17.239 tỷ đồng, LNST gấp gần 4 lần kế hoạch cũ lên 3.473 tỷ đồng.

Hay cuối năm 2021, doanh nghiệp này điều chỉnh kế hoạch doanh thu lên 12.000 tỷ đồng, tăng 44% so với kế hoạch ban đầu và LNST tăng từ 365 tỷ đồng lên 1.890 tỷ đồng, gấp hơn 5 lần.

Ngoài các doanh nghiệp trên, một số doanh nghiệp trong các nhóm ngành khác, sau khi đạt doanh thu và lợi nhuận kỷ lục trong năm 2022, đã giảm mạnh chỉ tiêu kinh doanh trong năm 2023. Chẳng hạn, CTCP Đầu tư hạ tầng kỹ thuật TP.HCM (mã CII) hạ mục tiêu doanh thu năm 2023 còn 5.155 tỷ đồng và lợi nhuận ròng còn 469 tỷ đồng, lần lượt giảm 10% và 50% so với năm ngoái. Hay CTCP Vận tải và Xếp dỡ Hải An (mã HAH) đặt kế hoạch lợi nhuận ròng đi lùi 64% trong năm 2023, đạt 300 tỷ đồng, trong khi doanh thu giảm 16% về 2.631 tỷ đồng…

Thận trọng với những khó khăn lường trước

Có thể thấy, việc các doanh nghiệp thận trọng trong đặt kế hoạch năm 2023 không phải là không có cơ sở khi môi trường kinh doanh dự báo trở nên thách thức hơn, bối cảnh vĩ mô còn khó lường, đặc biệt là áp lực lạm phát cao khiến đơn hàng sụt giảm…

Trong một báo cáo đầu năm 2023, nhóm phân tích của FiinGroup đưa ra nhận định với bối cảnh vĩ mô không thuận lợi, triển vọng lợi nhuận các doanh nghiệp, ngân hàng niêm yết năm 2023 sẽ có khả năng kém tích cực.

Nhóm phân tích cũng chỉ ra ba yếu tố khiến triển vọng lợi nhuận của các doanh nghiệp và ngân hàng niêm yết suy giảm gồm chi phí vốn tăng cao, cầu tiêu dùng trong nước và thế giới suy giảm do môi trường lãi suất cao, và nghẽn “dòng tiền” trong nền kinh tế.

Ngoài ra, một số doanh nghiệp đặt kế hoạch kinh doanh giảm mạnh trong năm 2023 cũng có thể là các doanh nghiệp đã đi qua đỉnh lợi nhuận, dù kết quả tăng trưởng đột biến trong cả năm 2022 nhưng bắt đầu sụt giảm mạnh vào quý 4.

Điển hình như trường hợp của Phân bón Cà Mau hay Đạm Phú Mỹ. Theo nhận định của Công ty Chứng khoán SSI, triển vọng của ngành phân bón – hóa chất năm 2023 tương đối kém khả quan bởi giá urê có thể giảm mạnh khi tình hình xuất khẩu từ Nga và Trung Quốc phục hồi; chi phí đầu vào urê (là than và khí tự nhiên) có thể quay đầu; và nhu cầu urê suy yếu. Do đó, kết quả kinh doanh của các doanh nghiệp có mặt hàng kinh doanh chính là urê như Phân bón Cà Mau, Đạm Phú Mỹ có thể bị ảnh hưởng tiêu cực trong năm 2023.

Tương tự, Chứng khoán Rồng Việt (VDSC) cũng dự báo tăng trưởng của các doanh nghiệp phân bón năm 2023 có thể giảm 45% so với cùng kỳ, chủ yếu do giá bán có xu hướng giảm mạnh khi nguồn cung tăng trở lại từ Nga và Trung Quốc, bên cạnh đó, chi phí sản xuất có xu hướng hạ nhiệt cũng tác động làm giảm giá bán.

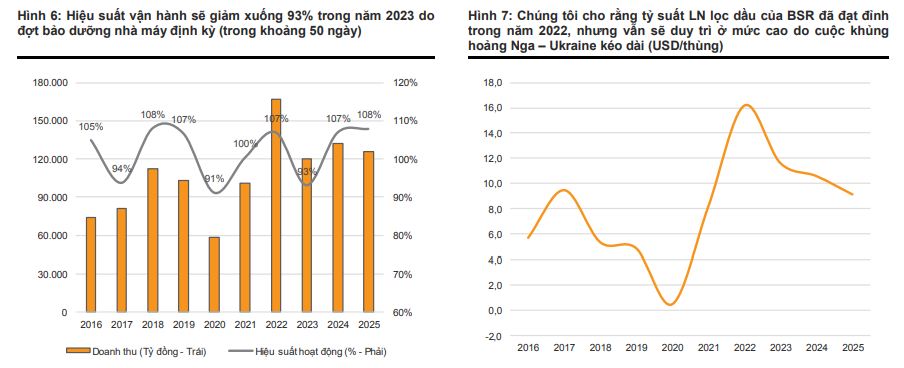

Nguồn: VNDirect, báo cáo công ty

Còn đối với các doanh nghiệp dầu khí như BSR, Chứng khoán VNDirect cho rằng, lợi nhuận của doanh nghiệp này sẽ giảm trong năm 2023 từ mức kỷ lục của năm 2022, nhưng vẫn duy trì ở mức cao.

Theo đó, VNDirect dự phóng lợi nhuận ròng của BSR năm 2023 sẽ giảm hơn 40% so với mức kỷ lục của năm 2022 về 8.581 tỷ đồng do kỳ vọng tỷ suất lọc dầu thấp hơn. Như vậy, con số này vẫn cao hơn rất nhiều mức 1.722 tỷ đồng trong kế hoạch của BSR.

Theo VNDirect, năm 2023, BSR sẽ bước vào giai đoạn bảo dưỡng định kỳ, trong thời gian đó công ty sẽ đóng cửa hoàn toàn nhà máy lọc dầu trong khoảng 50 ngày. Do đó, kết quả kinh doanh sẽ bị ảnh hưởng bởi công suất vận hành thấp hơn và chi phí phát sinh trong thời gian bảo dưỡng.

Bù lại, VNDirect cho biết, crack spread xăng (khoảng chênh lệch giữa giá xăng dầu thành phẩm và giá dầu thô) tại châu Á đã tăng đáng kể lên mức 18 USD/thùng từ vùng giá âm vào tháng 10/2022 nhờ nhu cầu tại Trung Quốc phục hồi sau khi quốc gia này mở cửa trở lại.

Bên cạnh đó, mức tồn kho thấp tại Mỹ có thể kéo theo nhu cầu nhập khẩu cao hơn từ các quốc gia châu Á, qua đó hỗ trợ crack spread xăng tại châu Á trong ngắn hạn. Đây sẽ là tín hiệu tốt cho BSR trong một vài quý sắp tới.

Chuyên gia của VNDirect kỳ vọng crack spread xăng tại châu Á sẽ đạt mức trung bình khoảng 13 USD/thùng (thấp hơn 24% so với mức nền cao năm 2022 nhưng vẫn cao hơn 56% so với năm 2019).

Đối với crack spread dầu diesel, VNDirect cho rằng crack spread diesel sẽ duy trì ở mức cao trong những quý đầu năm 2023 sau đó hạ nhiệt dần về cuối năm và bình ổn ở mức cao trong năm 2023 (đạt trung bình 25 USD/thùng, thấp hơn 27% so với mức kỷ lục của năm 2022 nhưng vẫn cao hơn 82% so với năm 2019). Việc crack spread dầu diesel duy trì ở mức cao tiếp tục là động lực hỗ trợ chính cho tỷ suất lợi nhuận lọc dầu của BSR trong năm 2023.