Trung Quốc gặp khó, Nhật Bản tìm thị trường mới

Các nhà sản xuất hàng may mặc lớn của Nhật Bản đang chuyển nhiều hoạt động sản xuất ở nước ngoài từ Trung Quốc sang thị trường Đông Nam Á.

Trong bối cảnh đồng Yên (Nhật) mất giá và chi phí nguyên vật liệu tăng cao, các công ty may mặc đang tận dụng mọi phương pháp để giảm thiểu chi phí. Hiệp định Đối tác Kinh tế Toàn diện Khu vực (RCEP), hiệp định thương mại châu Á-Thái Bình Dương có hiệu lực vào tháng 1, đã mang đến cho các công ty một cứu cánh mới.

Sự chuyển dịch của các công ty Nhật Bản sang thị trường Đông Nam Á trong những năm gần đây.

Các công ty may mặc lớn, chẳng hạn Adastria, Aoyama Trading và các nhà cung cấp của Uniqlo, đang chuyển một số cơ sở sản xuất của họ sang các nước thành viên RCEP ở Đông Nam Á, nhằm tận dụng việc giảm hoặc miễn thuế nhập khẩu hàng dệt may.

Adastria, công ty sở hữu các thương hiệu thời trang nổi tiếng như Global Work, đã gia tăng sản xuất tại Campuchia và Việt Nam trong năm nay. Tỷ lệ sản xuất ở Đông Nam Á tính đến tháng 8 đã tăng gấp đôi số lượng lên 22% so với cùng kỳ.

Công ty có kế hoạch mở rộng khu vực sản xuất sang Indonesia, Bangladesh và các quốc gia khác, đồng thời tăng sản lượng ở Đông Nam Á lên 50% vào cuối 2/2026.

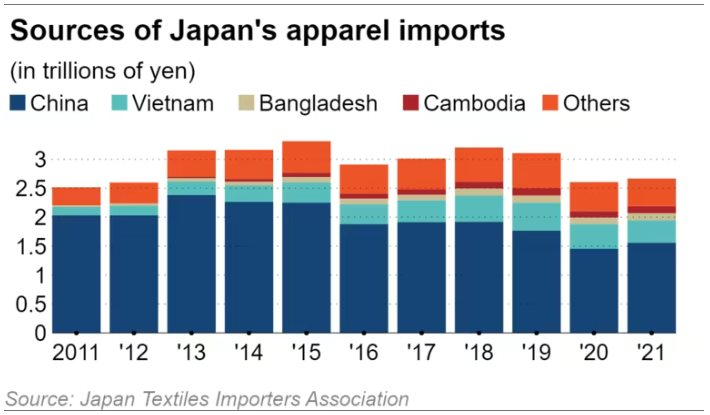

Trong số đồ may mặc được nhập khẩu vào Nhật Bản, số lượng mặt hàng được sản xuất tại Trung Quốc đã giảm xuống 59% vào năm 2021, giảm từ mức 81% một thập kỷ trước đó.

Trong khi đó, Aoyama Trading, một công ty lớn về thời trang nam, đang mở rộng hoạt động thu mua sản phẩm từ Indonesia và Việt Nam. Hàng hóa từ Trung Quốc chiếm 36% lượng nhập khẩu của nước này trong năm tài khóa 2021, giảm 7% so với năm trước. Chủ tịch công ty Osamu Aoyama cho biết: “Trong kế hoạch trung và dài hạn, tỷ lệ sản xuất ở Trung Quốc có thể sẽ giảm hơn nữa”.

Tập đoàn Matsuoka, nhà sản xuất theo hợp đồng cho công ty con Uniqlo của Fast Retailing, đã sản xuất 50% lượng quần áo của mình tính theo doanh thu, tại Trung Quốc tính tới 3/2022. Tuy nhiên, công ty đang có kế hoạch giảm tỷ lệ đó xuống còn 29% vào năm 2025.

Trong cùng thời gian, Matsuoka sẽ tăng sản lượng ở Bangladesh từ 28% lên 34% và ở Việt Nam từ 16% lên 28%. Công ty cũng đang tăng năng lực sản xuất ở hai quốc gia, cam kết đầu tư 8,7 tỷ yên (hơn 1500 tỉ đồng) vào các nhà máy mới trong thời gian 2 năm kết thúc vào 3/2023.

Nhiều quy trình trong ngành may mặc vẫn áp dụng phương pháp thủ công vì tính chất công việc may khó có thể tự động hóa, khiến nhân công trở thành chi phí sản xuất lớn thứ hai, chỉ sau nguyên liệu thô.

Nhiều tiềm năng tại Đông Nam Á

Bắt đầu từ những năm 1980, các công ty bắt đầu chuyển sản xuất từ Nhật Bản sang Trung Quốc để tìm kiếm lao động giá rẻ. Tuy nhiên từ khoảng năm 2010, phong trào này đã mở rộng sang Đông Nam Á như một phần của chính sách "Trung Quốc +1", trong bối cảnh chi phí lao động tăng cao ở đất nước này.

Cụ thể, các doanh nghiệp nước ngoài khi đầu tư vào Trung Quốc sẽ mở rộng chi nhánh hoặc dịch chuyển cơ sở sản xuất của họ sang cả các quốc gia khác trong khu vực như Việt Nam, Ấn Độ, Indonesia, Thái Lan và Myanmar nhằm bảo hiểm rủi ro khi đầu tư vào Trung Quốc.

Ảnh: Forbes Việt Nam

Theo Tổ chức Ngoại thương Nhật Bản, mức lương trung bình hàng tháng của một công nhân nhà máy ở Quảng Châu, Trung Quốc, gần đây đạt khoảng 670 USD (hơn 15 triệu đồng), vượt xa mức lương khoảng 270 USD (hơn 6 triệu đồng) ở Thành phố Hồ Chí Minh, Việt Nam và 120 USD (gần 3 triệu đồng) ở Dhaka, Bangladesh. Như vậy, chi phí nhân công tại Việt Nam và Bangladesh có khả năng cạnh tranh lớn với Trung Quốc.

Ngoài ra, chính sách zero-COVID của Trung Quốc trong việc khởi xướng các đợt phong tỏa quy mô lớn để ngăn chặn sự lây lan của virus đã ảnh hưởng sâu sắc đến hoạt động sản xuất và logistics ở nước này.

Có thể thấy, ngành may mặc không đơn độc trong việc gia tăng mua sắm ở Đông Nam Á.

Gã khổng lồ nội thất và đồ gia dụng Nitori có kế hoạch mua khu đất mới tại một nhà máy ở Việt Nam để mở rộng sản xuất. Và nhà sản xuất đồ nội thất văn phòng Okamura đã điều chỉnh vật liệu được sử dụng cho đệm ghế của mình để có thể sử dụng vật liệu từ bên ngoài Trung Quốc.

Tuy nhiên, Trung Quốc vẫn được coi là một mắt xích quan trọng trong chuỗi cung ứng của nhiều công ty Nhật Bản và họ vẫn có kế hoạch mua một số nguyên liệu từ nước khác. Đối với các công ty may mặc, một phần sức hấp dẫn của Trung Quốc tiếp tục là vị trí gần Nhật Bản. “Trung Quốc có năng lực công nghệ cao và chuỗi cung ứng phát triển tốt đối với các nguyên liệu thô như vải”, giám đốc tài chính Hiroyuki Kaneko của Tập đoàn Matsuoka cho biết.