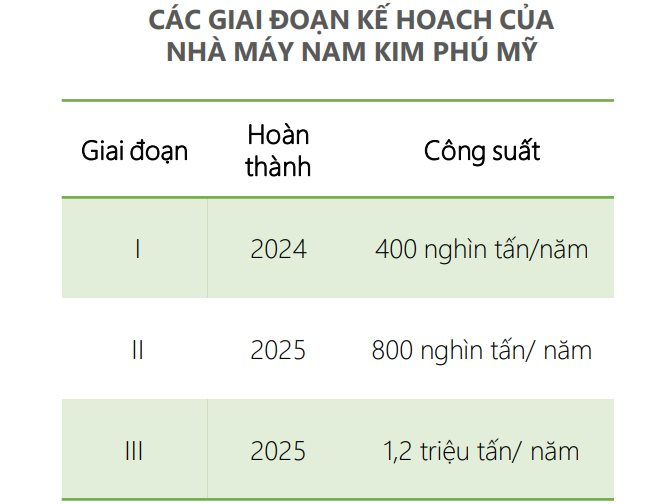

Theo thông tin từ Chứng khoán DSC, Thép Nam Kim (mã chứng khoán: NKG) đã lên kế hoạch mở rộng sang phân khúc thép mạ cao cấp hơn thông qua dự án mới nhà máy Nam Kim Phú Mỹ tại khu công nghiệp Mỹ Xuân B1 - Đại Dương (Bà Rịa - Vũng Tàu). Nhà máy này có công suất dự kiến là 1,2 triệu tấn/năm, tổng vốn đầu tư 4.500 tỷ đồng.

Việc xây dựng nhà máy sẽ bắt đầu vào năm 2024 và kéo dài trong ba giai đoạn (mỗi giai đoạn 400.000 tấn) đến cuối năm 2026. Sản phẩm mới sẽ là thép mạ sử dụng trong các thiết bị điện gia dụng, đòi hỏi kỹ thuật sản xuất cao hơn so với sản phẩm tôn mạ hiện nay của Nam Kim (chủ yếu dùng trong xây dựng).

DSC cho rằng dự án này đóng góp vào việc nâng cao năng lực cạnh tranh và doanh thu của Nam Kim trong thời gian tới nhờ tận dụng lợi thế chi phí sản xuất thép thấp trong nước, từ đó giúp ổn định biên lợi nhuận.

Hiện tại, Nam Kim hiện có 3 nhà máy với tổng công suất thiết kế 1 triệu tấn/năm, chuyên sản xuất tôn lạnh, tôn lạnh màu, tôn kẽm, ống thép. Nếu hoàn thành thêm nhà máy mới, công suất toàn hệ thống sẽ gấp hơn 2 lần lên 2,2 triệu tấn/năm.

Theo kế hoạch ban đầu, nhà máy Nam Kim Phú Mỹ dự kiến xây dựng vào quý 4/2022 với tỷ lệ vốn chủ - nợ vay là 50:50. Tuy nhiên, ban lãnh đạo doanh nghiệp này quyết định đã tạm dừng triển khai dự án do những lo ngại liên quan tới sản lượng tiêu thụ thấp.

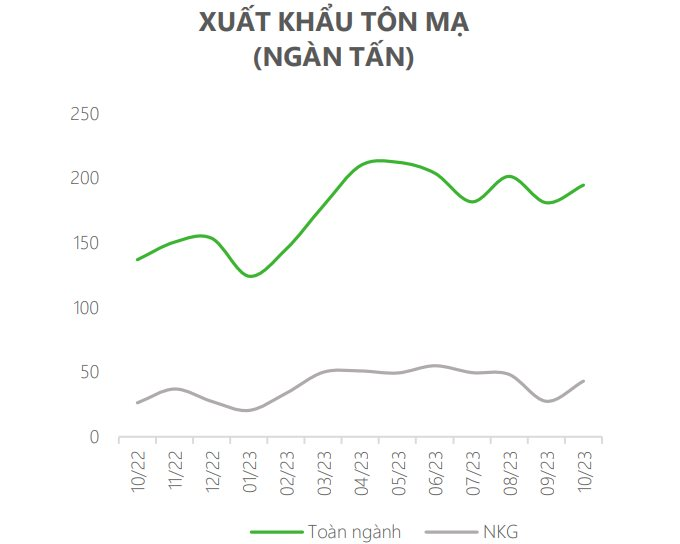

Cũng trong báo cáo nói trên, DSC cũng cho biết sản lượng tiêu thụ của Nam Kim có đến hơn 60% là thị trường xuất khẩu (chủ yếu là EU và Bắc Mỹ). Trong tháng 9/2023, xuất khẩu tôn mạ của doanh nghiệp đạt 26.616 tấn (tăng 18% so với cùng kỳ).

DSC cho rằng Bắc Mỹ là thị trường xuất khẩu chủ chốt của Nam Kim trong quý 4/2023 nhờ mức chênh lệch giá HRC bình quân tại Bắc Mỹ và Việt Nam đã tăng hơn 2 lần trong quý 3/2023 (lên 400 USD/tấn), trong bối cảnh nguồn cung hạn chế. Song ở một diễn biến khác, tại EU, các lò cao lớn dự kiến hoạt động trở lại vào quý 4/2023, và hầu hết các sản phẩm thép nhập khẩu đã vượt quá hạn ngạch quý 2/2023 nên kim ngạch xuất khẩu sang thị trường này dự kiến không có sự gia tăng đột biến trong quý cuối năm.

Tại thị trường nội địa, sản lượng tiêu thụ các sản phẩm tôn mạ của Nam Kim bắt đầu hồi phục, đạt 353.718 tấn trong tháng 9, tăng 18% so với cùng kỳ. DSC cho rằng việc chính phủ đẩy mạnh hỗ trợ cho thị trường bất động sản, mức nền giá thép, tôn mạ thấp và nhu cầu ngành xây dựng phục hồi tốt hơn khi mùa mưa kết thúc sẽ là động lực đẩy nhanh sản lượng tiêu thụ tôn mạ của doanh nghiệp này trong thời gian tới.

Cũng theo DSC, gần đây, giá HRC ở thị trường Trung Quốc và Mỹ, đang quay trở lại xu hướng tăng và có khả năng đã tạo đáy dài hạn từ tháng 10/2023. Điều này xảy ra là do chính phủ Trung Quốc liên tục đưa ra quyết sách hỗ trợ thị trường Bất động sản; lượng hàng tồn kho HRC tại nước này đã tiệm cận mức đáy và FED bớt diều hâu hơn trong quyết định về lãi suất.

Trong quý 3/2023, Nam Kim đã hạ 34,3% hàng tồn kho nguyên vật liệu so với đầu năm, đồng thời giảm gần một nửa khoản trích lập dự phòng. Đây là một tín hiệu cho thấy giá hàng tồn kho của NKG đang tiến gần với giá HRC thế giới.

DSC cũng cho rằng do giá HRC tăng trong khi lượng hàng tồn kho nguyên vật liệu giá rẻ của Nam Kim ở mức thấp, và việc chuyển toàn bộ phần tăng chi phí đầu vào vào giá bán thường có độ trễ, nhất là khi thị trường tiêu thụ nội địa còn yếu; có thể gây áp lực lên biên lợi nhuận của Nam Kim, khi so sánh với “ông lớn” cùng ngành là Hoa Sen (mã chứng khoán: HSG).

Trong quý 3/2023,Nam Kim ghi nhận doanh thu thuần đạt 4.262 tỷ đồng, giảm gần 4% so với cùng kỳ; lợi nhuận sau thuế ở mức 24 tỷ đồng, trong khi cùng kỳ lỗ gần 420 tỷ đồng.

Lũy kế 9 tháng đầu năm, Nam Kim ghi nhận 14.136 tỷ đồng doanh thu và 110 tỷ đồng lợi nhuận sau thuế, giảm lần lượt 25% và 62% so với cùng kỳ. So với kế hoạch kinh doanh năm 2023 với chỉ tiêu 20.000 tỷ đồng doanh thu và lợi nhuận sau thuế đạt 400 tỷ đồng, doanh nghiệp này đã thực hiện được 71% mục tiêu doanh thu và 37% mục tiêu lợi nhuận cả năm.

.jpg)