Theo số liệu của Bộ Tài chính, tính đến cuối năm 2022 có 79 doanh nghiệp kinh doanh bảo hiểm đang hoạt động tại Việt Nam, trong đó có 31 doanh nghiệp bảo hiểm phi nhân thọ, 1 chi nhánh doanh nghiệp bảo hiểm phi nhân thọ nước ngoài; 19 doanh nghiệp bảo hiểm nhân thọ, 2 doanh nghiệp tái bảo hiểm, 26 doanh nghiệp môi giới bảo hiểm.

Tính trong năm 2022, tổng tài sản của các doanh nghiệp bảo hiểm ước đạt 811.312 tỷ đồng, tăng 14,51% so với năm 2021. Tổng nguồn vốn chủ sở hữu ước đạt 162.814 tỷ đồng, tăng 3,83% so với năm trước. Tổng doanh thu phí bảo hiểm ước đạt 251.306 tỷ đồng, tăng 15,09%, trong đó doanh thu phí bảo hiểm trong lĩnh vực bảo hiểm phi nhân thọ ước đạt 68.201 tỷ đồng, lĩnh vực bảo hiểm nhân thọ ước đạt 183.105 tỷ đồng.

Dấu mốc 30 năm thị trường bảo hiểm Việt Nam: Phần lớn trong tay nước ngoài

Với riêng bảo hiểm nhân thọ, ngoài Bảo Việt Nhân Thọ (thuộc Tập đoàn Bảo Việt), toàn bộ 18 doanh nghiệp còn lại đều 100% vốn nước ngoài hoặc liên doanh...Trong khi lĩnh vực phi nhân thọ chứng kiến sự chi phối của các công ty bảo hiểm trong nước với những tên tuổi đáng chú ý như Bảo Việt, PTI, Pjico, MIC, BIC, Bảo Minh, ABIC (Agribank),...; thì mảng nhân thọ lại là “địa hạt” chủ yếu của các thương hiệu bảo hiểm nước ngoài như Prudential, Manulife, Dai-ichi Life, AIA, Chubb, Cathay Life, Sun Life, Chubb, Hanwhalife, Generali, FWD,… bên cạnh doanh nghiệp chiếm thị phần lớn nhất là Bảo Việt.

Đáng chú ý, không chỉ có sự phân hóa về thị phần, kết quả kinh doanh của các doanh nghiệp bảo hiểm cũng có sự phân hóa rõ nét giữa các doanh nghiệp bảo hiểm trong nước và nước ngoài cũng như trong từng lĩnh vực bảo hiểm.

Dấu hỏi lợi nhuận không tương xứng với doanh thu

Ở nhóm bảo hiểm nhân thọ, sau khi những "ông lớn" bảo hiểm ngoại đầu tiên (Prudential, Manulife) đặt chân vào thị trường Việt Nam từ cuối thập niên 90, đến nay có khoảng 13 doanh nghiệp bảo hiểm có vốn đầu tư 100% từ nước ngoài đang hoạt động.

Những năm qua các doanh nghiệp này đã không ngừng mở rộng quy mô, đặc biệt trong hai năm đại dịch 2020-2021 doanh thu của hầu hết doanh nghiệp bảo hiểm nhân thọ đã tăng lên đáng kể, song lợi nhuận lại có những chuyển biến trái chiều.

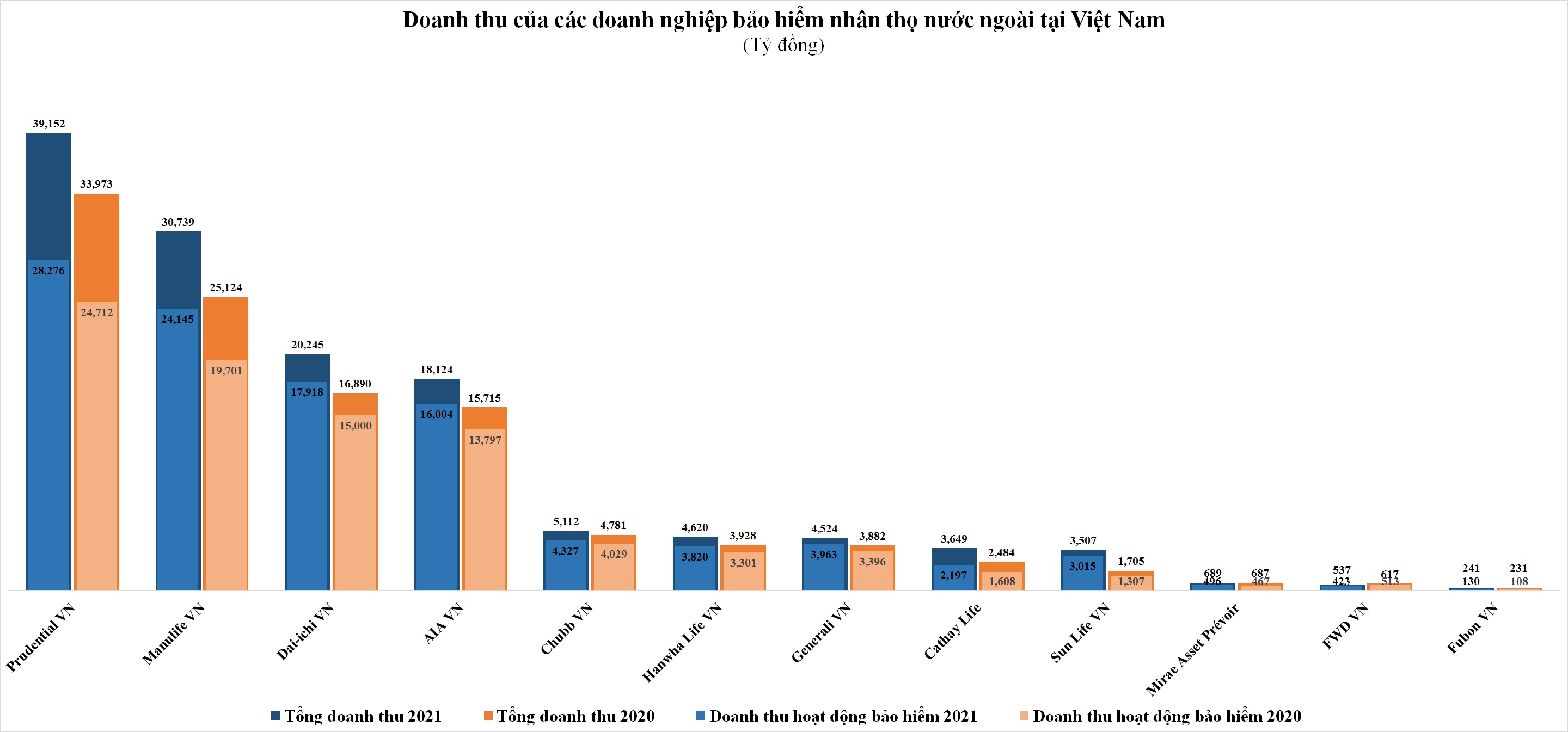

Theo thống kê của người viết, tổng doanh thu của 13 doanh nghiệp bảo hiểm nhân thọ nước ngoài năm 2021 khoảng 132.000 tỷ đồng, tăng hơn 19% so với năm 2020, trong đó, doanh thu thuần từ kinh doanh bảo hiểm đạt khoảng 105 nghìn tỷ đồng, chiếm 80% tổng doanh thu.

Đáng chú ý, trong mức tổng doanh thu 132.000 tỷ đồng này, 4 “ông lớn” Prudential, Manulife, Dai-ichi và AIA đã chiếm khoảng 82%, lần lượt đạt 39.152 tỷ đồng, 30.739 tỷ đồng, 20.245 tỷ đồng và 18.124 tỷ đồng. Đây cũng là 4 doanh nghiệp có tổng tài sản lớn nhất trong nhóm doanh nghiệp bảo hiểm ngoại.

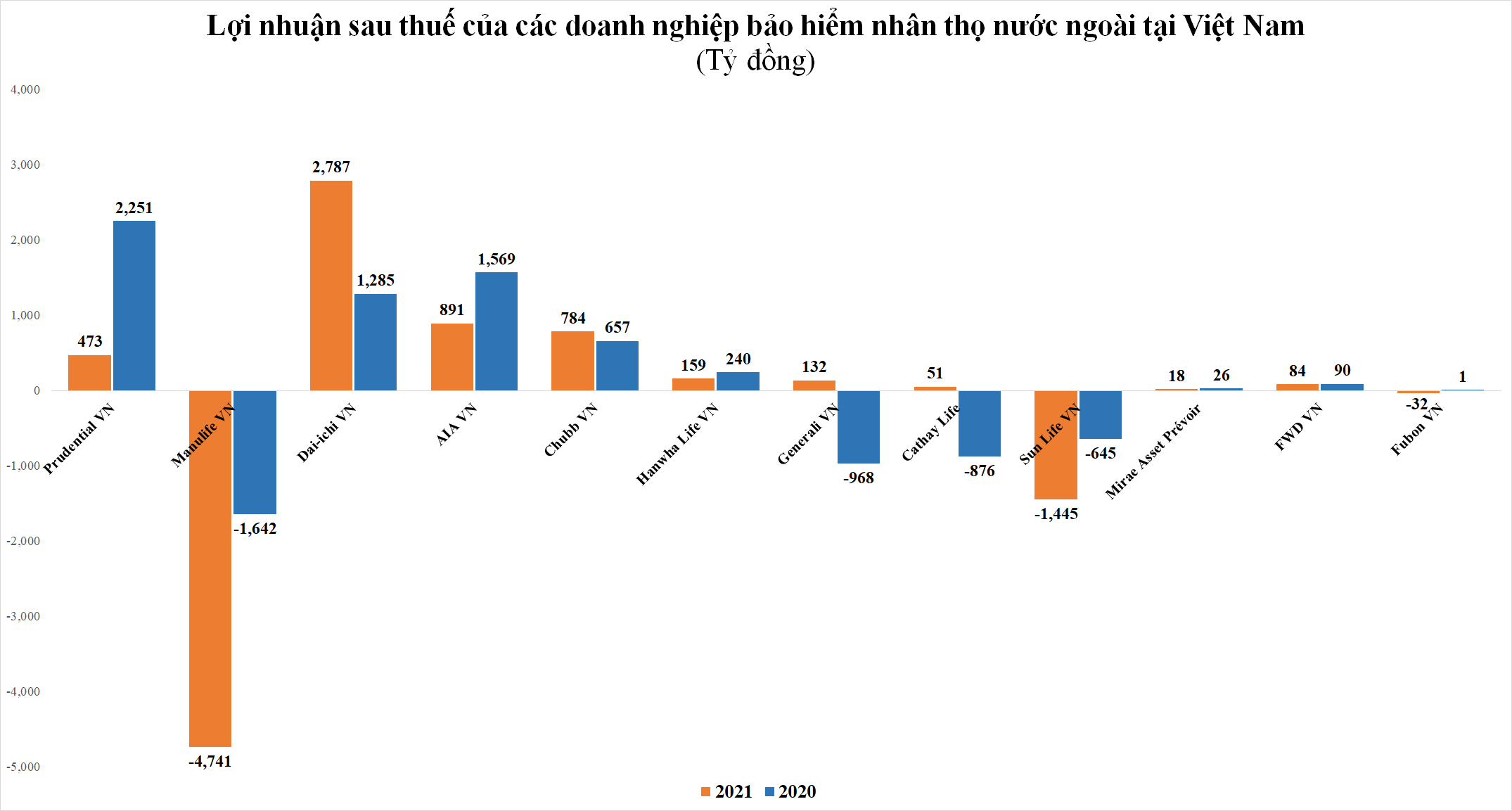

Tuy nhiên, dù chiếm ưu thế về doanh thu, song lợi nhuận của các doanh nghiệp bảo hiểm này lại không hề tương xứng.

Ngoài Dai-ichi với lợi nhuận sau thuế (LNST) năm 2021 tăng hơn 2 lần so với năm 2020, đạt 2.787 tỷ đồng, thì 3 “ông lớn” còn lại lại chứng kiến lợi nhuận sụt giảm mạnh trong năm 2021. Trong đó, LNST của Prudential giảm mạnh từ mức kỷ lục 2.251 tỷ đồng trong năm 2020 còn 473 tỷ đồng năm 2021; LNST của AIA cũng giảm từ mức đỉnh 1.569 tỷ đồng năm 2020 còn 891 tỷ đồng năm 2021.

Thậm chí, Manulife Việt Nam còn ghi nhận mức lỗ ròng kỷ lục tới hơn 4.741 tỷ đồng trong năm 2021, vượt xa mức lỗ ròng 1.645 tỷ đồng của năm liền trước. Kết quả kinh doanh bết bát của Manulife Việt Nam đã kéo lợi nhuận chung của nhóm bảo hiểm ngoại năm 2021 âm gần 850 tỷ đồng.

Là một trong những doanh nghiệp bảo hiểm nước ngoài có mặt sớm nhất tại Việt Nam nhưng trong khi các thương hiệu lâu năm khác đã bắt đầu “hái quả ngọt” Manulife lại liên tiếp báo lỗ. Trong 5 năm công bố báo cáo tài chính gần nhất (2017-2021) chỉ có duy nhất năm 2019 Manulife báo lãi, còn 4 năm còn lại đều lỗ hàng nghìn tỷ, đưa lỗ lũy kế cuối đến cuối năm 2021 lên 7.960 tỷ đồng.

Năm 2021, Manulife Việt Nam đã tăng vốn điều lệ lên 22.000 tỷ đồng, trở thành công ty bảo hiểm nhân thọ ngoại có vốn điều lệ lớn nhất nhóm. Doanh nghiệp này đang hợp tác với Techcombank, SCB để mở rộng thị phần thông qua bán bảo hiểm qua kênh ngân hàng.

Tương tự, Manulife, trong khoảng 10 năm gia nhập thị trường bảo hiểm nhân thọ, Sun Life Việt Nam cũng liên tiếp báo lỗ. Năm 2021, dù doanh thu đạt hơn 3.500 tỷ đồng, gấp hơn 2 lần năm 2020 song LNST của Sun Life lại ghi nhận mức âm kỷ lục 1.445 tỷ đồng.

Ở chiều ngược lại, kết quả kinh doanh của các doanh nghiệp bảo hiểm nhân thọ tầm trung có sự cải thiện đáng kể trong năm 2021. Trong đó, Chubb Việt Nam ghi nhận doanh thu đạt 5.112 tỷ đồng và LNST 784 tỷ đồng, lần lượt tăng 7% và 19% so với năm 2021. Tương tự, doanh thu của Generali Việt Nam cũng tăng 17% lên 4.620 tỷ đồng và LNST đạt 132 tỷ đồng, cải thiện đáng kể so với mức lỗ 968 tỷ đồng của năm 2020.

Lợi nhuận doanh nghiệp bảo hiểm trong nước "đi lùi"

Cũng giống như các doanh nghiệp bảo hiểm nước ngoài, trong hai năm 2020-2021 mặc dù chịu ảnh hưởng của đại dịch nhưng doanh thu của các công ty bảo hiểm nội vẫn tiếp tục tăng trưởng. Tuy nhiên, sang năm 2022, khi nền kinh tế bước vào giai đoạn phục hồi, lợi nhuận của các doanh nghiệp bảo hiểm, nhất là các doanh nghiệp bảo hiểm phi nhân thọ lại có phần chững lại.

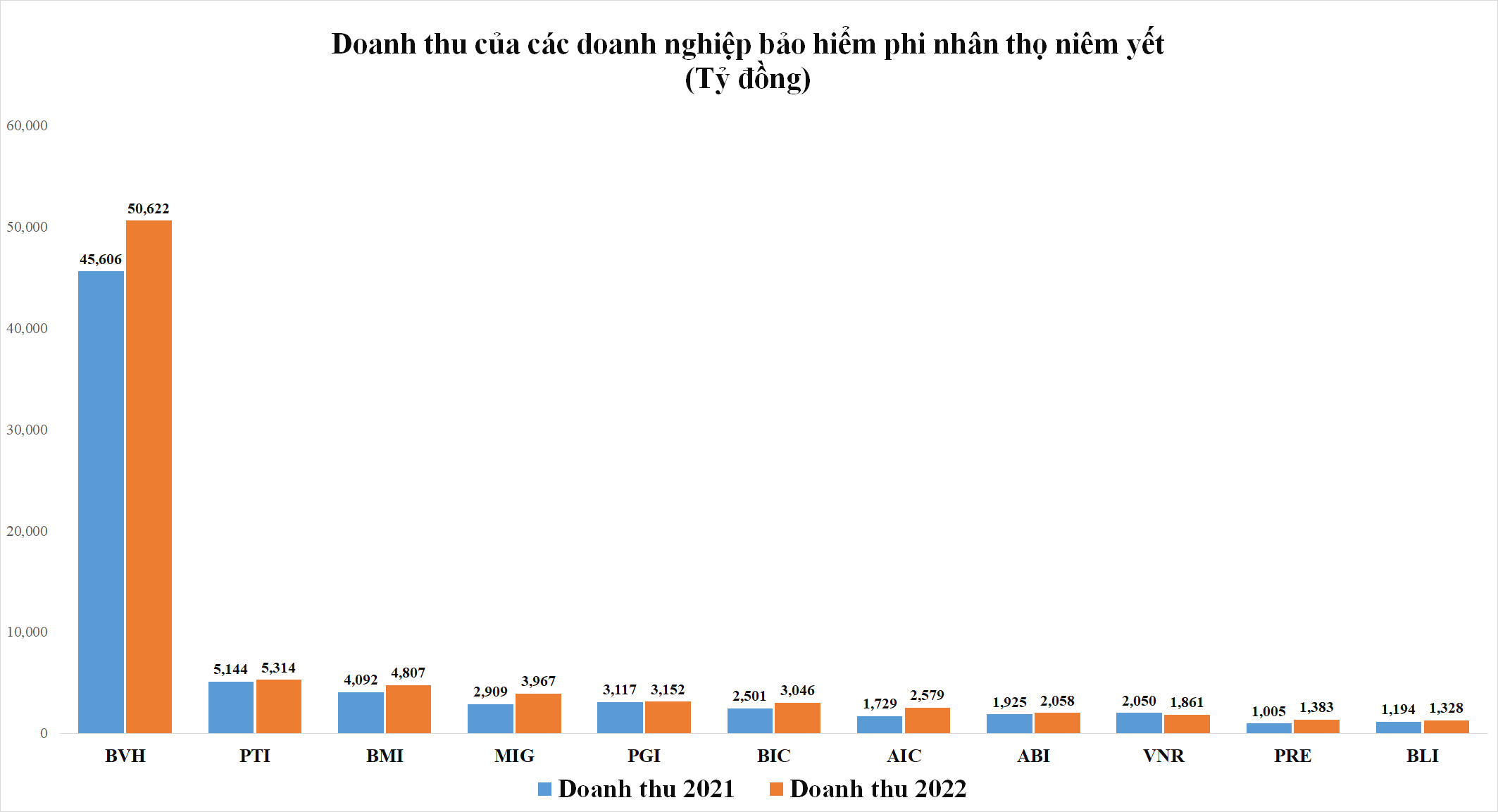

Thống kê theo báo cáo tài chính hợp nhất của 11 doanh nghiệp bảo hiểm phi nhân thọ niêm yết cho thấy, tổng doanh thu năm 2022 của nhóm này đạt hơn 80.000 tỷ đồng, tăng hơn 12% so với năm 2021. Trong đó doanh thu từ kinh doanh bảo hiểm, tái bảo hiểm và môi giới đạt 67.980 tỷ đồng, chiếm gần 85% tổng doanh thu và tăng 13% so với năm trước đó.

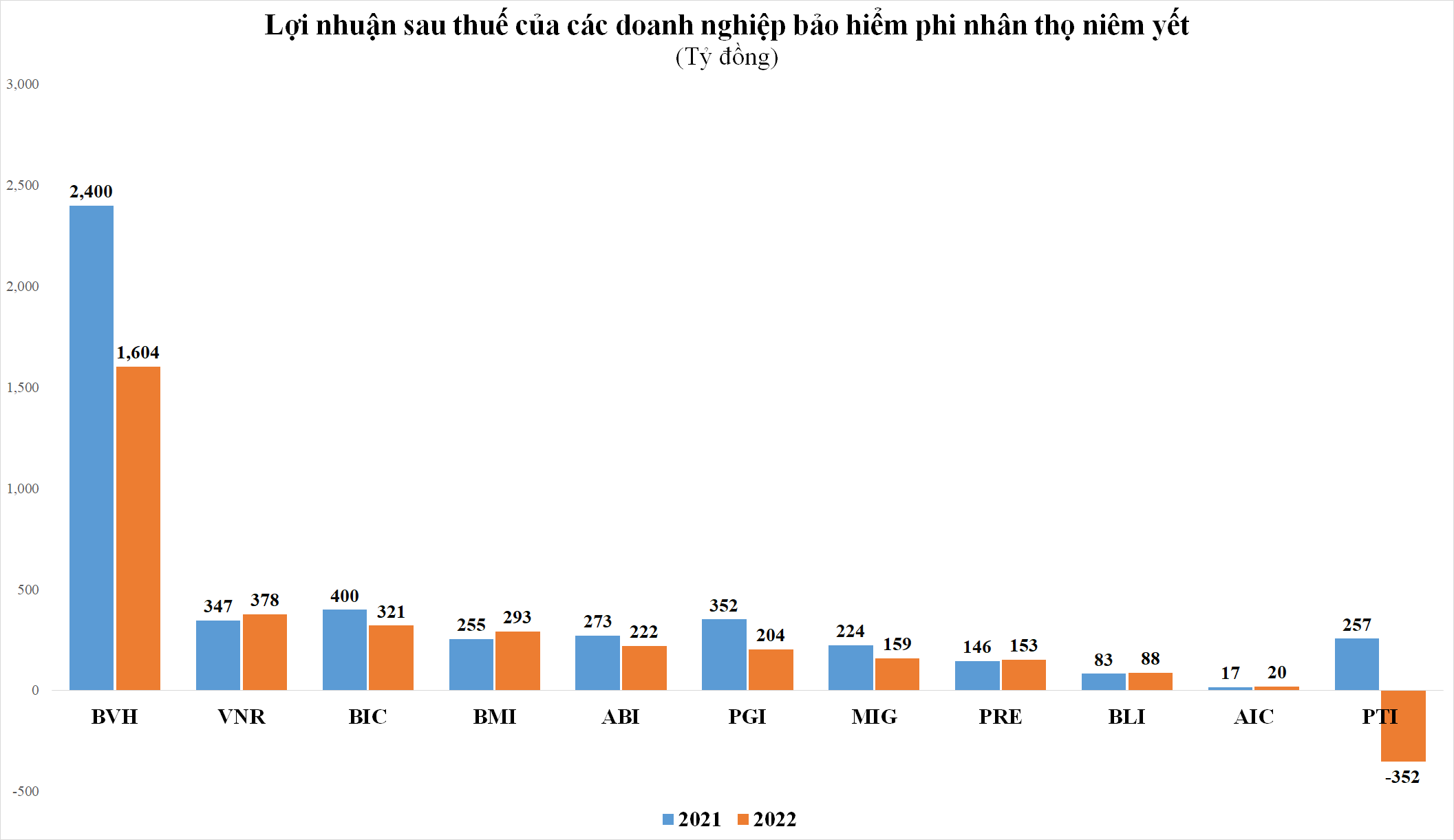

Dù tổng doanh thu của các doanh nghiệp bảo hiểm phi nhân thọ tiếp tục ghi nhận tăng trưởng hai chữ số trong năm 2022 song tổng LNST của các doanh nghiệp này lại giảm tới 35% (tương đương hơn 1.660 tỷ đồng) so với năm ngoái khi lợi nhuận của hầu hết các doanh nghiệp đều “đi lùi”, thậm chí có doanh nghiệp còn lỗ nặng trong bối cảnh tỷ lệ bồi thường tăng trở lại và hoạt động đầu tư không mang lại kết quả như kỳ vọng.

Là doanh nghiệp dẫn đầu ngành bảo hiểm, năm 2022, Tập đoàn Bảo Việt (BVH) ghi nhận doanh thu hợp nhất 50.622 tỷ đồng, tăng 11% so với năm 2021, trong đó, riêng doanh thu mảng bảo hiểm phi nhân thọ đạt 11.145 tỷ đồng, tăng trưởng 5,3% so với năm 2021. Tuy nhiên, LNST của doanh nghiệp lại giảm hơn 33% so với năm 2021, chỉ đạt 1.604 tỷ đồng, nguyên nhân chủ yếu do chi phí bồi thường bảo hiểm và chi phí khác tăng cao.

Tương tự, LNST năm 2022 của Bảo hiểm BIDV (BIC) cũng thụt lùi 20% so với năm 2021, chỉ đạt 321 tỷ đồng, dù doanh thu tăng gần 22% lên 3.046 tỷ đồng. Bảo hiểm Petrolimex (PGI), Bảo hiểm Quân đội (MIG) và Bảo hiểm Agribank (ABI) cũng chứng kiến LNST sụt giảm lần lượt 42%, 29% và 19% so với năm 2021, lần lượt đạt 204 tỷ đồng, 159 tỷ đồng và 222 tỷ đồng.

Ở chiều ngược lại, LNST của Tái bảo hiểm Quốc gia Việt Nam (VNR), Bảo Minh (BMI), Tái bảo hiểm PVI (PRE), Bảo hiểm Bảo Long (BLI), hay Bảo hiểm Hàng không (AIC) tiếp tục ghi nhận sự tăng trưởng trong năm 2022, song mức tăng không đáng kể.

Đáng chú ý, trong năm 2022, Bảo hiểm Bưu Điện (PTI) là doanh nghiệp bảo hiểm phi nhân thọ duy nhất báo lỗ, với mức lỗ ròng hơn 352 tỷ đồng, trong khi cùng kỳ lãi hơn 257 tỷ đồng. Đây cũng là năm đầu tiên thua lỗ của PTI kể từ khi niêm yết (năm 2011).

Theo giải trình của doanh nghiệp, năm qua, công ty phát sinh chi phí liên quan đến chương trình bảo hiểm “Vững Tâm An” số tiền hơn 353 tỷ đồng. Bên cạnh đó, năm 2022, cả nước đã duy trì trạng thái bình thường mới với dịch COVID-19 (không còn áp dụng chính sách giãn cách xã hội như cùng kỳ năm trước) khiến chi phí bồi thường của PTI tăng 35% so với cùng kỳ, tương đương tăng 747 tỷ đồng, gây ảnh hưởng xấu đến kết quả kinh doanh của công ty.

Dự báo sẽ khó khăn trong năm 2023

Có thể thấy, những khó khăn đối trong hoạt động kinh doanh bảo hiểm của doanh nghiệp bảo hiểm đã dần hiện hữu trong năm 2022 và theo chuyên gia của các công ty chứng khoán những khó khăn này sẽ càng rõ nét hơn trong năm 2023.

Chuyên gia của Công ty Chứng khoán VNDirect cho rằng, ngành bảo hiểm phi nhân thọ vẫn có thể tiếp tục đạt tăng trưởng phí ổn định khoảng 10-12% trong năm 2023. Tuy nhiên, rủi ro của ngành này là biên lợi nhuận từ hoạt động kinh doanh sẽ chịu áp lực trong thời gian tới khi tỷ lệ bồi thường tiếp tục tăng.

VNDirect đánh giá triển vọng ngắn hạn đối với biên lợi nhuận từ hoạt động kinh doanh của doanh nghiệp bảo hiểm ít hứa hẹn hơn so với triển vọng tăng trưởng doanh thu, bởi vì môi trường cạnh tranh vẫn hết sức gay gắt với mức tăng phí bảo hiểm bị hạn chế trong khi lạm phát gia tăng đang gây áp lực lên chi phí bồi thường.

Theo VNDirect tỷ lệ kết hợp của các doanh nghiệp bảo hiểm niêm yết có thể về khoảng 101% trong năm 2023, tương đương với mức trước COVID-19 và do vậy đồng nghĩa với việc các doanh nghiệp bảo hiểm sẽ lỗ từ hoạt động kinh doanh.