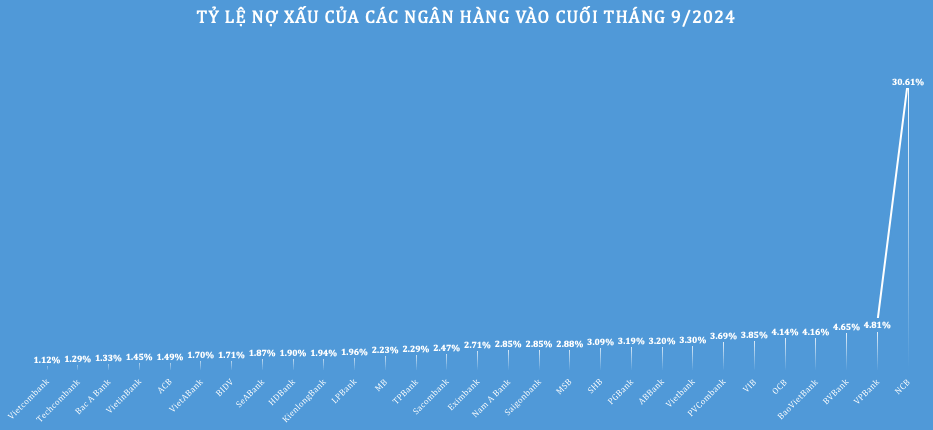

Tỷ lệ nợ xấu là một thước đo quan trọng đánh giá chất lượng tín dụng của ngân hàng. Một tỷ lệ nợ xấu thấp cho thấy ngân hàng đang kiểm soát và khai thác tín dụng hiệu quả. Ngược lại, tỷ lệ nợ xấu cao cho thấy dấu hiệu rủi ro liên quan đến nguy cơ mất vốn và có thể ảnh hưởng tới khả năng thanh khoản của nhà băng. Hiện nay, theo thông lệ quốc tế và của Việt Nam, tỷ lệ an toàn cho phép là dưới 3%.

Một khi không thể kiểm soát tỷ lệ này dưới mức “lằn ranh đỏ” 3%, ngân hàng sẽ bị vướng nhiều giới hạn hoạt động theo các quy định của cơ quan quản lý, như mở rộng chi nhánh, mua trái phiếu doanh nghiệp, cấp tín dụng cho khách hàng đầu tư kinh doanh cổ phiếu hay không được mua và nắm giữ cổ phiếu nhà băng khác...

Như đã phản ánh trong bài trước, những con số thống kê mới nhất cho thấy nợ xấu đang có xu hướng tăng khá mạnh tại nhiều ngân hàng. Khảo sát cho thấy có tới 25/29 thành viên ghi nhận tỷ lệ nợ xấu/cho vay gia tăng trong 3 tháng đầu năm 2024.

Đáng chú ý, với cơ chế hiện hành, con số nợ xấu trên báo cáo tài chính chỉ phản ánh tương đối chất lượng tài sản của ngân hàng. Khi xét đến các khoản nợ được gia hạn hoặc cơ cấu lại theo quy định hỗ trợ khách hàng gặp khó khăn (theo Thông tư 06/2024 và Thông tư 02/2023), con số nợ xấu thực tế có thể còn cao hơn.

Theo báo cáo của Ngân hàng Nhà nước tại Kỳ họp thứ 8, Quốc hội khóa XV, tính đến 31/08/2024, đã có 72 tổ chức tín dụng cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ cho 290.370 lượt khách hàng với tổng giá trị nợ gốc và lãi được cơ cấu lên tới 249.705 tỷ đồng. Đến thời điểm 31/08/2024, còn 226.764 khách hàng tiếp tục có dư nợ được cơ cấu lại, với tổng dư nợ lên tới 126.403 tỷ đồng.

Đầu tháng 9, siêu bão Yagi đổ bộ vào miền Bắc gây thiệt hại lớn, ảnh hưởng đến 124 nghìn khách hàng với tổng dư nợ ước tính 192 nghìn tỷ đồng, chiếm 3,1% tổng dư nợ trong khu vực, càng làm tăng thêm áp lực lên chất lượng tài sản của hệ thống ngân hàng.

Trước áp lực nợ xấu gia tăng, nhiều ngân hàng phải tăng mạnh dự phòng rủi ro. Tuy nhiên, tốc độ tăng trích lập dự phòng không phải lúc nào cũng theo kịp tốc độ tăng của nợ xấu.

Thống kê từ báo cáo tài chính quý III/2024 của 29 ngân hàng cho thấy, có tới 18/29 thành viên ghi nhận tỷ lệ trích lập dự phòng rủi ro sụt giảm trong 9 tháng qua. Trong đó, BIDV ghi nhận tỷ lệ dự phòng đã giảm tới 65,2 điểm % so với mức cao 180,9% hồi cuối năm 2023.

Tương tự, tỷ lệ trích dự phòng bao nợ xấu tại Vietcombank dù vẫn đang dẫn đầu hệ thống nhưng cũng giảm tới 25,7 điểm % so với cuối năm trước, tại Bac A Bank giảm 33,3 điểm %, tại LPBank giảm 16,3 điểm %,…

Bên cạnh đó, có tới 25/29 ngân hàng (tương đương 86,2%) trong nhóm khảo sát hiện đang sở hữu tỷ lệ này dưới 100%. 10 thành viên trong nhóm này có tỷ lệ trích dự phòng bao phủ nợ xấu thậm chí ở dưới mức 50% như Nam A Bank (45,3%), Eximbank (40%), PgBank (35,6%), Saigonbank (33,5%),…

Điều đáng lưu ý, khảo sát cho thấy, các ngân hàng có tỷ lệ nợ xấu cao nhất lại là những thành viên sở hữu tỷ lệ bao phủ nợ xấu thấp nhất hệ thống.

Tỷ lệ nợ xấu của toàn hệ thống được dự báo sẽ tăng trở lại trong những tháng còn lại của năm 2024 khi tăng trưởng tín dụng vẫn chưa thể khởi sắc và các yếu tố vĩ mô chưa có dấu hiệu cải thiện rõ rệt, đặc biệt là khi siêu bão Yagi đi qua để lại những ảnh hưởng nặng nề cho 26 tỉnh phía Bắc.

Trong khi, những khoản nợ sau khi được tạo điều kiện cơ cấu lại nhưng vẫn không thể cải thiện sẽ buộc hệ thống phải chính thức ghi nhận là nợ xấu, đặc biệt là sau khi Thông tư 02 hết hiệu lực, dự kiến vào cuối tháng 12 tới. Theo đó, việc tăng nguồn lực dự phòng rủi ro để xử lý nợ xấu của các ngân hàng lại càng trở nên cấp thiết hơn bao giờ hết.

Mặc khác, nợ xấu không có nghĩa là sẽ mất đi hết, quy mô trích lập dự phòng cao cũng có phần "của để dành" để có thể hoàn nhập trở lại và góp vào lợi nhuận trong tương lai.