Hoạt động rút tiền từ các quỹ trái phiếu thể hiện mạnh trong hai tháng gần đây, nhưng tốc độ rút hiện chưa có dấu hiệu chậm lại.

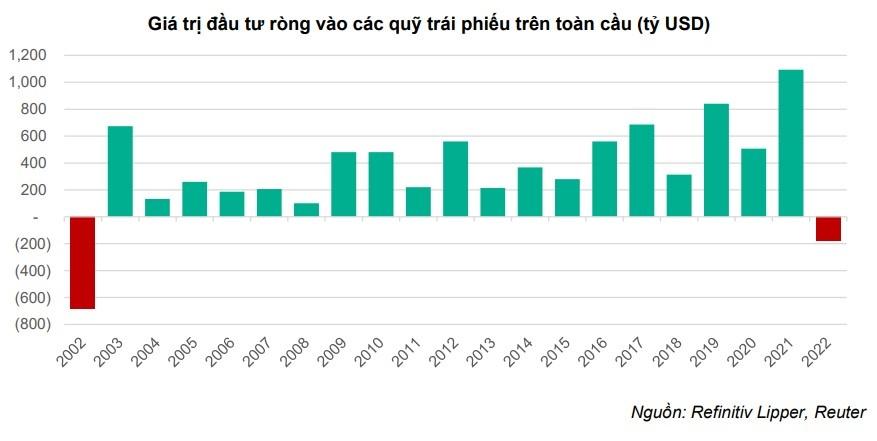

Diễn biến trên gắn với khó khăn trên thị trường trái phiếu doanh nghiệp (TPDN), một xu hướng không chỉ ở Việt Nam mà còn đang là vấn đề với các nền kinh tế trên thế giới. Trong 2 thập kỷ qua, các quỹ trái phiếu trên thế giới ghi nhận rút ròng với tổng giá trị là 175 tỷ USD trong 9 tháng đầu năm 2022.

Tại thị trường Hàn Quốc, vụ vỡ nợ đối với khoản trái phiếu ngắn hạn do nhà phát triển công viên giải trí Legoland đang khiến thị trường trái phiếu nước này cũng rơi vào tình trạng hỗn loạn.

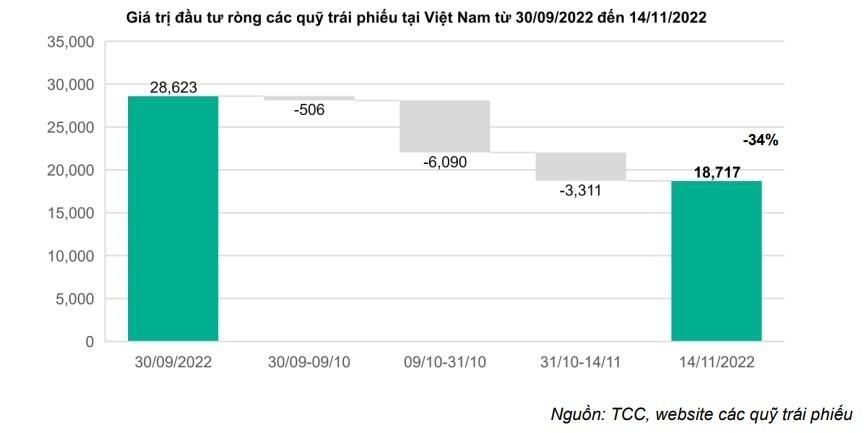

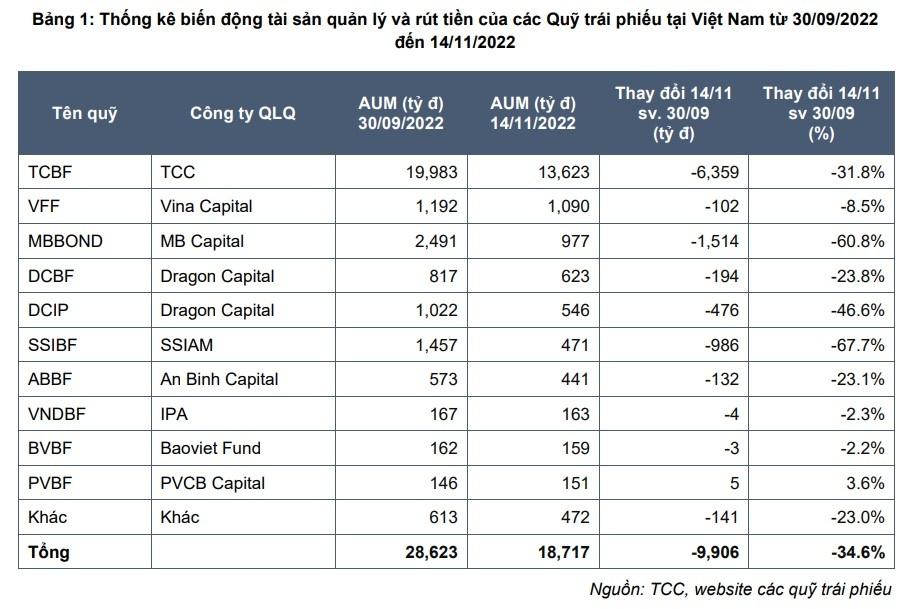

Tại Việt Nam, câu chuyện trái phiếu doanh nghiệp đang ảnh hưởng tới một loạt chủ thể trong đó các quỹ đầu tư trái phiếu cũng không thể tránh được rủi ro. Trong vòng 2 tháng trở lại đây, tài sản quản lý của các quỹ đầu tư trái phiếu đã sụt giảm rất nhanh do nhà đầu tư rút tiền.

Tính từ 30/9 đến 14/11, giá trị tài sản đã giảm gần 35%. Giá trị rút ròng từ đầu tháng 11 đến 14/11 cũng xấp xỉ đạt trên 50% lượng rút ra trong cả tháng 10 cho thấy đà rút tiền chưa hề có dấu hiệu chậm lại.

Nhà đầu tư đang nắm giữ các chứng chỉ quỹ trái phiếu đang ở trong tình trạng hoặc phải cắt lỗ hoặc phải chấp nhận nhìn giá trị các khoản đầu tư tiếp tục tụt giảm trong ngắn hạn. Về dài hạn, định giá các khoản đầu tư trái phiếu có thể sẽ thu hẹp lại chênh lệch với giá thị trường, tuy nhiên những diễn biến hàng ngày rõ ràng đang là một áp lực tâm lý với nhà đầu tư vẫn còn nắm giữ các khoản đầu tư này.

Vì vậy, trước khi có được những giải pháp mang tính tổng thể, các quỹ vẫn đang phải đối mặt áp lực rút ròng quá nhiều làm hạn chế khả năng đáp ứng tiền mặt của các quỹ, hay các hoạt động tái cân bằng danh mục và tận dụng các cơ hội từ thị trường.

Bên cạnh các khuyến nghị ổn định tâm lý nhà đầu tư, giải pháp đang được nhìn tới tạm thời là hạn chế mua lại chứng chỉ quỹ để bảo vệ tối đa lợi ích của các nhà đầu tư đã được một số quỹ đầu tư tính đến.

Theo quy định tại Thông Tư 98/2020/TT-BTC, khi tổng giá trị các lệnh bán chứng chỉ quỹ (CCQ) trừ tổng giá trị lệnh mua tại ngày giao dịch lớn hơn 10% giá trị tài sản ròng của quỹ thì công ty quản lý quỹ có quyền chỉ thực hiện một phần lệnh bán, lệnh, lệnh chuyển đổi. Hiện đã có công ty quản lỹ đề nghị giảm mức 10% này xuống 5% (đối với các quỹ giao dịch với tần suất 2 lần/tuần và 2% đối với quỹ giao dịch hàng ngày).

Bên cạnh đó, cũng xuất hiện phương án công ty quản lý quỹ có thể tạm dừng giao dịch chứng chỉ quỹ do nguyên nhân bất khả kháng. Theo đó, quỹ được tạm dừng không quá 90 ngày.

Trong thời hạn 30 ngày, kể từ ngày kết thúc thời hạn tạm dừng giao dịch chứng chỉ quỹ, công ty quản lý quỹ phải tổ chức họp để lấy ý kiến Đại hội nhà đầu tư về việc giải thể quỹ hoặc tách quỹ hoặc tiếp tục kéo dài thời hạn tạm dừng giao dịch chứng chỉ quỹ. Tuy nhiên, phần lớn các quỹ mở đang tiếp cận nhà đầu tư không chuyên nghiệp nên việc lấy ý kiến Đại hội nhà đầu tư là rất khó khăn với các nhà đầu tư nhỏ (ví dụ có những nhà đầu tư chỉ đầu tư khoảng 2 -3 triệu).

Đây đều là những giải pháp mang tính tình thế để ứng phó với trạng thái mất thanh khoản của các quỹ đầu tư trái phiếu.

Trong trung và dài hạn, điều mà các nhà quản lý quỹ mong muốn là nguồn tiền để hỗ trợ cho thanh khoản của thị trường trái phiếu. Có thể đến từ Ngân hàng Nhà nước thông qua việc hỗ trợ mua lại danh mục trái phiếu hoặc cho phép các ngân hàng có thể đầu tư trái phiếu - một hướng mà có chuyên gia gợi mở gần đây.

Ý tưởng thành lập một quỹ bình ổn thực hiện hoạt động mua bán giấy tờ có giá để cung cấp thanh khoản cho thị trường giống như kinh nghiệm từ các thị trường thế giới cũng đang được giới đầu tư thảo luận.

Trên thế giới, gần nhất, Ngân hàng Trung ương Hàn Quốc đã bơm tiền vào quỹ mua giấy tờ có giá đạt tiêu chuẩn và có thể mua/bán lại trong tương lai sau sự kiện vỡ nợ của doanh nghiệp phát triển dự án công viên giải trí Legoland.