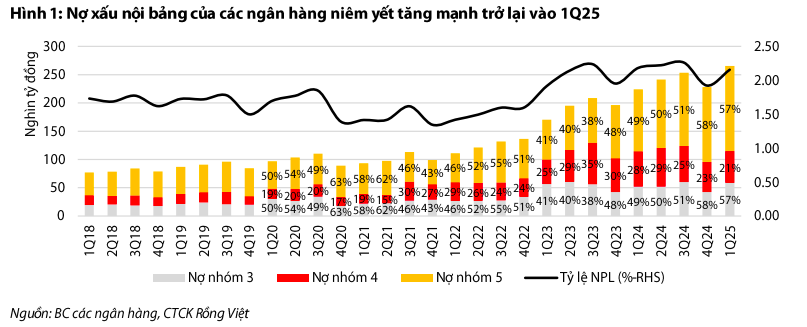

Nợ xấu nội bảng tăng trở lại

Số liệu từ báo cáo ngành ngân hàng của Chứng khoán Rồng Việt (VDSC) cho thấy, nợ xấu nội bảng từ các khoản cho vay khách hàng của 27 ngân hàng niêm yết đã tăng hơn 37 nghìn tỷ đồng trong quý I/2025, tương ứng mức tăng 16% so với quý trước, nâng tổng dư nợ xấu lên hơn 265 nghìn tỷ đồng, tương ứng tỷ lệ 2,16%, cao hơn mức 1,92% của quý cuối năm ngoái.

Các ngân hàng niêm yết đã xử lý rủi ro tín dụng (xóa nợ xấu nội bảng) khoảng 27 nghìn tỷ đồng trong quý I/2025. Như vậy, nợ xấu hình thành ròng (mức tăng trước khi xử lý rủi ro) trong quý I/2025 là 64,5 nghìn tỷ đồng, xấp xỉ 0,53% quy mô cho vay khách hàng và tăng mạnh so với mức gần 11 nghìn tỷ đồng vào quý trước. Trong đó, nợ xấu hình thành ròng tính riêng cho nhóm ngân hàng (không bao gồm công ty tài chính) là 57,5 nghìn tỷ đồng và có mức độ tập trung cao, khi 4 ngân hàng là BIDV, VietinBank, VPBank, MB.

Diễn biến nợ xấu của BIDV và VietinBank chịu ảnh hưởng từ các khoản cho vay các doanh nghiệp vật liệu xây dựng, vốn đã được cơ cấu lại trước đó. Trong khi nợ xấu phát sinh mới tại các ngân hàng cổ phần đến từ các khoản vay mua bất động sản của nhóm khách hàng cá nhân tại các dự án chậm bàn giao do vướng mắc về pháp lý.

Kết thúc quý I, nợ nhóm 2 tăng nhẹ 7.000 tỷ đồng, chấm dứt xu hướng giảm trong ba quý trước đó. Các chuyên gia VDSC giả định, nếu phần lớn nợ xấu phát sinh trong quý I bắt nguồn từ việc chuyển nhóm từ nợ nhóm 2, quy mô nợ nhóm 2 phát sinh thêm trong kỳ ước tính cũng có thể ở mức cao hơn 70 nghìn tỷ đồng, tương đương 0,6% quy mô nợ nhóm 1 cuối năm trước.

Với diễn biến này, VDSC cho rằng, rủi ro nợ xấu tiếp tục tăng mạnh trong quý tiếp theo là khá cao, nếu như các khoản nợ nhóm 2 này không được xử lý kịp thời. Nợ xấu tiềm ẩn cao khoảng 193 nghìn tỷ đồng (gồm nợ VAMC, nợ tiềm ẩn rủi ro, và nợ cơ cấu lại theo Thông tư 02) cùng dư nợ của các khách hàng có khả năng bị ảnh hưởng bởi chính sách thuế quan đối ứng cũng sẽ khiến cho xu hướng tăng của nợ xấu chưa thể sớm dừng lại.

Tuy nhiên, chuyên gia nhận định, quy mô tăng của nợ xấu sẽ có sự phân hóa. Điều này là do phần lớn nợ xấu phát sinh của BIDV và VietinBank trong quý I đến từ các khoản nợ đã cơ cấu lại của một khách doanh nghiệp kinh doanh trong lĩnh vực vật liệu xây dựng.

Báo cáo của VDSC cũng cho biết theo cập nhật từ VietinBank, các khoản nợ này đã vượt qua thời gian thử thách và đủ điều kiện trở về nhóm nợ đủ tiêu chuẩn (nợ nhóm 1) trong tháng 4. Do đó, hai ngân hàng quốc doanh này có thể ghi nhận hoàn nhập dự phòng từ các khoản nợ này trong 2025.

Trong khi đó, nhóm ngân hàng cổ phần tiếp tục phải đối mặt với nợ xấu từ mảng bán lẻ liên quan tới các khoản vay mua bất động sản dự án của các nhà phát triển gặp khó khăn trong quý II trước khi các vấn đề về pháp lý được giải quết, kỳ vọng trong nửa cuối năm nay.

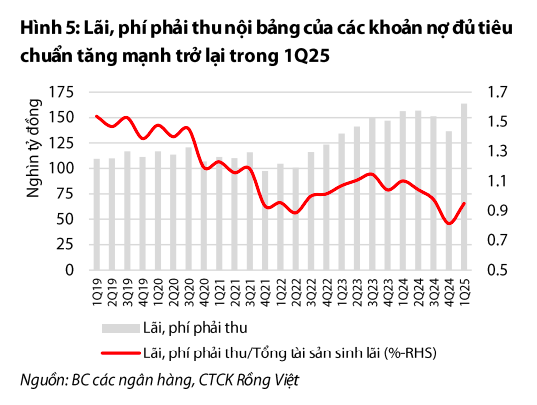

Lãi, phí dự thu tăng mạnh trở lại một phần do yếu tố mùa vụ

Bên cạnh áp lực nợ xấu, báo cáo cũng cho thấy lãi và phí dự thu của các ngân hàng niêm yết tăng mạnh trở lại trong quý I, lên hơn 163.000 tỷ đồng, tương ứng tăng 20% so với quý trước, cao hơn nhiều so với tốc độ tăng trưởng tài sản sinh lãi (2,7%). Tỷ lệ lãi dự thu trên tổng tài sản sinh lãi tăng lên mức 1% từ mức 0,8% trong quý trước.

Theo VDSC, việc lãi dự thu tăng nhanh có thể xuất phát từ các nguyên nhân như tăng lãi suất cho vay, thu hồi được lãi phải thu ngoại bảng từ các khoản nợ quá hạn nội bảng và sự thay đổi về cơ cấu thời gian trả nợ của các khoản vay mới (giãn thời kỳ trả nợ gốc và lãi, hoặc kéo dài thời gian trả nợ).

Trong bồi cảnh lãi suất cho vay quý I đã giảm bình quân 0,25 điểm % so với quý trước và lãi phải thu ngoại bảng cho các khoản nợ chưa xử lý rủi ro tiếp tục tăng, thì việc tăng về lãi phải thu đến từ thay đổi về cơ cấu thời gian trả nợ do dồn tích lãi trong khoảng thời gian dài hơn.

Các chuyên gia VDSC cũng lưu ý rằng việc Thông tư 02, 06 liên quan đến cơ cấu lại khoản vay hết hạn không dẫn đến sự gia tăng của khoản mục lãi phải thu do phần lãi của các khoản nợ được cơ cấu lại thời hạn trả nợ vốn được theo dõi ngoại bảng.

Mặc dù vậy, tỷ lệ lãi dự thu tính trên tổng tài sản sinh lãi cũng mới chỉ tăng lại lên mức 1% từ mức 0,8% trong quý trước nhưng không quá cao như trong giai đoạn Covid 2020 – 2021 (1,3%) hay giai đoạn 2015 -2019 (1,8%) do các quy định về quản lý thanh khoản cũng đã được siết chặt hơn.

Điểm đang lưu ý khác là diễn biến tăng mạnh của lãi dự thu cũng thường diễn ra trong quý đầu năm, khi đã giảm mạnh trong quý cuối năm trước – khoảng thời gian này các ngân hàng thường đẩy nhanh tăng trưởng tín dụng và có thể trích lập dự phòng và xử lý rủi ro đối với một số khoản nợ đủ tiêu chuẩn nhưng được đánh giá có tiềm ẩn rủi ro nợ xấu. Do đó, chuyên gia VDSC cho rằng, quy mô lãi, phí dự thu tăng mạnh trong quý I/2025 có thể chưa đáng lo ngại.

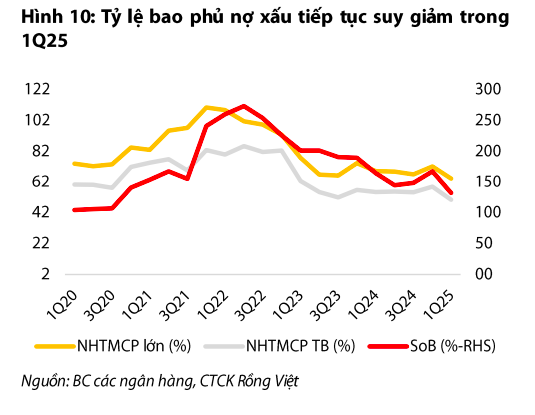

Áp lực trích lập dự phòng tăng

Chi phí trích lập dự phòng rủi ro tín dụng cụ thể trong quý I/2025 là gần 29 nghìn tỷ đồng, chiếm 45% số nợ xấu hình thành ròng. Do đó, tỷ lệ bao phủ nợ xấu (LLR) cuối quý I/2025 của ngành giảm xuống 92%, từ mức 110% của quý trước. Tỷ lệ LLR của nhóm ngân hàng thương mại nhà nước duy trì trên mức 100%, đạt 132% trong khi tỷ lệ LLR của nhóm ngân hàng thương mại cổ phần tiếp tục bị bào mòn xuống mức 56%. Cùng với đó, cơ cấu các nhóm nợ xấu của nhóm ngân hàng cổ phần quy mô lớn và trung bình đang cho thấy tỷ trọng nợ nhóm 2, 3 và 4 còn khá lớn so với nợ nhóm 5.

Do đó, VDSC cho rằng, chi phí dự phòng ở nhóm ngân hàng cổ phần sẽ tiếp tục tăng so với quý I/2025 để tiếp tục trích lập cho nợ xấu nội bảng hiện hữu và kiểm soát tỷ lệ nợ xấu sau khi chịu ảnh hưởng của nợ xấu tiềm ẩn phát sinh từ nợ nhóm 2 trong quý tới.

.png)