Tập đoàn Vingroup – CTCP (mã VIC) vừa công bố thông tin trên Sở Giao dịch Chứng khoán Hà Nội (HNX) về việc huy động thành công 2.000 tỷ đồng thông qua kênh trái phiếu.

Cụ thể, ngày 9/5/2025, Vingroup đã phát hành 20.000 trái phiếu mã VIC12505 với mệnh giá 100 triệu đồng/trái phiếu, tương ứng tổng giá trị phát hành là 2.000 tỷ đồng. Lô trái phiếu có thời hạn lưu hành 2 năm, sẽ đáo hạn vào ngày 9/5/2027. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản đảm bảo với lãi suất cố định 12,5%/năm. Kỳ hạn trả lãi suất 3 tháng/lần và sẽ thanh toán gốc một lần khi đến hạn.

Trước đó, vào ngày 5/5, Vingroup đã chào bán hành công 20.000 trái phiếu mã VIC12504 với mệnh giá 100 triệu đồng/trái phiếu; tương ứng giá trị phát hành 2.000 tỷ đồng. Với kỳ hạn 24 tháng, lô trái phiếu này dự kiến đáo hạn ngày 5/5/2027.

Trong tháng 4/2025, Vingroup cũng đã phát hành 3 lô trái phiếu mã VIC12501, VIC12502 và VIC1250 với giá trị phát hành lần lượt là 3.000 tỷ đồng (phát hành ngày 11/4), 4.000 tỷ đồng (phát hành ngày 11/4) và 2.000 tỷ đồng (phát hành ngày 28/4), lãi suất mỗi đợt dao động từ 12-12,5% một năm.

Việc liên tục phát hành các lô trái phiếu trị giá nghìn tỷ nằm trong kế hoạch huy động tổng cộng 17.000 tỷ đồng từ kênh trái phiếu riêng lẻ đã được HĐQT Vingroup thông qua tại 3 nghị quyết công bố hồi tháng 4.

Cụ thể, tại Nghị quyết số 7/2025, Vingroup đã thông qua việc huy động 3.000 tỷ đồng trái phiếu, Nghị quyết số 8/2025 thông qua việc huy động 4.000 tỷ đồng trái phiếu và Nghị quyết số 9/2025 huy động 10.000 tỷ đồng trái phiếu (được chia làm 5 đợt trong năm 2025 với tổng giá trị tối đa 10.000 tỷ đồng). Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm và mệnh giá 100 triệu đồng/trái phiếu.

Như vậy, chỉ trong vòng chưa đầy một tháng (từ ngày 11/4-9/5/2025), Vingroup đã huy động thành công 13.000 tỷ đồng thông qua 5 đợt phát hành trái phiếu. Theo kế hoạch, khả năng công ty sẽ còn 2 đợt phát hành trái phiếu riêng lẻ nữa để huy động thêm 4.000 tỷ đồng.

Những lô trái phiếu nghìn tỷ của Vingroup được đánh giá là đã góp phần “hâm nóng” thị trường trái phiếu doanh nghiệp bất động sản sau những tháng đầu năm “vắng bóng” trên đường đua phát hành.

Theo báo cáo của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), trong quý I/2025, thị trường trái phiếu chỉ ghi nhận 11 đợt phát hành với tổng giá trị hơn 20.000 tỷ đồng, toàn bộ đều do các ngân hàng và công ty chứng khoán phát hành, không có doanh nghiệp bất động sản.

Tuy nhiên, sang tháng 4/2025 ngoài sự áp đảo của nhóm trái phiếu ngân hàng với 14 đợt phát hành, trị giá hơn 21.000 tỷ đồng, thì nhóm trái phiếu bất động sản cũng ghi nhận 5 đợt phát hành trái phiếu với tổng giá trị gần 12.500 tỷ đồng.

Trong đó, ngoài 3 đợt phát hành của Vingroup đã nêu ở trên, vào ngày 9/4 Công ty CP Tư vấn và kinh doanh bất động sản TCO đã phát hành thành công 3.000 tỷ đồng mã TOC32501 với kỳ hạn 1 năm, lãi suất 8,2%/năm, nâng tổng dư nợ trái phiếu lên 5.500 tỷ đồng. Một doanh nghiệp bất động sản khác là Công ty TNHH Oleco - NQ cũng đã huy động thành công 490 tỷ đồng thông qua phát hành mã trái phiếu OLC32501 với kỳ hạn 5 năm vào ngày 29/4.

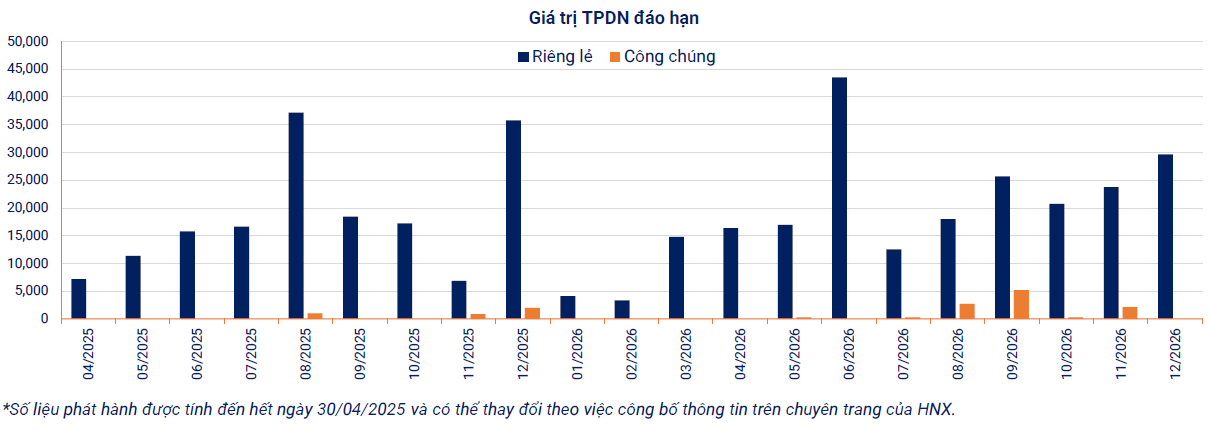

Ở chiều ngược lại, áp lực đáo hạn đối với trái phiếu bất động sản trong năm nay vẫn là vấn đề đáng lưu ý. Theo dữ liệu của VBMA, trong 8 tháng còn lại của năm 2025, ước tính sẽ có khoảng 163.212 tỷ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản với 86.444 tỷ đồng, tương đương 53%. Áp lực đáo hạn của doanh nghiệp bất động sản sẽ tập trung vào quý III và quý IV/2025.