5 ngân hàng được nới room tín dụng lần 2

Thực hiện chỉ đạo của Chính phủ, Thủ tướng Chính phủ về điều hành tăng trưởng tín dụng linh hoạt, hiệu quả, kịp thời đáp ứng vốn cho nền kinh tế, hỗ trợ phát triển sản xuất, kinh doanh, ngày 28/11/2024, Ngân hàng Nhà nước phát đi thông báo cho biết tiếp tục điều chỉnh tăng thêm chỉ tiêu tăng trưởng tín dụng năm 2024 cho các ngân hàng đã sử dụng từ 80% hạn mức được cấp.

Đây là lần cấp hạn mức tín dụng bổ sung thứ 2 trong năm 2024 (lần 1 vào tháng 8/2024) với quyết tâm hoàn thành mục tiêu tăng trưởng tín dụng 15%.

Nhà điều hành cũng nhấn mạnh, việc bổ sung hạn mức này là sự chủ động của NHNN mà các tổ chức tín dụng không cần phải đề nghị.

Trong báo cáo cập nhật Ngành ngân hàng mới công bố, các chuyên gia phân tích tại công ty Chứng khoán Sài Gòn Hà Nội (SHS) cho biết, ước tính trong đợt cấp bổ sung hạn mức tín dụng này, có 5 ngân hàng đủ điều kiện được cấp hạn mức bổ sung gồm: VietinBank (từ 14% lên 16%), ACB (từ 18,4% lên 20,69%), VIB (từ 18,4% lên 21,6%), Techcombank (từ 18,5% lên 20%) và MSB (từ 16,3% lên 18,27%).

Theo SHS, việc được cấp thêm room tín dụng giúp các ngân hàng nói trên mở rộng quy mô kinh doanh, khi mà nhu cầu tín dụng thường cao thời điểm cuối năm.

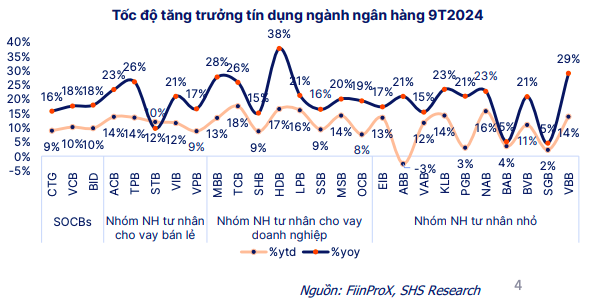

Tính đến hết 27/11/2024, tăng trưởng tín dụng toàn ngành ước đạt 11,5%, tổng dư nợ tín dụng tính đến hết quý III/24 đạt hơn 14,8 triệu tỷ đồng, trong đó 27 ngân hàng niêm yết chiếm 11,4 triệu tỷ đồng (77% toàn ngành).

Nhóm ngân hàng tư nhân đặc biệt là nhóm cho vay doanh nghiệp có tốc độ tăng trưởng tín dụng cao hơn như Techcombank, HDBank hay LPBank đều đã vượt hạn mức năm và đã được nới room tín dụng trong quý IV.

Trong nhóm ngân hàng tư nhân cho vay bán lẻ, VPBank tăng trưởng tín dụng 9% (55% hạn mức), khá thấp so với các ngân hàng thương mại khác trong nhóm. Lý do một phần đến từ việc VPBank tiếp tục chủ động giảm dư nợ trái phiếu doanh nghiệp, cụ thể, trong 9 tháng đầu năm 2024, lượng trái phiếu doanh nghiệp của ngân hàng ghi nhận giảm 47% xuống 18.442 tỷ đồng sau khi đã giảm 20% trong năm 2023. Cho vay khách hàng hợp nhất tăng 12,2% (cùng kỳ 2023 tăng 19%).

Phân theo ngành nghề, SHS cho biết, tốc độ tăng trưởng lĩnh vực thương mại, công nghiệp, bất động sản trong 9 tháng đầu năm 2024 tương đối đồng đều so với tăng trưởng chung toàn ngành trong khi dư nợ ngành xây dựng vẫn thấp hơn đáng kể so với chỉ số chung.

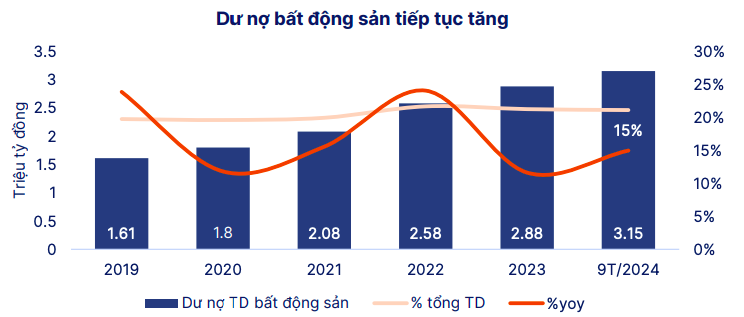

Dư nợ tín dụng bất động sản 9 tháng đạt 3,15 triệu tỷ đồng (+15% so với cùng kỳ và +9% so với đầu năm), chiếm khoảng 21% tổng tín dụng, có sự phân hóa rõ rệt giữa tín dụng đầu tư và tín dụng tiêu dùng.

Mảng bất động sản tiêu dùng (cá nhân vay mua nhà, sửa nhà) 9 tháng đầu năm 2024 ghi nhận 1,8 triệu tỷ đồng (+7,2% so với cùng kỳ và +4,6% so với đầu năm). Mảng cho vay chủ đầu tư liên tục tăng tỷ trọng trong 2 năm gần đây, đạt 1,3 triệu tỷ đồng (+28,2% so với cùng kỳ và 16,0% so với đầu năm).

Thanh khoản thị trường bất động sản nhà ở 3 quý đầu năm tăng cả ở phân khúc đất nền và căn hộ chung cư. Nguồn cung sôi động hơn nhờ sự xuất hiện một số dự án mới. Các ngân hàng cũng liên tục có các chính sách hỗ trợ lãi suất, mặt bằng lãi suất cho vay có xu hướng giảm để thu hút khách hàng trong bối cảnh tín dụng yếu.

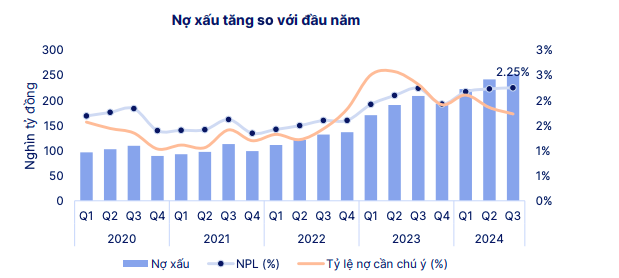

Áp lực nợ xấu tăng cao

Theo số liệu từ SHS, tính đến hết quý III/2024, nợ xấu toàn hệ thống ở mức 252 nghìn tỷ đồng (+20,7% so với cùng kỳ và +30,3% so với đầu năm). Tỷ lệ nợ xấu toàn ngành đạt 2,25% (tăng 2 điểm cơ bản so với quý trước và +30 điểm cơ bản so với cùng kỳ).

Nợ nhóm 2 và 4 trong quý III giảm so với quý liền trước trong khi nhóm 3 và 5 cùng tăng thêm 8 nghìn tỷ đồng (+6,4% so với quý trước). So với đầu năm, các nhóm từ 2 - 4 đều tăng đặc biệt là nhóm 5, lần lượt +0,8%, +41,7%, +6,9% và +40,4%.

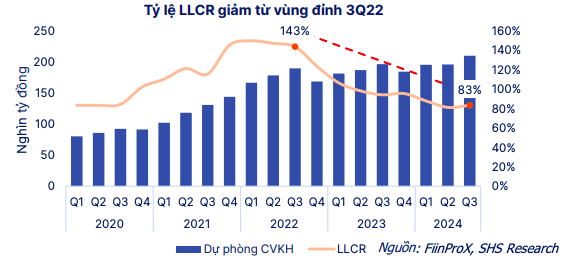

Tỷ lệ nợ xấu tăng, tỷ lệ bao phủ nợ xấu giảm cho thấy chất lượng tài sản toàn hệ thống đang suy giảm. Tỷ lệ bao phủ nợ xấu còn 83% trong 3 quý đầu năm, cách xa so với mức đỉnh (143,2%) của 3 quý năm 2022.

Theo SHS, tỷ lệ nợ xấu và bao phủ nợ xấu được kỳ vọng tích cực hơn vào thời điểm cuối năm khi các ngân hàng thường tập trung sử dụng trích lập dự phòng để xóa nợ xấu

Tỷ lệ nợ xấu cao tập trung ở nhóm ngân hàng tư nhân đặc biệt một số ngân hàng cho vay bán lẻ trong khi trong nhóm ngân hàng có vốn nhà nước, BIDV có tỷ lệ nợ xấu tăng mạnh so với đầu năm (từ 1,26% lên 1,71%).

Về tỷ lệ bao phủ nợ xấu, ngoài nhóm ngân hàng có vốn nhà nước chỉ có Techcombank trích lập trên 100%, các ngân hàng vừa và nhỏ có bộ đệm dự phòng thấp hơn khi chỉ đạt từ 40%-70%.

Dự kiến ngày 31/12/2024, Thông tư 02 về tái cơ cấu nợ sẽ hết hiệu lực. Hiện chưa có thông tin từ phía NHNN liên quan tới việc gia hạn hoặc dừng áp dụng Thông tư 02 theo đúng lộ trình dự kiến.

Tại thời điểm cuối quý II/2024, dư nợ tái cơ cấu theo Thông tư 02 có giá trị 230 nghìn tỷ đồng, tăng 25,6% so với đầu năm. Theo quy định, các ngân hàng phải trích lập dự phòng khoản nợ tái cơ cấu theo Thông tư 02 theo đúng nhóm nợ, khoản chênh lệch so với nhóm nợ hiện tại được trích lập 50% mỗi năm, đạt 100% vào cuối năm 2024.

Theo SHS, việc không gia hạn Thông tư 02 có thể làm tăng quy mô nợ xấu và giảm tỷ lệ bao phủ nợ xấu nhưng không ảnh hưởng đến trích lập dự phòng của ngân hàng.

Cũng theo chuyên gia, Thông tư 02 hết hiệu lực sẽ có tác động khác nhau đối với từng ngân hàng. Nhóm ngân hàng như BIDV, Vietcombank, VietinBank, Techcombank, ACB,… sẽ ít chịu ảnh hưởng nhờ sở hữu bộ đệm dự phòng vững chắc và sức khỏe tài chính tốt. Trong khi đó, nhóm ngân hàng có tỷ lệ nợ nhóm 2 cao và tỷ lệ bao phủ nợ xấu thấp dự báo sẽ chịu ảnh hưởng lớn hơn.