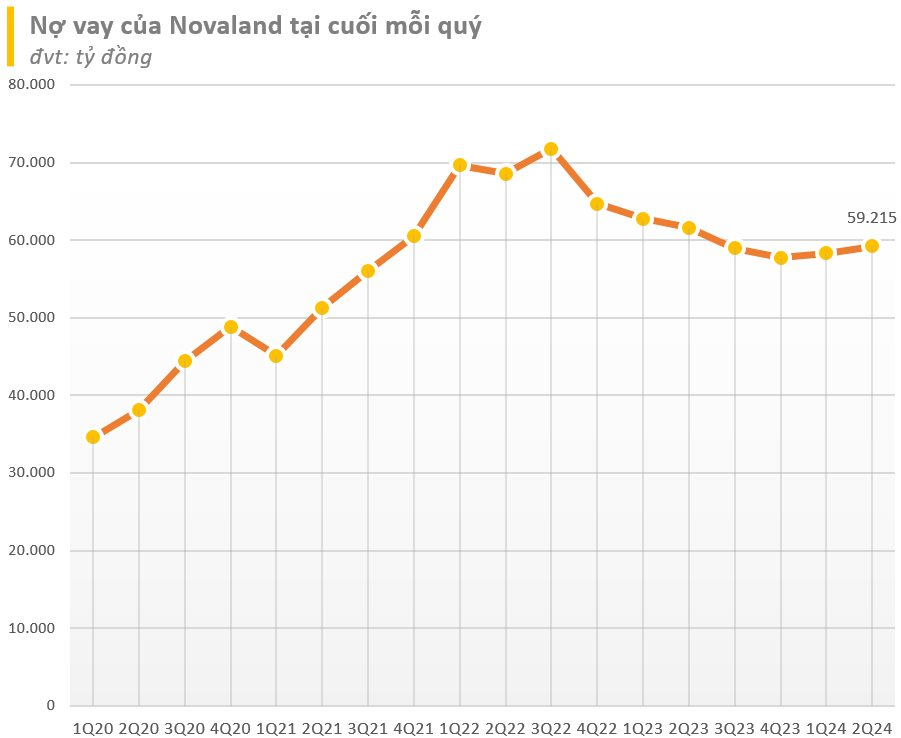

Theo BCTC hợp nhất bán niên của CTCP Tập đoàn đầu tư Địa ốc No Va (Novaland, mã chứng khoán: NVL), công ty này ghi nhận 59.215 tỷ đồng nợ vay tài chính.

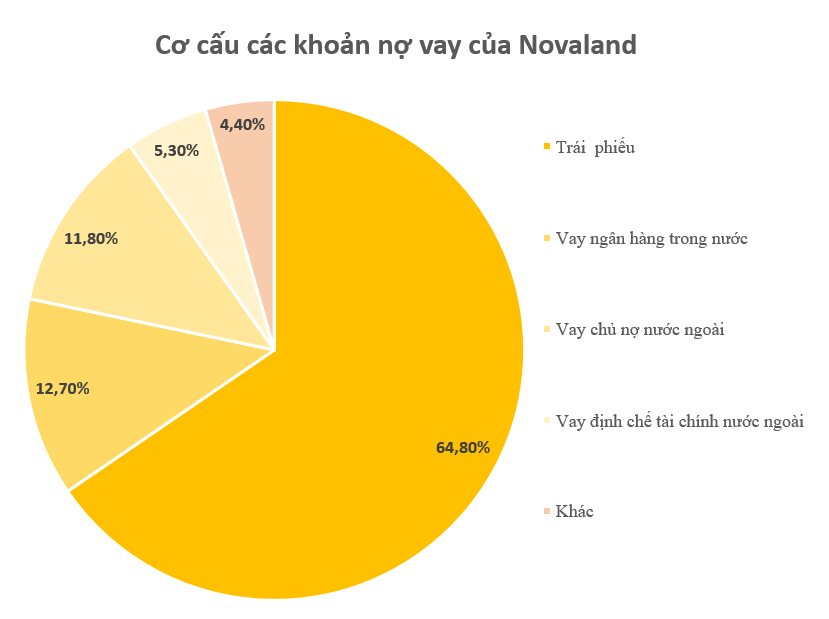

Lớn nhất trong các khoản nợ của Novaland là trái phiếu doanh nghiệp với 38.396 tỷ đồng, chiếm gần 65% tổng dư nợ. Ngoài ra, doanh nghiệp này còn vay hơn 7.500 tỷ từ các ngân hàng trong nước và hơn 7.000 tỷ vay các chủ nợ nước ngoài.

Cho đến ngày 30/6/2024, Novaland đã thanh toán được 650 tỷ đồng trên dư nợ gốc. Tập đoàn đang trong quá trình đàm phán việc thanh toán một số khoản nợ.

Báo cáo kiểm toán của Novaland cũng cho biết tập đoàn đã đạt được thỏa thuận tái cấu trúc ban đầu với chủ nợ và trái chủ với tổng số tiền là 17.336 tỷ đồng. Các chủ nợ sẵn sàng thương thảo về việc chấp thuận gia hạn và cho phép tập đoàn thời gian để khắc phục. Ban Tổng giám đốc công ty cho biết khả năng đạt được các điều kiện tiên quyết là khả thi.

Credit Suisse AG hiện đang là chủ nợ lớn nhất của Novaland với con số cho vay 10.762 tỷ đồng, chiếm hơn 18,3% tổng nợ vay tài chính. Trong đó, Credit Suisse AG đã trực tiếp cho vay và thu xếp các khoản vay bên thứ 3 với tổng số tiền hơn 3.255 tỷ đồng.

Ngoài ra, Novaland còn có dư nợ trái phiếu 7.606 tỷ đồng với Credit Suisse AG – chi nhánh Singapore là bên thu xếp và đại lý phát hành. Gói trái phiếu này sẽ đáo hạn vào ngày 16/7/2026. Lãi trái phiếu là 5,25%/năm và lãi mua lại là 6%/năm.

Xét về các định chế tài chính trong nước, MB là đơn vị cấp vốn tín dụng lớn nhất cho Novaland trong số các nhà băng. Tại ngày 30/6/2024, dư nợ của Novaland với MB là 2.459 tỷ đồng.

Xếp sau MB là VPBank khi cho Novaland vay tổng cộng 2.455 tỷ đồng, chiếm chủ yếu là các khoản vay dài hạn.

Trong 38.660 tỷ đồng nợ trái phiếu, các khoản trái phiếu do các công ty chứng khoán làm đầu mối thu xếp phát hành có Chứng khoán MB (6.438 tỷ đồng), Chứng khoán Dầu Khí (5.892 tỷ đồng), Chứng khoán SSI (3.428 tỷ đồng)…

BCTC kiểm toán cũng có sự thay đổi so với báo cáo tự lập khi xuất hiện khoản vay 5.220 tỷ đồng trái phiếu do Chứng khoán VPBank thu xếp. Nhiều khả năng đây là các lô trái phiếu được đàm phán gia hạn nợ. Thuyết minh BCTC cho thấy các trái phiếu kể trên có ngày đáo hạn ban đầu từ tháng 6/2023 – tháng 8/2024, song thời gian đáo hạn lùi lại 2 năm từ tháng 6/2025 – tháng 8/2026.