Sau kỳ công bố BCTC bán niên, bức tranh kết quả hoạt động ngân hàng thương mại 6 tháng đầu năm đã dần được định hình. Dù vẫn là một trong những ngành ghi nhận kết quả khả quan, tăng trưởng lợi nhuận ở nhiều ngân hàng đã ghi nhận sự giảm tốc khi các yếu tố vĩ mô chưa có nhiều cải thiện rõ rệt, doanh nghiệp còn gặp nhiều khó khăn mà một trong những biểu hiện rõ nét là tăng trưởng tín dụng ở mức thấp.

Nợ xấu tăng nhanh

Theo cập nhật mới nhất từ Ngân hàng Nhà nước (NHNN), đến cuối tháng 6/2024, tăng trưởng tín dụng toàn hệ thống mới chỉ đạt 6%. So với chỉ tiêu tăng trưởng 15% cho cả năm 2024, cả hệ thống mới chỉ thực hiện được 40% kế hoạch dù đã đi qua một nửa quãng đường. Điều này cũng cho thấy nhu cầu tín dụng của nền kinh tế vẫn chưa thực sự phục hồi.

Tăng trưởng lợi nhuận giảm tốc trong khi chất lượng tài sản cũng là một điều đáng lưu ý khi nợ xấu tại nhiều thành viên đang tăng nhanh trở lại.

Số liệu thống kế từ BCTC quý II/2024 của 28 ngân hàng cho thấy, tính đến cuối tháng 6/2024, tổng nợ xấu của 28 ngân hàng ở mức gần 269,3 nghìn tỷ đồng, tăng 13,7% so với đầu năm. Trong đó, tổng nợ nhóm 5, tức nợ có khả năng mất vốn tính đến cuối tháng 6 cũng tăng 4,5% so với đầu năm, lên mức gần 135,2 nghìn tỷ đồng, chiếm 50,2% tổng nợ xấu.

BacABank là ngân hàng ghi nhận quy mô nợ xấu gia tăng mạnh nhất hệ thống, tới 65,4% chỉ sau 6 tháng, đạt 1.513 tỷ đồng vào cuối tháng 6, trong đó, nợ xấu chủ yếu gia tăng ở nhóm nợ nghi ngờ khi tăng gấp 2,5 lần so với đầu năm, lên 580 tỷ đồng, nợ dưới tiêu chuẩn cũng tăng gần 41%, lên 241 tỷ đồng. Tỷ lệ nợ xấu/cho vay của ngân hàng theo đó bị kéo lên 1,48%, so với mức 0,92% hồi đầu năm.

Một loạt các ngân hàng khác cũng chứng kiến quy mô nợ xấu tăng mạnh trong 6 tháng đầu năm nay như LPBank với mức tăng 48,6%, con số này tại VietinBank là 48,4%, tại ACB là 37,9%, tại NCB là 37,5%.

Tổng hợp: Trần Thúy

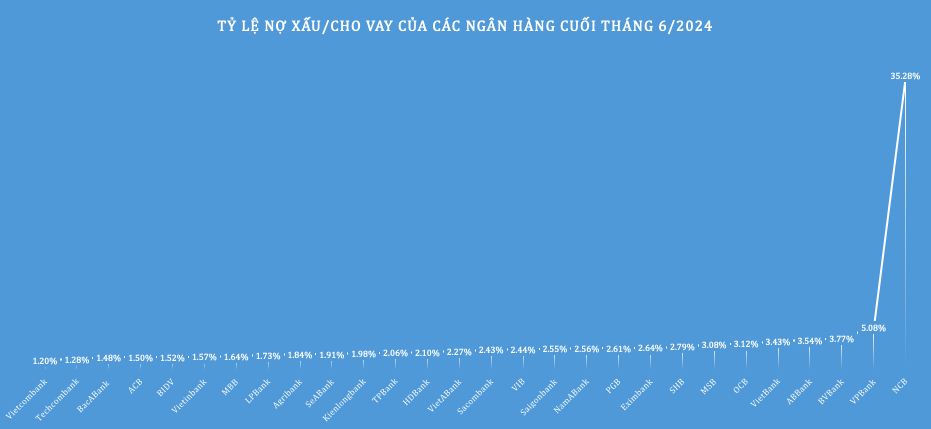

Con số nợ xấu tăng nhanh trong khi tốc độ mở rộng của tín dụng ở mức thấp khiến tỷ lệ nợ xấu/cho vay khách hàng của nhóm tăng khá mạnh từ 3,14% hồi đầu năm lên 3,55% khi kết thúc tháng 6/2024. Trong đó, có tới 22/28 thành viên ghi nhận tỷ lệ nợ xấu gia tăng trong thời gian qua.

Đáng chú ý, có khá nhiều ngân hàng đang có tỷ lệ nợ xấu/cho vay ở mức trên 3% như MSB, VietBank, ABBank, BVBank, …

Nhìn rộng ra toàn bộ hệ thống (bao gồm cả các các ngân hàng đang trong diện tái cơ cấu), tại cuộc họp của Ngân hàng Nhà nước tổ chức ngày 23/7 Phó Thống đốc thường trực Đào Minh Tú cũng đã nhận định, nợ xấu đang có xu hướng tăng là một vấn đề cần lưu ý, mức độ tăng cũng khá cao, tỷ lệ nợ xấu nội bảng của toàn ngành đã gần 5%.

Chưa dừng lại ở đó, vùng nhận diện nợ xấu thực tế sẽ mở rộng hơn nhiều khi nhìn vào các khoản nợ được cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ theo cơ chế hỗ trợ khách hàng khó khăn theo thông tư 06/2024 và thông tư 02/2023.

Theo cập nhật mới nhất từ NHNN, tổng giá trị nợ gốc và lãi theo diện được hỗ trợ đã tăng thêm 25,5% so với cuối năm 2023 lên 230,4 nghìn tỷ đồng. Đồng thời, số lượt khách hàng được cơ cấu lại thời hạn nợ và giữ nguyên nhóm nợ cũng tăng mạnh, từ 188 nghìn lượt lên 282 nghìn lượt tính đến cuối tháng 6/2024.

Tỷ lệ nợ xấu gồm cả nợ xấu nội bảng, nợ tiềm ẩn và cơ cấu lại đến cuối tháng 6/2024 đã ở mức 6,9%.

“Nợ xấu là vấn đề lớn cần quan tâm, bởi đây là hệ quả của cả quá trình. Nhìn chung đó là những khoản nợ sau 2 năm có dịch Covid-19 và năm 2023, là do yếu tố khách quan khó khăn của nền kinh tế chứ không phải sự yếu kém của ngành ngân hàng. NHNN sẽ có biện pháp xử lý tích cực hơn, đảm bảo chất lượng tín dụng và kiểm soát nợ xấu, trích lập để đảm bảo an toàn ngân hàng”, Phó Thống đốc khẳng định.

Gia tăng áp lực trích lập dự phòng

Nợ xấu đang có xu hướng tăng khá mạnh, áp lực trích lập dự phòng của các nhà băng theo đó mà ngày càng lớn. Dù vậy, BCTC 6 tháng đầu năm nay lại cho thấy, chi phí dự phòng của nhiều thành viên không có nhiều thay đổi, thậm chí là đi xuống trong bối cảnh nhà băng phải cân đối giữa áp lực duy trì mức tăng trưởng lợi nhuận và quản trị rủi ro.

Như tại Saigonbank, bất chấp quy mô nợ xấu đến cuối quý II tăng mạnh tới 28%, ngân hàng vẫn cắt giảm tới 59% chi phí trích lập dự phòng rủi ro trong quý II. Điều này giúp ngân hàng này duy trì mức tăng trưởng lợi nhuận 25% trong bối cảnh hoạt động nhiều mảng kinh doanh quan trọng như tín dụng, kinh doanh ngoại hối,…bị suy giảm.

Tương tự, tại Sacombank, việc chi phí dự phòng rủi ro tín dụng giảm tới 64,6% trong quý II đóng góp phần quan trọng trong việc giúp lợi nhuận ngân hàng tăng 13,3%, đạt 2.688 tỷ đồng trong kỳ qua.

Trong khi quy mô nợ xấu tăng tới gần 14% trong 6 tháng đầu năm, thống kê chung qua 28 ngân hàng cho thấy, tổng trích lập dự phòng của các thành viên chỉ tăng 3,5% trong cùng khoảng thời gian trên, lên 229,4 nghìn tỷ đồng.

Tổng hợp: Trần Thúy

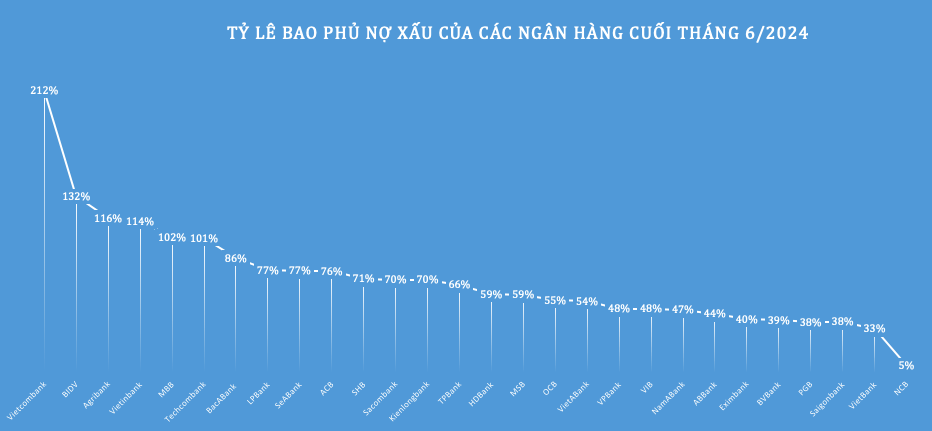

Tốc độ tăng trưởng trích lập dự phòng chưa tương xứng với tốc độ tăng trưởng nợ xấu khiến tỷ lệ bao phủ nợ xấu trung bình của các thành viên giảm mạnh từ 77% hồi đầu năm xuống còn 71% khi kết thúc quý II/2024.

Trong kỳ, có tới 21/28 thành viên ghi nhận tỷ lệ bao phủ này giảm bao gồm VietinBank giảm 53,5 điểm %, tại Agribank giảm 16,3 điểm % và tại LPBank giảm 16,6 điểm % so với cuối năm trước,…

Trong số 28 ngân hàng trong nhóm khảo sát, hiện đang có 6 thành viên có tỷ lệ trích dự phòng bao nợ xấu ở mức trên 100%. Theo đó, đây là những thành viên có thể tương đối yên tâm khi an toàn hoạt động của họ sẽ không bị ảnh hưởng nhiều, kể cả trong trường hợp xấu nhất là toàn bộ nợ xấu bị xấu hẳn và mất hẳn.

Bên cạnh đó, có tới 10 thành viên có tỷ lệ bao phủ nợ xấu thậm chí ở dưới mức 50%. Với nhóm này, tình hình sẽ có nhiều khác biệt, đặc biệt là trong bối cảnh nền kinh tế vĩ mô tiềm ẩn nhiều diễn biến khó lường như hiện nay. Việc tăng nguồn lực dự phòng rủi ro để xử lý nợ xấu theo đó là rất cần thiết.

Trước áp lực nợ xấu hệ thống tăng cao cũng như nhằm hỗ trợ người dân, doanh nghiệp đang gặp khó khăn, cuối tháng 6 vừa qua, NHNN đã ban hành Thông tư 06/2024/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư 02/2023/TT-NHNN ngày 23/4/2023 quy định về việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ.

Theo đó, các TCTD được xem xét quyết định cơ cấu lại thời hạn trả nợ đối với số dư nợ gốc và/hoặc lãi của khoản nợ phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi đến hết ngày 31/12/2024 thay vì thời hạn 30/6/2024 như quy định trước đó.

Theo lý giải của Nhà điều hành, mặc dù kinh tế vĩ mô 2 tháng đầu năm 2024 cơ bản ổn định, kinh tế tiếp tục xu hướng phục hồi nhưng vẫn còn đối mặt với nhiều khó khăn thách thức, dự báo tiếp tục kéo dài trong năm 2024.

Chủ trương của Quốc hội và Chính phủ là tiếp tục hỗ trợ tháo gỡ khó khăn để thúc đẩy tăng trưởng kinh tế, ổn định kinh tế vĩ mô trong năm 2024. Do vậy, việc kéo dài thời gian cơ cấu nợ theo Thông tư 02 sẽ góp phần hỗ trợ tháo gỡ khó khăn cho khách hàng vay vốn, góp phần hỗ trợ phục hồi phát triển nền kinh tế.

Đối với hệ thống TCTD, Thông tư 02 quy định tổ chức tín dụng phải xác định số tiền dự phòng cụ thể phải trích đối với toàn bộ dư nợ của khách hàng như trong trường hợp không áp dụng quy định giữ nguyên nhóm nợ và phải thực hiện trích lập bổ sung đầy đủ vào ngày 31/12/2024.

Vì vậy, đến ngày 31/12/2024, tổ chức tín dụng đã có đủ nguồn tài chính để xử lý rủi ro như trong trường hợp tổ chức tín dụng thực hiện phân loại nợ và trích lập dự phòng rủi ro theo quy định hiện hành (Thông tư 11/2021/TT-NHNN).

Theo đó, NHNN cho rằng, trường hợp kéo dài thời gian cơ cấu nợ theo Thông tư đến hết ngày 31/12/2024 sẽ không ảnh hưởng đến cơ chế trích lập dự phòng rủi ro do kéo dài thời gian cơ cấu nợ và giữ nguyên nhóm nợ đối với hệ thống.

Ngoài ra, việc kéo dài thời gian cơ cấu nợ theo Thông tư 02 đến 31/12/2024 sẽ góp phần làm giảm mức độ gia tăng nợ xấu nội bảng của tổ chức tín dụng và tạo điều kiện cho tổ chức tín dụng thực hiện hỗ trợ, tháo gỡ khó khăn cho khách hàng, góp phần hỗ trợ phục hồi nền kinh tế.