Thêm một cổ phiếu Dầu khí có xu hướng tích cực

Tuần giao dịch ảm đạm vừa qua, VN-Index chỉ tăng nhẹ 0,38% và HNX-Index tăng 0,7% với không nhiều điểm sáng giao dịch.

Nhóm cổ phiếu Đầu tư công và Dầu khí thuộc số ít những cổ phiếu đã đánh bại thị trường. Trong số này, PVS là trường hợp khá mới khi đã bứt phá để lấy lại cả xu hướng tăng dài hạn lẫn ngắn hạn. 3 phiên giao dịch đầu tuần trước nỗ lực bứt phá đã được ghi nhận và đến phiên ngày 16/2, PVS thậm chí còn vượt qua được áp lực chốt lời T+2 để ghi nhận mức tăng 7%.

So với PVD, PVS vẫn đang là cổ phiếu đi sau cả về xu hướng lẫn thành tích giá. Tuy nhiên, nhờ lợi thế được giao dịch trên HNX, nên khoảng cách chênh lệch đã được thu hẹp không còn đáng kể. Cho đến trước phiên 20/2, PVS đã tăng 21,4% trong khi đó PVD tăng được 23,53%.

Trạng thái hiện tại PVS đang tiệm cận lại vùng đỉnh 6 tháng và có thể sẽ sớm có những phản ứng điều chỉnh do lực cung chốt lời. Đây đồng thời cũng là một phép thử mới với PVS trong việc khẳng định xu hướng.

Nếu đường MA20 không bị xuyên thủng thì khả năng đi tiếp của PVS vẫn còn trong khi đó ngược lại, PVS sẽ cần có thêm một bài test với xu hướng dài hạn nằm tại khu vực 25.000 đồng/cổ phiếu.

Triển vọng sáng trong năm 2023 và tính thời sự của Lô B - Ô Môn

Điểm chung của các cổ phiếu Dầu khí như PVD, PVS là đều ghi nhận kết quả kinh doanh khả quan trong quý 4/2022. Cụ thể, PVS ghi nhận 5.331 tỷ đồng doanh thu thuần trong quý 4/2022,tăng 16% so với cùng kỳ, biên lãi gộp đạt 6,1% cải thiện so với mức 5,3% quý 4/2021.

Công ty còn ghi nhận thêm lợi nhuận từ công ty liên doanh liên kết hơn 134 tỷ đồng, gấp nhiều lần con số 651 triệu đồng cùng kỳ. Các yếu tố trên đã giúp PVS ghi nhận LNST hơn 325 tỷ đồng, tăng 86% so với cùng kỳ và cao nhất kể từ quý 2/2019 (15 quý).

Trong khi đó, Công ty vẫn luôn thuộc nhóm vững mạnh nhất thị trường. Tính đến hết tháng 12/2022, PVS có hơn 5.250 tỷ đồng tiền và tương đương tiền cùng với hơn 4.800 tỷ đồng tiền gửi có kỳ hạn, trong khi đó tổng nợ vay ngắn và dài hạn là hơn 1.375 tỷ đồng, mức tiền ròng đạt 8.675 tỷ đồng tương ứng trên 75% vốn hóa công ty.

CTCK Mirae Asset đánh giá giai đoạn 2020 – 2022 có thể là vùng trũng về lợi nhuận của PVS khi các hợp đồng lớn trong giai đoạn này (Gallaf 3, SHWE) được ký với giá dầu ở vùng 60 – 65 USD/ thùng kèm theo đó là giá thép ở vùng cao ảnh hưởng đến biên lãi gộp của doanh nghiệp. Biên lãi gộp giai đoạn này ở mức 3,9 – 5,5%, trong khi đó quý 4/2022 nhờ yếu tố giá thép giảm mạnh, biên lãi gộp của PVS đã cải thiện lên mức 6,1%.

Với kỳ vọng giá dầu Brent duy trì mức trên 80 USD/ thùng kèm theo sự hạ nhiệt của giá thép, MAS kỳ vọng biên lãi gộp của PVS sẽ cải thiện lên mức 5,7% giúp lợi nhuận PVS tăng trưởng.

Trong năm 2023, MAS kỳ vọng PVS sẽ tiếp tục thực hiện các dự án hiện tại (Gallaf Batch 3, Shwe Jacket Phase 3, Hai Long OSS, và các dự án khác trên đất liền). Triển vọng khâu thượng nguồn khả quan hơn trong năm 2023 có thể sẽ giúp PVS có thêm những hợp đồng xây lắp.

Cùng với đó, kỳ vọng về dự án Lô B – Ô Môn vẫn còn nguyên và có thể sẽ có những chuyển biến trong nửa đầu năm 2023. Hiệu ứng thông tin về dự án Lô B - Ô Môn vẫn thường có tác động lớn đến giá PVS.

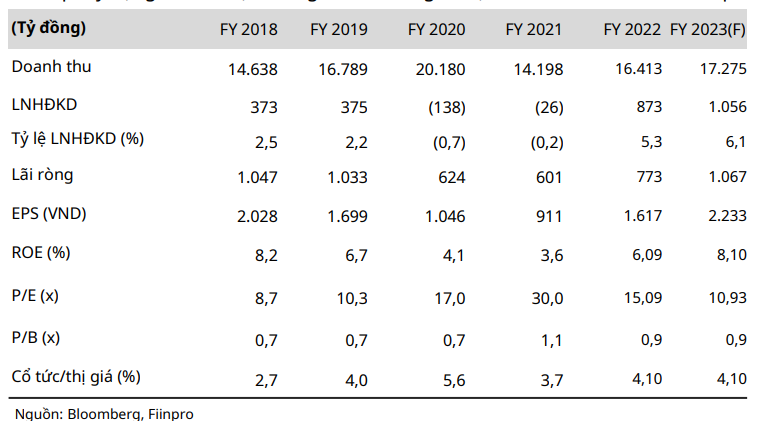

MAS dự báo 2023, PVS sẽ đạt 17.275 tỷ đồng doanh thu (+5,2%) và 1.067 tỷ đồng LNST (+38%), theo đó EPS và giá trị sổ sách trên cổ phiếu lần lượt đạt 2.233 đồng/cổ phiếu và 28.293 đồng/cổ phiếu.