Tăng trưởng tín dụng không đồng đều ở các ngân hàng

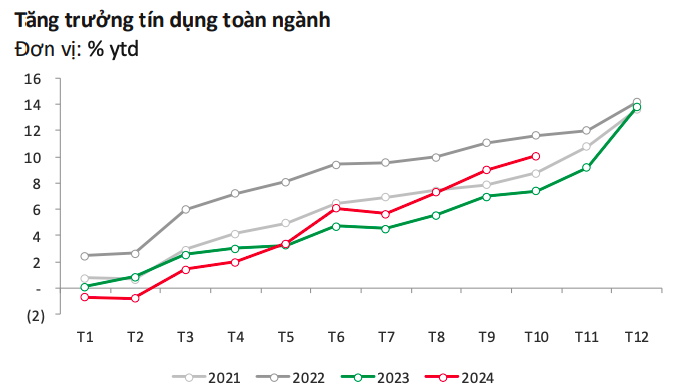

Theo cập nhật từ Ngân hàng Nhà nước (NHNN), đến cuối tháng 10, tăng trưởng tín dụng toàn ngành đạt khoảng 10,08%.

Thống kê tăng trưởng tín dụng quý III/2024 của công ty chứng khoán VPBankS cho thấy, một số ngân hàng đã chững về tăng trưởng tín dụng như LPBank, ACB, MSB, HDBank sau khi tăng trưởng nóng vào 6 tháng đầu năm nhưng giờ đã không còn động lực dù được nới thêm room tín dụng.

Trong khi đó, một số ngân hàng tư nhân nhỏ lại tăng trưởng rất mạnh mẽ như TPBank, BVBank, VIB, Nam A Bank. Các ngân hàng hầu hết sẽ được nới room thêm lên mức khoảng 18% và có thể trong tháng cuối năm sẽ được nới thêm nữa.

Nguồn: VPBankS

Về thị phần cho vay, nhóm ngân hàng quốc doanh vẫn dẫn đầu và thị phần cho vay tập trung chủ yếu ở nhóm "Big 4" này. 4 ngân hàng Big 4 (tính cả Agribank) đã chiếm tới 45% thị phần. Các ngân hàng tư nhân như MBBank, VPBank, Techcombank cũng chiếm những thị phần đáng kể, tuy nhiên 3 ngân hàng tư nhân hàng đầu cho vay chỉ xấp xỉ bằng một mình BIDV cho vay.

Về thị phần trái phiếu doanh nghiệp (TPDN), Techcombank tiếp tục duy trì vị trí dẫn đầu với 20,1%, theo sau là MBBank (18,1%) và VPBank (16,5%). Tổng 3 ngân hàng có thị phần lớn nhất đã chiếm tới ~55% thị phần ngành. Ngân hàng tư nhân khác như SHB (8,1%), Sacombank (7,8%) và TPBank (5,5%) cũng có mức độ tham gia đáng kể. Ngược lại với cho vay, các ngân hàng quốc doanh có thị phần TPDN thấp hơn đáng kể.

Hầu hết các ngân hàng đều giảm tỷ trọng TPDN/Tổng tín dụng so với cuối quý IV/2023 trừ NCB, HDBank và OCB. Việc một số ngân hàng có thị phần TPDN cao và giảm mạnh tỷ trọng như VPBank (-52% so với đầu năm), TCB (-34% so với đầu năm), MBB (-20% so với đầu năm) thể hiện giảm mạnh mức độ đầu tư vào TPDN, phản ánh chiến lược giảm thiểu rủi ro tín dụng trong bối cảnh thị trường TPDN vẫn đối mặt với nhiều thách thức.

Động lực cho tín dụng đến từ nền kinh tế phục hồi

Trong bối cảnh kinh tế Việt Nam năm 2024, tín dụng bán lẻ được thúc đẩy bởi một số động lực quan trọng. Trước tiên, sự phục hồi của các doanh nghiệp SME, dù với tâm lý thận trọng, đã tạo nên lực đẩy cho nhu cầu vốn. Trong 10 tháng đầu năm, cả nước ghi nhận hơn 202,3 nghìn doanh nghiệp đăng ký thành lập mới và quay lại hoạt động, tăng 9,1% so với cùng kỳ.

Mặc dù tổng vốn đăng ký bổ sung giảm nhẹ 4,7%, số vốn bình quân mỗi doanh nghiệp tăng 2,2%, cho thấy sự ổn định và cải thiện dần trong năng lực tài chính của các doanh nghiệp. Ngoài ra, chỉ số PMI tháng 10/2024 đạt 51,2 điểm, phản ánh sự phục hồi mạnh mẽ của hoạt động sản xuất, giúp ổn định việc làm và duy trì sức mua của người lao động.

Đồng thời, cán cân thương mại hàng hóa xuất siêu 23,31 tỷ USD trong 10 tháng đầu năm, góp phần ổn định tỷ giá và tăng dự trữ ngoại hối, từ đó hỗ trợ niềm tin kinh tế và khả năng tiếp cận vốn. Bên cạnh đó, đầu tư nước ngoài cũng tiếp tục tăng trưởng tích cực, với số vốn đăng ký mới và điều chỉnh đạt 8,35 tỷ USD, tăng 41,7% so với cùng kỳ. Vốn thực hiện đạt 19,6 tỷ USD, tăng 8,8% so với cùng kỳ, phản ánh sự quan tâm mạnh mẽ từ các nhà đầu tư quốc tế.

Cuối cùng, vốn đầu tư từ ngân sách nhà nước đạt 495,9 nghìn tỷ đồng, đảm bảo hỗ trợ phát triển cơ sở hạ tầng và kích cầu trong nước. Tất cả các yếu tố này hội tụ, tạo nền tảng vững chắc cho tín dụng bán lẻ tiếp tục mở rộng trong thời gian tới.

Do vậy nên dư nợ bán lẻ ở các ngân hàng bán lẻ tăng trưởng trung bình ở mức 7% so với đầu năm, trong đó tăng trưởng lớn nhất là ACB (+11,7%) chủ yếu từ mảng cho vay mua nhà. Ở mảng cho vay ô tô, VPBank đang có mức tăng trưởng tốt nhất với 8,6% so với đầu năm, thị phần đứng thứ 2 thị trường, sau VIB. VIB lại đứng đầu trong trong trưởng cho vay hộ kinh doanh với 10,7% so với đầu năm dù về quy mô chưa bằng VPB và ACB.

Trong 2 tháng còn lại của năm 2024, các ngân hàng còn 4,92% room tín dụng để đẩy mạnh dòng vốn ra nền kinh tế.

Các chuyên gia phân tích VPBankS đánh giá, đây là thách thức của ngành nhưng chúng ta vẫn có thể kỳ vọng vào nhu cầu xây dựng lại cuộc sống sau bão Yagi, những đơn hàng xuất khẩu cho năm mới, luồng vốn FDI mới từ các đối tác chiến lược toàn diện sau chuyến công tác của các lãnh đạo Chính phủ cấp cao. Chuyên gia duy trì dự phóng tăng trưởng tín dụng năm 2024 ở mức 14,83%.

Kỳ vọng nợ xấu đã lập đỉnh trong quý III

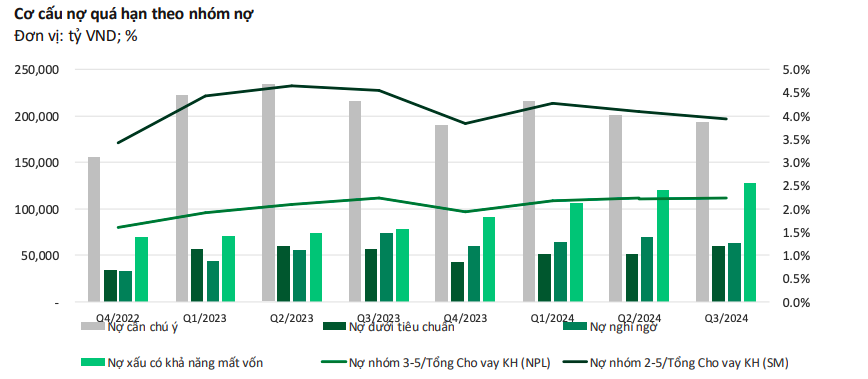

Theo số liệu của VPBankS, hết quý III/2024, tỷ lệ nợ xấu - NPL toàn ngành đang ở ngưỡng 4,55% nhưng nếu bóc tách nợ xấu của 5 tổ chức tín dụng (TCTD) thuộc diện kiểm soát đặc biệt thì tỷ lệ NPL của các ngân hàng niêm yết đang ở mức 2,23%, đi ngang so với quý trước và tăng 29 điểm cơ bản so với đầu năm.

Nguồn: VPBankS

Điểm sáng là trong 3 quý gần nhất nợ nhóm 2 đều trong đà giảm. Các ngân hàng bán lẻ như VPBank và VIB đều ghi nhận tốc độ thu hồi nợ xấu ngoạn mục so với cùng kỳ. Các ngân hàng cũng hầu hết lựa chọn phương án chủ động trích lập sớm nên chuyên gia kỳ vọng đỉnh của nợ xấu trong năm 2024 sẽ rơi vào quý III.

“Dù vẫn trong tầm kiểm soát song là thách thức lớn khi Luật các TCTD 2024 đã hạn chế quyền thu giữ tài sản bảo đảm nợ xấu của các TCTD cùng với việc dư nợ tín dụng bị ảnh hưởng bởi bão Yagi đã tăng 50 nghìn tỷ so với con số ước tính từ tháng 10/2024 và Thông tư 02, Thông tư 06 về tái cơ cấu nợ sẽ hết hiệu lực đồng nghĩa với việc vẫn còn rủi ro nợ xấu tiềm ẩn trong tương lai”, chuyên gia nhận định.