Tăng trưởng tín dụng có thể đạt 14% nhờ 4 nhân tố

Tín dụng toàn hệ thống ghi nhận mức tăng trưởng 7,15% tính đến ngày 7/9/2024, cao hơn so với mức tăng trưởng trên 5% cùng kỳ 2023 và cho thấy nhu cầu hấp thụ vốn của nền kinh tế đã có dấu hiệu hồi phục trở lại sau khi tín dụng tăng trưởng âm trong tháng 7.

Động lực tăng trưởng chính đến từ phân khúc khách hàng doanh nghiệp, trong khi tín dụng bán lẻ chưa có sự hồi phục rõ nét. Các ngân hàng tư nhân có tỷ trọng cho vay bất động sản - xây dựng ở mức cao ghi nhận mức tăng trưởng khả quan hơn so với trung bình ngành như LPBank, Techcombank, HDBank, MSB.

Trong báo cáo ngành ngân hàng quý III/2024 mới công bố, các chuyên gia phân tích tại công ty chứng khoán Vietcombank (VCBS) đánh giá, động lực tăng trưởng tín dụng trong thời gian vừa qua đến từ ba yếu tố chính bao gồm nhu cầu vốn phục vụ hoạt động sản xuất, kinh doanh, xuất nhập khẩu theo đà phục hồi của nền kinh tế; tín dụng vào các lĩnh vực ưu tiên được đẩy mạnh; và nhu cầu hấp thụ vốn khá tốt của nhóm doanh nghiệp kinh doanh bất động sản và xây dựng.

Nguồn: NHNN, VCBS

Trong khi đó, tín dụng bán lẻ tiếp tục đà giảm tốc với tỷ trọng tín dụng bán lẻ trên tổng dư nợ giảm từ mức 44,2% cuối năm 2023 xuống mức 43,0% tại thời điểm quý II/2024 khi nhu cầu mua nhà, phục vụ đầu tư - sản xuất kinh doanh, tiêu dùng chưa có sự phục hồi rõ rệt, chủ yếu đến từ sự hạn chế về nguồn cung nhà ở, đặc biệt ở khu vực phía Nam trong khi giá nhà ở - chung cư (chủ yếu thuộc khu vực trung tâm) biến động mạnh trong thời gian vừa qua gây ra tâm lý e ngại cho nhà đầu tư/ người vay mua nhà.

Cho vay mua nhà chưa có sự hồi phục mạnh với dư nợ tính đến ngày 31/5/2024 mới chỉ ghi nhận tăng 1,15% so với đầu năm, tương đương chiếm 12,9% trong tổng dư nợ nền kinh tế và chiếm khoảng 60% trong tổng dư nợ tín dụng bất động sản.

Cho vay mua nhà được kỳ vọng sẽ là động lực tăng trưởng chính của tín dụng bán lẻ trong thời gian tới trong bối cảnh mặt bằng lãi suất duy trì ở mức thấp và nhu cầu mua nhà để ở và đầu tư vẫn ở mức cao với sự hỗ trợ từ nguồn cung khả quan hơn.

Nguồn: NHNN, VCBS

Hoạt động kinh doanh bất động sản và xây dựng được đẩy mạnh trong quý II với dư nợ tín dụng ghi nhận mức tăng trưởng 8,92% tính đến cuối quý II/2024, chiếm lần lượt 8,7% và 7,9% tổng dư nợ của nền kinh tế. Các ngân hàng có tỷ trọng cho vay bất động sản - xây dựng cao trên 20% trong danh mục tín dụng hiện nay bao gồm Techcombank, SHB, HDBank, VPBank….

Chuyên gia VCBS cho rằng tín dụng bất động sản và xây dựng sẽ tiếp tục tăng nhanh trong thời gian tới đến từ những động lực như nguồn cung khả quan hơn với các dự án tiếp tục được đẩy nhanh triển khai sau các nỗ lực hỗ trợ về lãi suất, pháp lý, đặc biệt sau khi các bộ luật mới về bất động sản có hiệu lực. Bên cạnh đó, mặt bằng lãi suất cho vay ở mức thấp cũng kích thích nhu cầu vay của doanh nghiệp bất động sản cũng như nhà đầu tư/người mua nhà.

Trong dư nợ tín dụng lĩnh vực bất động sản, tín dụng phục vụ hoạt động kinh doanh bất động sản ghi nhận mức tăng trưởng tích cực (+10,29% so với đầu năm) trong khi tín dụng phục vụ nhu cầu tiêu dùng bất động sản có mức tăng trưởng chậm hơn (+1,15% so với đầu năm), cho thấy nhu cầu vốn tín dụng đang tập trung chủ yếu ở phía cung của thị trường (các nhà đầu tư, phát triển dự án).

“Chúng tôi cho rằng việc dòng chảy tín dụng tăng mạnh vào kênh kinh doanh bất động sản sẽ tạo điều kiện thuận lợi để gia tăng nguồn cung bất động sản trong tương lai, từ đó thúc đẩy cầu vay mua nhà để ở/đầu tư khi mức độ biến động của mặt bằng giá bất động sản (chủ yếu là giá nhà ở và chung cư khu vực trung tâm) trở về mức hợp lý trong bối cảnh nguồn cung được cải thiện hơn so với thời điểm hiện tại”, chuyên gia VCBS nhận định.

Ở mảng cho vay kinh doanh bất động sản, dòng tín dụng phục vụ hoạt động kinh doanh bất động sản của phân khúc cá nhân (bao gồm cho vay xây dựng –sửa chữa nhà để bán; cho vay mua quyền sử dụng đất và cho vay khác) đang có mức tăng trưởng tích cực hơn.

VCBS dự báo nhu cầu tín dụng sẽ tăng tốc trong nửa sau năm 2024 khi mặt bằng lãi suất duy trì ở mức thấp giúp thúc đẩy nhu cầu vay và nền kinh tế hồi phục. Theo đó, tốc độ tăng trưởng tín dụng cả năm 2024 ước đạt 14% với động lực tăng trưởng tín dụng đến từ bốn nhân tố.

Thứ nhất, thị trường bất động sản và hoạt động sản xuất – xuất khẩu- đầu tư công kỳ vọng tiếp tục duy trì mức tăng trưởng khả quan hơn trong nửa sau năm 2024.

Thứ hai, cho vay bán lẻ kỳ vọng có sự phục hồi rõ nét hơn trong nửa cuối năm nay, đặc biệt ở mảng cho vay mua nhà.

Thứ ba, chính sách điều hành tăng trưởng tín dụng mới của NHNN vào thời điểm tháng 8/2024 với chỉ đạo “những ngân hàng có tốc độ tăng trưởng dư nợ cho vay từ 80% chỉ tiêu đươc giao sẽ được tăng thêm hạn mức tín dụng dựa trên cơ sở điểm hạng” tạo điều kiện thuận lợi giúp các ngân hàng chủ động cung ứng nguồn vốn để đáp ứng mục tiêu tăng trưởng kinh tế.

Thứ tư, những dòng tín dụng mới trong những tháng cuối năm 2024 (với mức lãi suất và quy mô hợp lý) được bơm ra nền kinh tế để hỗ trợ doanh nghiệp và cá nhân ở khu vực phía Bắc có vốn mới quay vòng nhằm phục hồi sản xuất kinh doanh và khắc phục thiệt hại sau bão Yagi cũng như có thời gian vừa đủ để doanh nghiệp/hộ kinh doanh tái sản xuất sinh lời và có điều kiện để trả nợ.

Áp lực nợ xấu không quá lớn

Về chất lượng tài sản, đến cuối quý II/2024, số liệu của VCBS cho thấy, tỷ lệ nợ xấu nội bảng tăng lên 2,22% từ mức 2,17% cuối quý I/2024, đang tiệm cận về vùng đỉnh nợ xấu trong quý II/2023 (2,24%).

Theo chuyên gia, nguyên nhân khiến nợ xấu chưa có dấu hiệu giảm nhiệt đến từ việc nền kinh tế và thị trường bất động sản vẫn còn gặp nhiều khó khăn trong quá trình phục hồi.

Nguồn: Các NHTM, VCBS

Bên cạnh đó, tín dụng được giải ngân trong thời gian ngắn, chủ yếu tăng mạnh ở nhóm kinh doanh bất động sản – vốn tiềm ẩn rủi ro nợ xấu cao. Nhóm ngân hàng tư nhân quy mô nhỏ không có nhiều lợi thế trong việc lựa chọn khách hàng nên tệp khách hàng thường là nhóm có năng lực tài chính kém, khả năng phục hồi chậm hơn so với những nhóm đối tượng khác.

Dù vậy, tỷ lệ nợ nhóm 2 đã có sự cải thiện khi giảm từ mức 2,10% trong quý I/2024 xuống 1,81% trong quý II/2024 cho thấy áp lực chuyển nhóm nợ trong thời gian tới không quá lớn. Tỷ lệ tạo mới nợ xấu cải thiện khi giảm từ mức 0,28% trong quý I/2024 xuống mức 0,16%.

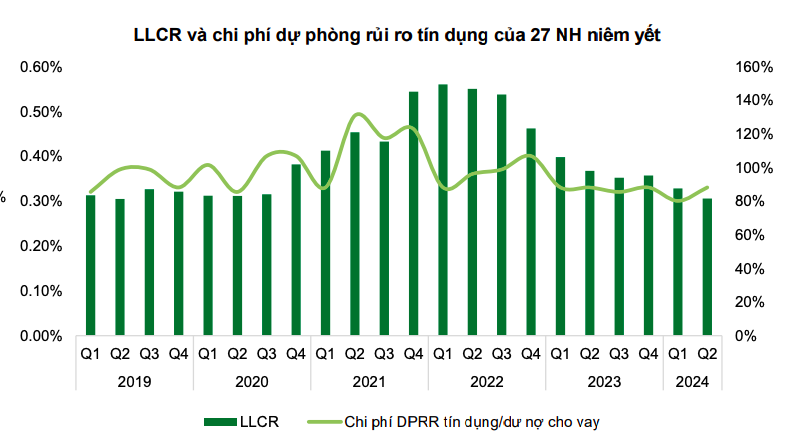

Bộ đệm dự phòng của toàn ngành ngân hàng tiếp tục thu hẹp trong nửa đầu năm 2024 với tỷ lệ bao phủ nợ xấu LLCR trung bình toàn ngành giảm về mức thấp nhất trong giai đoạn từ đầu năm 2020 đến nay, làm hạn chế khả năng xử lý nợ trong thời gian tới, đặc biệt đối với những ngân hàng có tệp khách hàng rủi ro cao và có tỷ lệ nợ tái cơ cấu /tổng dư nợ cao.

Các ngân hàng có tệp khách hàng đa dạng, có bộ đệm dự phòng vững chắc, tỷ trọng cho vay bất động sản và trái phiếu doanh nghiệp trong tổng dư nợ tín dụng ở mức vừa phải sẽ có khả năng kiểm soát tốt chi phí tín dụng.

Chi phí dự phòng rủi ro tín dụng/ dư nợ cho vay đang duy trì ở mức trung bình trong giai đoạn kể từ đầu năm 2022 đến nay trong khi bộ đệm dự phòng mỏng dẫn đến áp lực gia tăng trích lập trong các quý tiếp theo, đặc biệt ở những ngân hàng có chất lượng tài sản thấp.

Nguồn: Các NHTM, VCBS

Các chuyên gia VCBS dự báo, áp lực nợ xấu trong nửa cuối năm 2024 không quá lớn khi nợ xấu hạ nhiệt cùng với đà phục hồi của nền kinh tế nói chung.

Bên cạnh đó, nợ xấu phát sinh do ảnh hưởng của bão Yagi sẽ chưa quá lớn ở thời điểm hiện tại, tuy nhiên cần thêm thời gian để đánh giá. Theo thống kê sơ bộ của NHNN tính đến ngày 20/9, ước tính có khoảng 116.000 tỷ đồng dư nợ tại các tỉnh thành bị ảnh hưởng.

Chuyên gia cho rằng nợ xấu trên tổng dư nợ bị ảnh hưởng sẽ ở mức thấp và sẽ được phản ánh vào năm sau theo chỉ đạo của NHNN đối với các ngân hàng thương mại về sự linh hoạt trong hoạt động thu nợ, có thể tạm thời khoanh nợ, hoãn/giãn nợ, giảm lãi đối với những khoản vay đã/ sắp đến hạn.

VCBS cũng cho rằng, có sự sự phân hóa giữa các ngân hàng. Nhóm ngân hàng chất lượng tài sản tốt sẽ ghi nhận nợ xấu và nợ tái cơ cấu kiểm soát ở mức vừa phải trong khi nhóm ngân hàng có tỷ trọng tín dụng doanh nghiệp cao (bao gồm TPDN) và có tỷ lệ bao phủ nợ xấu thấp có thể sẽ phải đối mặt với rủi ro nợ xấu và áp lực trích lập tăng cao trong năm 2024 – 2025.