Trong báo cáo về thị trường bất động sản (BĐS) quý 4 và cả năm 2022 công bố mới đây, Bộ Xây dựng đánh giá BĐS công nghiệp là điểm sáng của thị trường BĐS năm 2022 với tỷ lệ lấp đầy của các KCN trên cả nước có xu hướng tăng, đạt khoảng trên 80%, trong đó tỷ lệ lấp đầy bình quân của các KCN tại các tỉnh phía Nam đạt cao nhất cả nước, đạt khoảng 85%.

Cũng theo Bộ Xây dựng, giá thuê BĐS công nghiệp tăng khoảng 10% so với kỳ trước, trung bình 100-120 USD/m2/chu kỳ thuê và có xu hướng tiếp tục tăng, nhất là tại thị trường phía Nam do nguồn cung hạn chế.

Trong đó, giá thuê trung bình trong các KCN tại Hà Nội và các tỉnh miền Bắc trong khoảng từ 90-120 USD/m2/chu kỳ thuê. Giá thuê trung bình trong các KCN tại TP.HCM và các tỉnh miền Nam trong khoảng từ 100-300 USD/m2/chu kỳ thuê. Riêng TP.HCM, giá thuê trung bình khoảng từ 180-300 USD/m2/chu kỳ thuê, cao nhất cả nước.

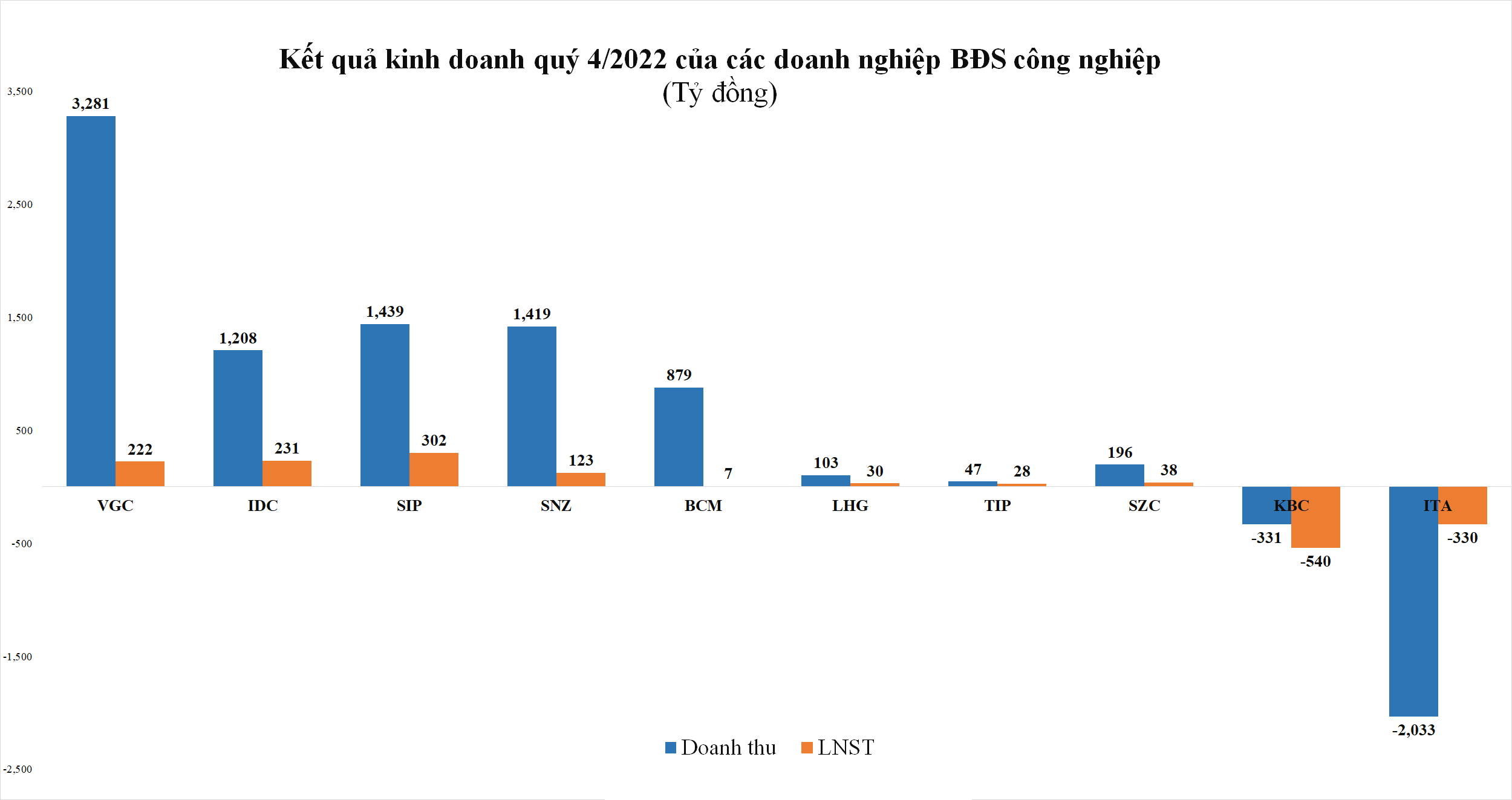

Tuy bối cảnh kinh doanh thuận lợi, song lợi nhuận quý 4/2022 của nhiều “ông lớn” BĐS KCN lại sụt giảm và bức tranh lợi nhuận chung năm 2022 của các doanh nghiệp trong ngành có sự phân hóa rõ rệt khi có doanh nghiệp lãi bằng lần nhưng cũng có doanh nghiệp giảm lãi, thậm chí lỗ hàng trăm tỷ đồng.

Lợi nhuận phân hóa

Thống kê kết quả kinh doanh quý 4/2022 của các doanh nghiệp BĐS KCN niêm yết cho thấy, số doanh nghiệp có lợi nhuận tăng trưởng quý cuối năm vẫn yếu thế hơn so với các doanh nghiệp có lợi nhuận đi thụt lùi.

Theo đó, trong quý 4, Tổng công ty IDICO - CTCP (IDC) ghi nhận doanh thu thuần hợp nhất đạt 1.208 tỷ đồng, tăng 8% so với cùng kỳ năm 2021 và lợi nhuận sau thuế (LNST) hơn 231 tỷ đồng, gấp gần 5,5 lần mức lãi 35,8 tỷ đồng của cùng kỳ năm ngoái.

IDICO cho biết nguyên nhân khiến LNST quý tăng mạnh so với cùng kỳ là do doanh nghiệp thực hiện rà soát điều chỉnh giá vốn cho phù hợp với doanh thu ghi nhận một lần tại các dự án KCN Phú Mỹ 2, Phú Mỹ 2 mở rộng và Hựu Thạnh để đáp ứng điều khiện ghi nhận doanh thu một lần theo quy định tại Thông tư 200 (năm 2014) của Bộ Tài chính. Qua đó, giá vốn hàng bán giảm 23% về 709 tỷ đồng và biên lợi nhuận gộp tăng từ 16,9% ở cùng kỳ lên 43,3% trong quý cuối năm 2022.

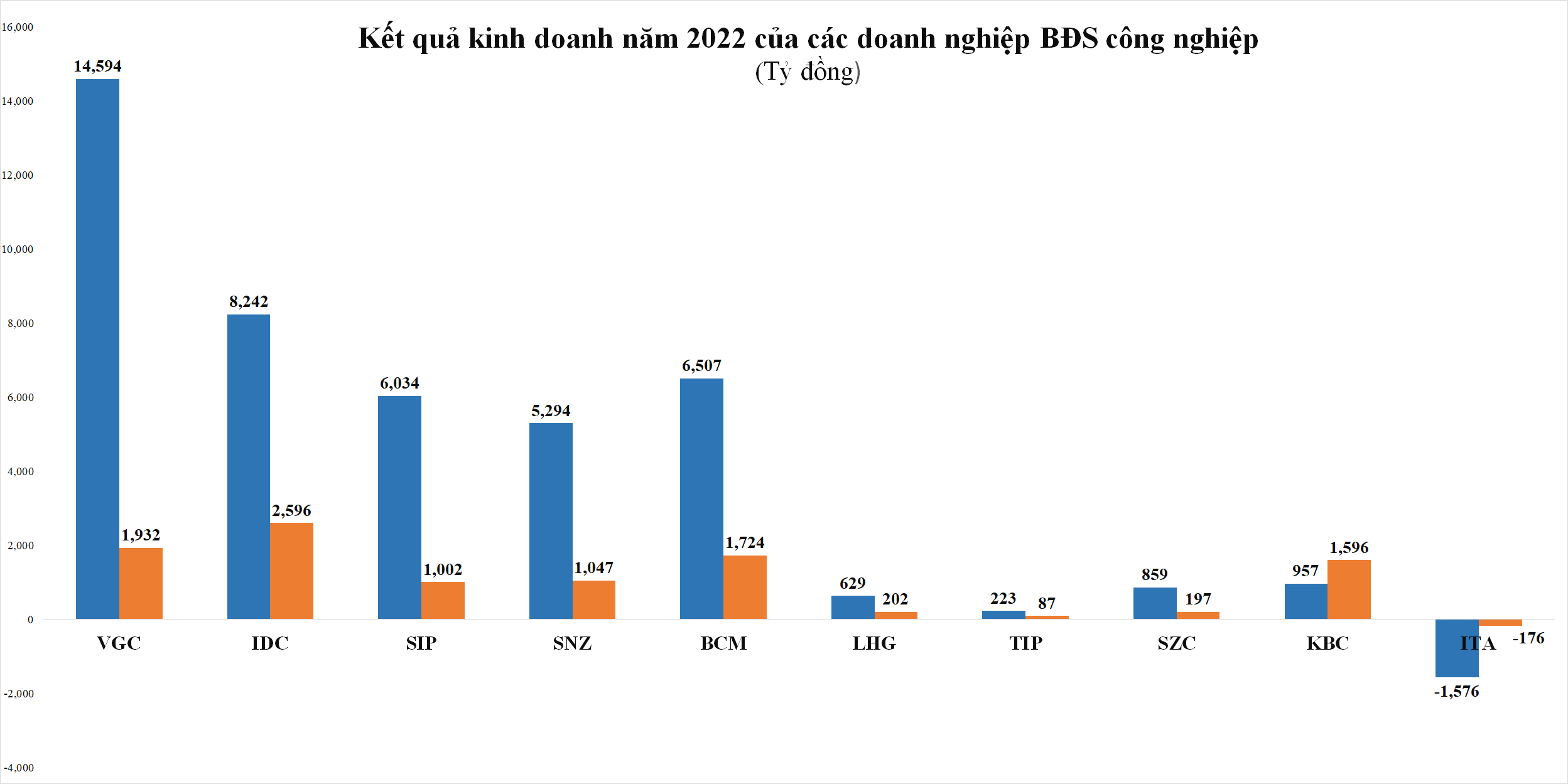

Lũy kế năm 2022, doanh thu thuần của công ty đạt 8.242 tỷ đồng, tăng 92% so với năm ngoái và lãi sau thuế đạt hơn 2.596 tỷ đồng, gấp gần 4,5 lần năm 2021. Đây cũng là mức doanh thu và lợi nhuận cao kỷ lục trong lịch sử hoạt động của doanh nghiệp này.

Là doanh nghiệp có “của để dành” lớn nhất trong nhóm doanh nghiệp BĐS công nghiệp với doanh thu chưa thực hiện lên tới 10.930 tỷ đồng, trong quý 4 CTCP Đầu tư Sài Gòn VRG (SIP) ghi nhận doanh thu thuần đạt 1.440 tỷ đồng, gần như đi ngang so với cùng kỳ. Tuy nhiên nhờ giá vốn giảm 11,7% xuống 1.168 tỷ đồng và doanh thu tài chính tăng 45% lên 106 tỷ đồng nên LNST quý 4 của doanh nghiệp tăng mạnh 72,5% so với cùng kỳ, lên 302 tỷ đồng.

Lũy kế cả năm 2022, doanh thu của công ty đạt 6.034 tỷ đồng, tăng 8,2% so với năm ngoái và LNST tăng 10,2%, lên 1.002 tỷ đồng.

Một doanh nghiệp nữa cũng ghi nhận tăng trưởng trong quý 4 là CTCP Long Hậu (LHG) với doanh thu thuần đạt 103 tỷ đồng, tăng 62% so với cùng kỳ, chủ yếu do phát sinh gần 32 tỷ đồng doanh thu cho thuê đất đã phát triển cơ sở hạ tầng và nhà xưởng xây sẵn. Quý vừa qua, công ty lãi sau thuế 30,5 tỷ đồng, tăng 21% so với cùng kỳ năm trước. Lũy kế năm 2022, Long Hậu đạt doanh thu 629 tỷ đồng và LNST 202 tỷ đồng, lần lượt giảm 20% và 32% so với năm 2021.

Tương tự, quý cuối năm CTCP Phát triển Khu công nghiệp Tín Nghĩa (TIP) ghi nhận LNST tăng 8,5% so với quý 4/2021, đạt 28 tỷ đồng dù doanh thu giảm gần 25% xuống 46,7 tỷ đồng. Tính chung cả năm, doanh thu thuần của công ty đạt 223 tỷ đồng và LNST đạt gần 87 tỷ, lần lượt giảm 10% và 9% so với năm ngoái.

Trong khi đó, quý 4/2022 doanh thu và lợi nhuận của Tổng công ty Viglacera (VGC) lại sụt giảm mạnh so với cùng kỳ, trong đó, doanh thu giảm hơn 11% xuống 3.281 tỷ đồng và LNST giảm 49,8% xuống gần 222 tỷ đồng, chủ yếu do nhu cầu thị trường quý 4 giảm, ảnh hưởng tới công tác tiêu thụ mảng vật liệu xây dựng.

Dù vậy, lũy kế cả năm 2022, Viglacera vẫn ghi nhận doanh thu thuần đạt 14.594 tỷ đồng, tăng 30,3% so với cùng kỳ 2021 và LNST đạt 1.932 tỷ đồng, tăng 51% so với năm trước.

Tương tự, Tổng công ty Đầu tư và phát triển công nghiệp - CTCP (Becamex IDC, BCM) cũng chứng kiến lợi nhuận quý 4 đi thụt lùi, đạt vỏn vẹn gần 7 tỷ đồng, trong khi cùng kỳ lãi 378 tỷ đồng. Theo doanh nghiệp, trong quý 4 do được nhận cổ tức nên LNSt của công ty mẹ tăng so với cùng kỳ, tuy nhiên LNST hợp nhất lại giảm do lợi nhuận gộp về bán hàng và cung cấp dịch vụ giảm, mặc dù lãi trong công ty liên doanh, liên kết tăng.

Tính chung cả năm 2022, Becamex IDC ghi nhận doanh thu thuần đạt 6.507 tỷ đồng, giảm 7% so với năm 2021 và LNST đạt gần 1.724 tỷ đồng, tăng 15% so với cùng kỳ.

Báo cáo tài chính của Tổng CTCP Phát triển Khu Công nghiệp (Sonadezi, SNZ) cho thấy trong quý 4, doanh thu của công ty đạt 1.419 tỷ đồng, giảm nhẹ 1,6% so với cùng kỳ. Tuy nhiên, lãi sau thuế lại giảm tới hơn 71%, xuống 123 tỷ đồng do doanh thu tài chính và lợi nhuận khác giảm, trong khi giá vốn, chi phí bán hàng và đặc biệt là chi phí tài chính tăng mạnh.

Kết quả kinh doanh kém tích cực trong nửa cuối năm đã khiến LNST cả năm 2022 của Sonadezi giảm gần 30% so với năm ngoái, đạt 1.047 tỷ đồng dù doanh thu thuần tăng 2%, đạt 5.294 tỷ đồng.

LNST quý 4 của CTCP Sonadezi Châu Đức (SZC) cũng sụt giảm 45% xuống 37,6 tỷ đồng do giá vốn và chi phí tài chính tăng mạnh. Với kết quả trên, lãi sau thuế cả năm của công ty bị kéo lùi 39%, xuống 197 tỷ đồng, dù doanh thu tăng hơn 20%, đạt 859 tỷ đồng.

Thậm chí, trong quý 4, Tổng công ty Phát triển Đô thị Kinh Bắc - CTCP (KBC) và CTCP Đầu tư và Công nghiệp Tân Tạo (ITA) còn lỗ nặng.

Theo đó, doanh thu thuần quý 4 của KBC âm hơn 331 tỷ đồng do doanh thu bán hàng và cung cấp dịch vụ chỉ đạt 116 tỷ đồng, trong khi các khoản giảm trừ doanh thu là hơn 447 tỷ đồng. Sau khi trừ thêm các chi phí, KBC lỗ sau thuế gần 540 tỷ đồng, cùng kỳ lãi 619 tỷ.

Lũy kế cả năm, công ty ghi nhận doanh thu đạt 957 tỷ đồng và lãi sau thuế 1.596 tỷ đồng, giảm 77,5% về doanh thu nhưng tăng 18% về LNST so với năm 2021.

Còn tại ITA, quý 4 vừa qua doanh nghiệp hạch toán doanh thu thuần âm hơn 2.000 tỷ đồng do các khoản giảm trừ doanh thu lên tới hơn 2.142 tỷ đồng. Kết quả, doanh nghiệp lỗ sau thuế 330 tỷ đồng, trong khi cùng kỳ lãi 89 tỷ.

Trong văn bản giải trình, Tân Tạo cho biết, căn cứ các nguyên nhân bất khả kháng buộc doanh nghiệp phải thanh lý hợp đồng thuê đất dài hạn xây dựng Trung tâm Điện lực Kiên Lương số 2804/HĐKT-10 ngày 28/4/2010, dẫn đến doanh nghiệp phải giảm trừ doanh thu hơn 2.142 tỷ đồng.

Tính chung cả năm 2022, ITA ghi nhận doanh thu thuần âm hơn 1.576 tỷ đồng và lỗ sau thuế hơn 176 tỷ đồng (năm 2021 lãi 274 tỷ đồng).

Thiếu yếu tố dẫn dắt tăng trưởng trong năm 2023

Với mức tăng trưởng giảm tốc dần về cuối năm 2022, một số công ty chứng khoán nhận định triển vọng năm 2023 của ngành BĐS KCN chưa có động lực tăng trưởng rõ nét, tuy nhiên nhu cầu dự kiến sẽ tiếp tục ổn định.

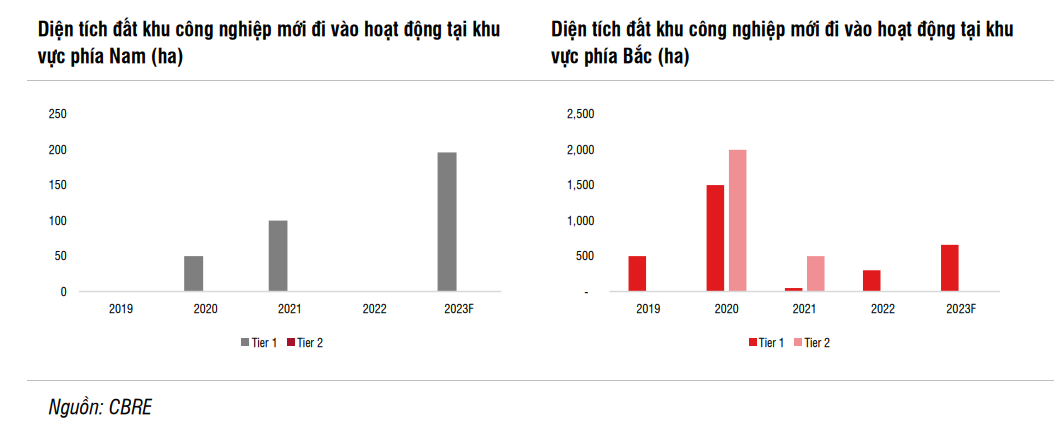

Chứng khoán VNDirect cho rằng, động lực tăng trưởng của phân khúc BĐS công nghiệp đang dần phai mờ và thiếu yếu tố dẫn dắt. Cụ thể, dòng vốn FDI chậm lại khi vốn đăng ký mới giảm so với cùng kỳ do tâm lý thận trọng của nhà đầu tư với kinh tế toàn cầu phục hồi còn tiềm ẩn nhiều rủi ro và việc Fed tăng lãi suất có thể tác động đến dòng vốn FDI vào Việt Nam. Cùng với đó, nguồn cung mới suy giảm do những khó khăn trong thủ tục pháp lý.

VNDirect dự báo thị trường BĐS công nghiệp sẽ khan hiếm nguồn cung mới từ nay đến cuối năm 2023 ở cả hai miền Nam - Bắc. Riêng tại miền Nam, thời gian khan hiếm có thể kéo dài đến năm 2026.

Tương tự, SSI Research đánh giá, trong bối cảnh vốn FDI đăng ký mới giảm tốc vào cuối năm 2022, năm 2023 có thể là một năm có nhiều thách thức hơn đối với hoạt động các doanh nghiệp FDI tại Việt Nam do rủi ro suy thoái toàn cầu. Tuy nhiên, xu hướng chuyển dịch sản xuất từ Trung Quốc sang Việt Nam đang diễn ra sẽ là động lực tăng trưởng.

Việt Nam là một trong những quốc gia thu hút các nhà sản xuất lớn như Lego (vốn đầu tư 1 tỷ USD), LG với kế hoạch đầu tư thêm 4 tỷ USD vào Việt Nam với mục tiêu biến Việt Nam thành một trung tâm sản xuất điện thoại thông minh trong tương lai, cũng như Foxconn, một trong những nhà cung cấp chính của Apple đang có kế hoạch đầu tư 300 triệu USD.

Bên cạnh đó, Samsung đang tìm cách tăng vốn đầu tư tại Việt Nam lên 20 tỷ USD hay Quanta Computer - công ty gia công phần mềm lớn thứ ba thế giới - được cho là đang lên kế hoạch xây dựng một nhà máy ở miền Bắc, nơi công ty dự kiến sẽ thực hiện các đơn đặt hàng cho Apple MacBook…

SSI cho rằng đầu tư vào các KCN Việt Nam vẫn hấp dẫn do VND mất giá ít hơn so với đồng tiền của các nước trong khu vực như Indonesia, Thái Lan, Ấn Độ và Malaysia và các thị trường trọng điểm khác của châu Á-Thái Bình Dương như Nhật Bản. Đồng thời, các chính sách thu hút FDI của Việt Nam cũng giúp thu hút các nhà đầu tư bằng cách đưa ra nhiều ưu đãi. Ngoài ra, giá cho thuê đất khu công nghiệp tại Việt Nam vẫn ở mức thấp so với các nước ASEAN, cụ thể thấp hơn 30-36% so với Indonesia và Thái Lan.

Công ty chứng khoán này dự đoán giá đất KCN khu vực phía Nam sẽ tăng với tốc độ chậm lại ở mức 1-2%, khi nguồn cung BĐS tại các thành phố cấp 1 (TP.HCM, Bình Dương, Đồng Nai, Long An) hạn chế, và nguồn cung mới tại các thành phố cấp 2 (Bà Rịa – Vũng Tàu, Bình Phước, Tây Ninh,…) tăng 5-6% so với cùng kỳ. Hải Phòng và Bắc Ninh sẽ tiếp tục dẫn đầu về nguồn cung đất công nghiệp cho thuê tại miền Bắc, và giá cho thuê trung bình tại các KCN khu vực phía Bắc có thể sẽ tăng 1-2% trong năm 2023.

Trên cơ sở đó, SSI Research dự báo năm 2023, lợi nhuận ròng của các công ty phát triển KCN niêm yết dự kiến sẽ tăng trưởng khoảng 12% so với cùng kỳ, do tổng diện tích đất cho thuê tăng khoảng 10%/năm; và giá cho thuê dự kiến sẽ tăng 3% so với cùng kỳ tại các KCN ở miền Nam và 2% so với cùng kỳ tại các KCN ở miền Bắc.

.jpg)