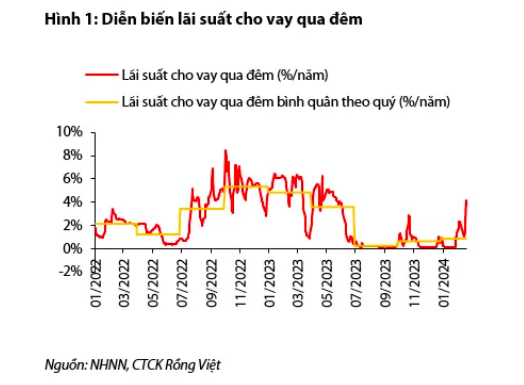

Lãi suất liên ngân hàng tăng trong ngắn hạn

Trái với diễn biến của cùng kỳ năm trước, lãi suất liên ngân hàng trong tháng 2/2024 tăng mạnh nhưng đang có xu hướng hạ nhiệt dần về cuối tháng.

Cụ thể, lãi suất cho vay qua đêm bình quân trong tháng 2/2024 (tính đến ngày 23/02) là 2,21%/năm, cao hơn 1,97 điểm % so với mức bình quân trong tháng 1/2024, mức thay đổi là tương tự đối với lãi suất cho vay kỳ hạn 1 tuần.

Tuy nhiên, biến động tăng của lãi suất liên ngân hàng là yếu hơn ở các kỳ hạn dài. Theo đó, lãi suất liên ngân hàng bình quân kỳ hạn 2 tuần và 1 tháng trong tháng 2/2024 lần lượt là 2,21%/năm và 3,06%/năm, tương ứng tăng 1,7 điểm % và 0,85 điểm % so với mức bình quân của tháng trước.

Đáng chú ý, lãi suất liên ngân hàng các kỳ hạn 3-9 tháng không biến động nhiều trong tháng 2/2024, đều giảm 0,21 điểm % so với mức trung bình của tháng trước. Tại phiên giao dịch ngày 21/2, lãi suất cho vay qua đêm đạt mức cao nhất kể từ tháng 5/2023, đạt 4,14%/năm, nhưng đã hạ nhiệt dần ở các phiên giao dịch cuối tuần trước về mức 3,63%/năm tại ngày 23/2.

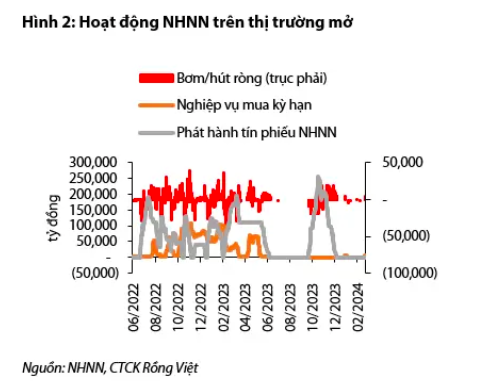

Song song với diễn biến trên thị trường liên ngân hàng, Ngân hàng Nhà nước (NHNN) cũng đã kích hoạt trở lại hoạt động bơm tiền qua kênh cầm cố trên thị trường mở với quy mô lớn hơn so với quy mô lẻ tẻ trong tháng trước.

Trong tuần 19-23/2, NHNN chào thầu ở kỳ hạn 7 ngày là 31.000 tỷ đồng, tuy nhiên chỉ có 6.037,51 tỷ đồng trúng thầu với mức lãi suất 4,0%/năm. Ở cả hai phiên có thành viên trúng thầu (ngày 20/2 và 21/2), số lượng thành viên tham gia dự thầu và trúng thầu chỉ là một thành viên.

Đánh giá về diễn biến trên, chuyên gia phân tích tại công ty chứng khoán Rồng Việt (VDSC) cho rằng, điều này cho thấy có hiện tượng thiếu hụt thanh khoản tại một số ngân hàng trước và sau dịp nghỉ Tết. Tuy nhiên, chuyên gia cho rằng điều này không đáng quan ngại và thanh khoản hệ thống có thể trở lại trạng thái bình thường trong tháng 3/2024 dựa trên các cơ sở bao gồm lãi suất cho vay qua đêm đang giảm trở lại, quy mô bơm thanh khoản của NHNN là thấp xét ở cả khối lượng và số thành viên tham gia cầm cố trên thị trường mở và biến động lãi suất liên ngân hàng các kỳ hạn dài hơn không có sự đột biến.

Lãi suất huy động có thể tăng từ quý 2

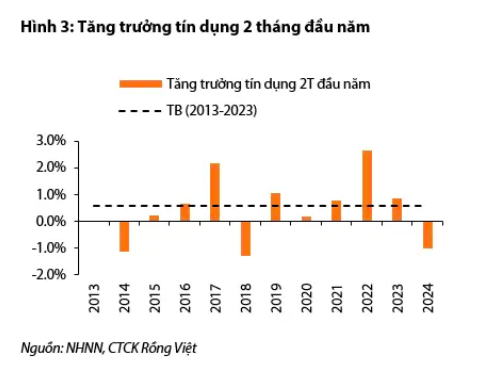

Theo ước tính của NHNN, tín dụng của toàn nền kinh tế tăng trưởng âm trong hai tháng đầu năm. Cụ thể, tăng trưởng tín dụng tính đến cuối tháng 1 là -0,6% và tính đến ngày 16/02 là -1,0%. Tăng trưởng tín dụng của một số ngân hàng tiêu biểu trong tháng 1/2024 giảm mạnh hơn diễn biến của toàn ngành như Vietcombank (-2,3% so với cuối năm 2023), BIDV (-1,3%) hay MBB (-0,7%).

Theo VDSC, tăng trưởng tín dụng thấp trong những tháng đầu năm là hiện tượng phổ biến, bình quân tăng trưởng tín dụng trong hai tháng đầu năm của giai đoạn 2013-23 chỉ là 0,56%. Tăng trưởng tín dụng âm trong hai tháng đầu năm xuất hiện trong các năm 2014, 2018 và 2024.

“Dù chưa có số liệu chính thức tính đến cuối tháng 2/2024, chúng tôi cho rằng mức tăng trưởng âm trong hai tháng đầu năm 2024 có vẻ nghiêm trọng hơn vì điều kiện năm nay khác với thời kỳ trước khi NHNN đã giao toàn bộ hạn mức tín dụng ngay từ đầu năm”, VDSC đánh giá.

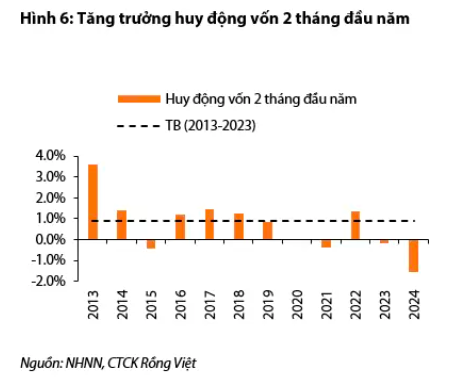

Không chỉ tín dụng tăng trưởng âm trong hai tháng đầu năm, huy động vốn của nền kinh tế cũng không khả quan. Tăng trưởng huy động vốn tính đến ngày 16/2 ước đạt -1,6% so với cuối năm 2023. Trong đó, huy động vốn bằng VND giảm 1,25% và bằng USD giảm 5,9%.

Nhìn lại số liệu lịch sử, tăng trưởng huy động vốn các tháng đầu năm có xu hướng chậm lại trong giai đoạn từ 2020 đến nay, tuy nhiên, nếu căn cứ vào ước tính đến ngày 16/02/2024 thì hoạt động huy động vốn đầu năm nay cũng kém hơn các năm trước. Điều này cũng phần nào lý giải thanh khoản của hệ thống có dấu hiệu căng thẳng trong giai đoạn đầu năm.

Trong tháng 2/2024, xu hướng giảm lãi suất huy động hệ thống ngân hàng tiếp diễn, phổ biến ở khối NHTMCP tư nhân với mức giảm 0,1-0,2 điểm %. Tuy nhiên, một vài ngân hàng đã điều chỉnh tăng lãi suất trong tháng qua như Sacombank, Techcombank hay ACB với mức tăng từ 0,1-0,4 điểm %.

Theo chuyên gia, mặc dù biến động tăng ngắn hạn của lãi suất liên ngân hàng là không quá đáng ngại, xu hướng dài hạn hơn cho thấy lãi suất liên ngân hàng đang dần đi lên từ mức thấp 0,23%/năm trong quý 3/2023 lên 0,62% trong quý 4/2023 và 0,85%/năm trong 2 tháng đầu năm 2024.

Diễn biến này kết hợp với xu hướng điều chỉnh lãi suất huy động trái chiều của một số ngân hàng trong tháng 2 có thể hàm ý kịch bản lãi suất huy động có thể nhích tăng dần từ quý 2/2024, sớm hơn so với kỳ vọng trước đó của nhóm phân tích là lãi suất huy động có thể tăng từ nửa cuối năm 2024.