Theo đó, ngày 26/9/2025, OCB đã chi 3.900 tỷ đồng để mua lại toàn bộ các lô trái phiếu mã OCBL2427015 (1.000 tỷ đồng), OCBL2427016 (1.900 tỷ đồng) và OCBL2427017 (1.000 tỷ đồng), tất toán sớm trước hạn 2 năm. Các lô trái phiếu này đều phát hành ngày 26/9/2024, kỳ hạn 3 năm, dự kiến đáo hạn vào 26/9/2027.

Song song, OCB cũng vừa thông báo kế hoạch mua lại lô trái phiếu mã OCBL2427020 trước hạn. Ngân hàng sẽ phối hợp với tổ chức lưu ký để thông báo và thanh toán cho trái chủ theo quy định. Tổng giá trị dự kiến mua lại là 1.000 tỷ đồng gốc và 51 tỷ đồng tiền lãi, tổng số tiền chi trả lên 1.051 tỷ đồng.

Thời gian thực hiện dự kiến vào ngày 30/10/2025, nguồn vốn chi trả lấy từ khoản thu hồi cho vay và các nguồn vốn hợp pháp khác.

Ở một diễn biến khác, bà Nguyễn Thị Yên - mẹ ông Nguyễn Trọng Hải, thành viên Ban Kiểm soát OCB đã hoàn tất giao dịch bán hơn 4,5 triệu cổ phiếu OCB trong phiên ngày 26/9/2025.

Trước giao dịch, bà Yên sở hữu gần 4,9 triệu cổ phiếu OCB, tương đương 0,183% vốn điều lệ. Sau khi bán ra, bà chỉ còn nắm giữ 361.260 cổ phiếu chờ giao dịch phát sinh từ quyền, chiếm tỷ lệ sở hữu 0,01357%. Với giá đóng cửa cổ phiếu OCB trong ngày giao dịch là 12.750 đồng/cp, ước tính bà Yên đã thu về gần 57,8 tỷ đồng.

Kết thúc phiên giao dịch 1/10/2025, giá cổ phiếu OCB đóng cửa ở mức 12.800 đồng/cp, chỉ nhích nhẹ 0,3% so với thời điểm bà Yên hoàn tất giao dịch.

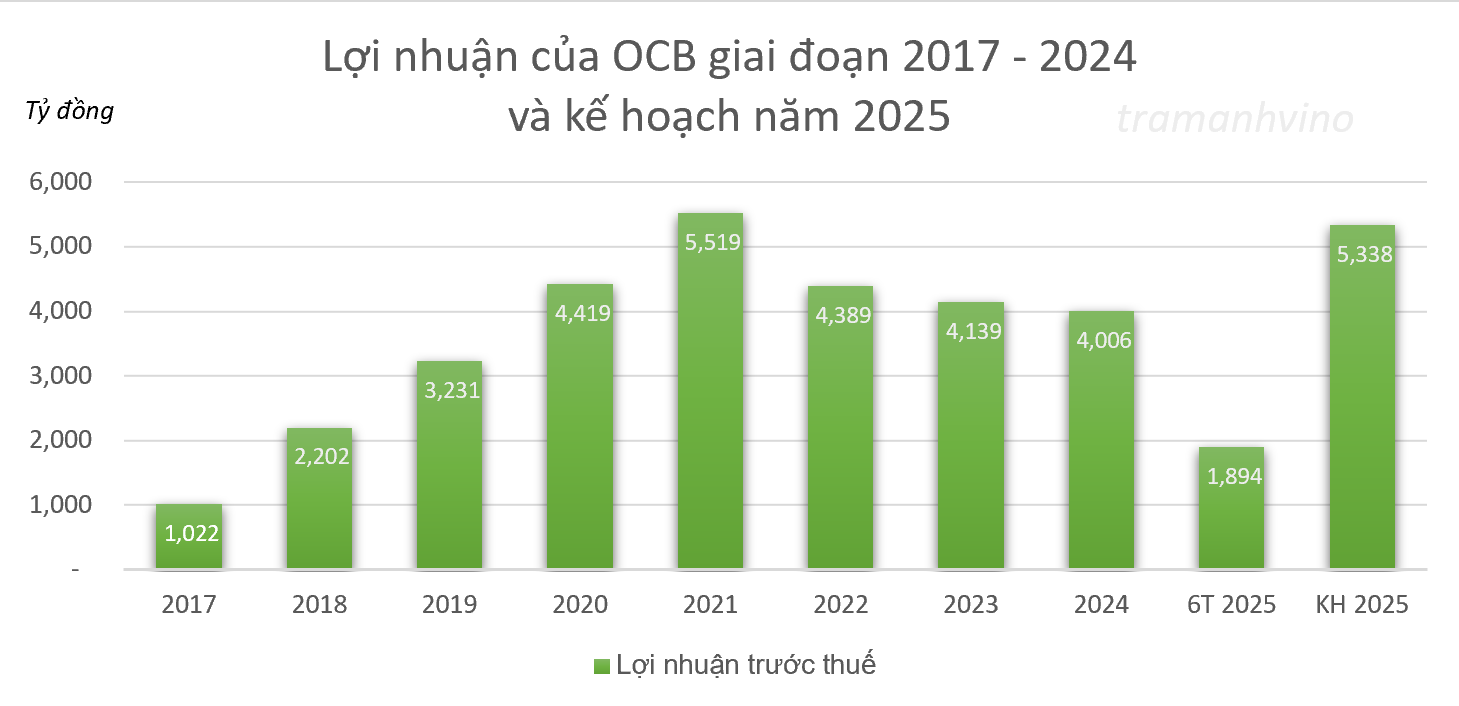

Về tình hình tài chính 6 tháng đầu năm, OCB ghi nhận lợi nhuận trước thuế đạt khoảng 1.892 – 1.894 tỷ đồng, giảm gần 10% so với cùng kỳ năm 2024. Trong đó, riêng quý II, lợi nhuận trước thuế đạt gần 999 tỷ đồng, tăng hơn 11% so với cùng kỳ, nhờ động lực từ thu nhập lãi thuần và mảng dịch vụ.

Thu nhập lãi thuần đạt hơn 2.179 tỷ đồng, tăng khoảng 10% so với cùng kỳ năm trước, nhờ tín dụng được mở rộng. Bên cạnh đó, mảng dịch vụ ghi nhận tăng trưởng mạnh, đóng góp tích cực vào lợi nhuận, trở thành điểm sáng trong cơ cấu thu nhập ngoài lãi của ngân hàng.

Chi phí hoạt động trong nửa đầu năm tăng khoảng 6% so với cùng kỳ, song vẫn nằm trong tầm kiểm soát. Tuy nhiên, chi phí dự phòng rủi ro tín dụng lại tăng mạnh, lên tới 633 tỷ đồng, cao hơn nhiều so với mức 418 tỷ đồng của cùng kỳ năm trước. Đây là yếu tố chính kéo lùi lợi nhuận hợp nhất của OCB.

Tính đến ngày 30/6/2025, tổng tài sản của OCB đạt gần 309.000 tỷ đồng, tăng khoảng 12% so với đầu năm. Dư nợ cho vay khách hàng tăng từ 168.295 tỷ đồng lên 183.717 tỷ đồng, tương ứng mức tăng trưởng 9%. Tiền gửi khách hàng đạt 153.939 tỷ đồng, tăng 8%, trong khi giá trị phát hành giấy tờ có giá tăng tới 30%, lên hơn 57.072 tỷ đồng.