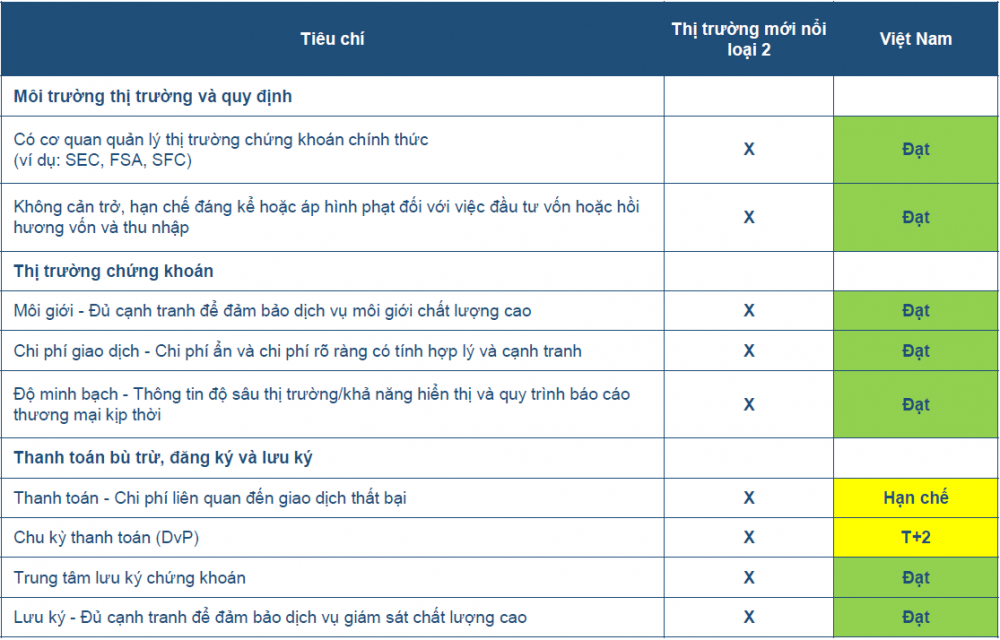

Báo cáo cập nhật nâng hạng thị trường của Công ty CP Chứng khoán Bảo Việt (BVSC) cho biết, Việt Nam hiện đã đạt được 7/9 nhóm tiêu chí để nâng hạng thị trường chứng khoán từ thị trường cận biên lên mới nổi thứ cấp theo FTSE.

Hai tiêu chí Việt Nam chưa đạt yêu cầu của FTSE là: Tiêu chí "Chu kỳ thanh toán (DvP)” được đánh giá “hạn chế”, do hiện tại thông lệ thị trường là phải kiểm tra để đảm bảo có đủ tiền trước khi thực hiện giao dịch. Tiêu chí còn lại là “Thanh toán - chi phí liên quan đến các giao dịch không thành công” không được đánh giá, vì theo mặc định, thị trường không diễn ra tình trạng giao dịch không thành công.

Sau khi Bộ Tài chính thông qua Thông tư 68/2024/TT-BTC, có hiệu lực từ ngày 2/11/2024, sửa đổi 4 thông tư liên quan đến nhà đầu tư tổ chức nước ngoài có thể mua chứng khoán mà không cần có đủ tiền (Non Pre-funding solution – NPS) và lộ trình công bố thông tin bằng tiếng Anh, Việt Nam đã tiến gần hơn đến việc đáp ứng 2 tiêu chí trên của FTSE.

Trong kỳ đánh giá sắp tới vào ngày 8/10/2024, BVSC cho rằng FTSE sẽ ghi nhận tích cực hơn về quá trình nâng hạng của Việt Nam.

"Chúng tôi đánh giá thị trường chứng khoán Việt Nam sẽ được xem xét nâng hạng thời gian sớm nhất vào tháng 3/2025, sau khi có những đánh giá cuối cùng về tiêu chí Chi phí giao dịch thất bại", nhóm phân tích nhận định.

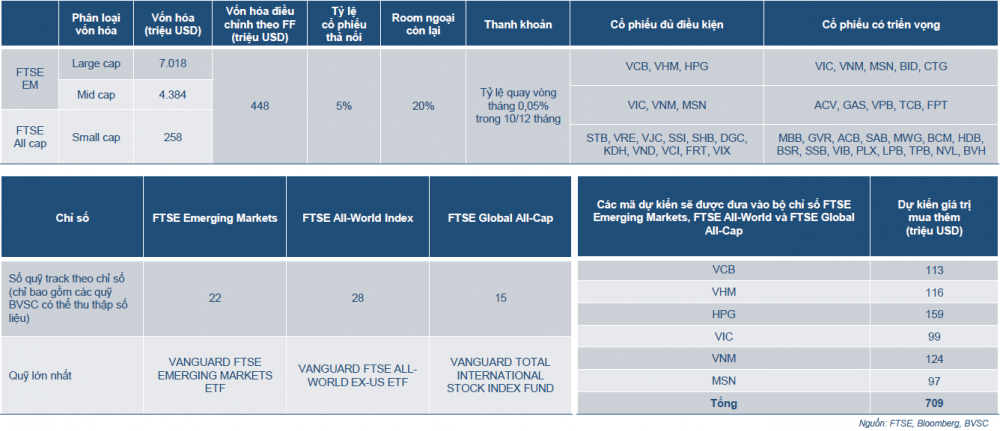

Cũng theo BVSC, việc nâng hạng lên thị trường mới nổi hạng 2 của FTSE sẽ mở ra cơ hội với các cổ phiếu vốn hóa lớn. Hiện có 3 rổ chỉ số liên quan tới thị trường mới nổi là FTSE Emerging Markets (22 quỹ sử dụng làm tham chiếu), FTSE All-World Index (28 quỹ sử dụng làm tham chiếu) và FTSE Global All-Cap (15 quỹ sử dụng làm tham chiếu).

BVSC dự phóng một số cổ phiếu vốn hóa lớn dự kiến sẽ được đưa vào các bộ chỉ số trên gồm VCB, VHM, HPG, VIC, VNM, MSN với giá trị mua thêm VCB (113 triệu USD), VHM (116 triệu USD), HPG (159 triệu USD), VIC (99 triệu USD), VNM (124 triệu USD), MSN (97 triệu USD).

Đồng quan điểm, Chứng khoán Mirae Asset (MASVN) đánh giá, việc Bộ Tài chính đã phê duyệt Thông tư 68/2024/TT-BTC, cho phép giao dịch mua cổ phiếu không yêu cầu có đủ tiền khi đặt lệnh của nhà đầu tư tổ chức nước ngoài không chỉ giúp giảm chi phí tài chính và tăng tính linh hoạt cho nhà đầu tư mà còn là tiêu chí quan trọng để nâng cấp thị trường Việt Nam lên trạng thái thị trường mới nổi theo chuẩn FTSE Russell.

Với quy mô vốn hóa của VN-Index khá tương đồng với một số quốc gia được phân bổ tỷ trọng thấp trong danh mục FTSE Emerging markets Index, MASVN ước tính tỷ trọng của Việt Nam trong rổ sẽ ở mức khoảng 0,6% khi được thêm vào chính thức. Với tỷ trọng phân bổ này, ước tính Việt Nam có thể nhận đầu tư khoảng 516 triệu USD (gần 12.500 tỷ đồng).

Ngoài ra, dòng tiền ngoại chảy vào Việt Nam không những đến từ những quỹ sử dụng chỉ số FTSE Emerging markets Index làm tham chiếu, mà còn những quỹ khác khi thị trường được nâng hạng.

MASVN kỳ vọng sẽ có khoảng 28 mã cổ phiếu trong danh mục hiện tại của FTSE được hưởng lợi nếu thị trường chứng khoán Việt Nam nâng hạng thành công. Trong đó, các quỹ ngoại có thể gom thêm gần 1,7 triệu cổ phiếu HPG, 1,5 triệu cổ phiếu VIC, 1,6 triệu cổ phiếu VHM, 1 triệu cổ phiếu VNM,...