Báo cáo tâm điểm trái phiếu tháng 5/2025 của FiinRatings cho thấy, thị trường trái phiếu doanh nghiệp (TPDN) trong tháng 5 duy trì xu hướng tăng trưởng với tổng 53 lô phát hành, trị giá khoảng 54.500 tỷ đồng (tăng 11,7% so với tháng trước và tăng 79,1% so với cùng kỳ năm 2024). 100% các trái phiếu phát hành mới đều bằng hình thức phát hành riêng lẻ, tăng 23,9% so với tháng trước.

Lũy kế 5 tháng, tổng giá trị phát hành đạt 126.100 tỷ đồng (tăng 59,5% so với cùng kỳ năm ngoái), cho thấy tín hiệu phục hồi rõ nét của thị trường sau giai đoạn trầm lắng kéo dài.

Đáng chú ý, tuy nhóm tổ chức tín dụng (TCTD) vẫn chiếm đa số khối lượng phát hành mới, song nhóm phi ngân hàng cũng đã phát hành nhiều hơn trong tháng 5 (chiếm 31,4% tổng giá trị phát hành), chủ yếu đến từ nhóm sản xuất và bất động sản (tiêu biểu như VinFast với 5.000 tỷ đồng, Vingroup với 6.000 tỷ đồng (lãi suất 12,5%), Bất động sản Việt Minh Hoàng với 3.466 tỷ đồng (lãi suất 8,3%).

Dù đã rục rịch trở lại, song theo FiinRatings trái phiếu phát hành mới của nhóm phi ngân hàng vẫn phục hồi chậm do môi trường tín dụng lãi suất thấp đang thu hút doanh nghiệp ưu tiên kênh vay vốn, đơn cử khi dư nợ tín dụng bất động sản (chủ yếu là doanh nghiệp) hiện tại đã tăng 20% so với cuối 2024. Ngoài ra, lo ngại về yêu cầu hệ số nợ trong dự thảo mới cũng khiến nhiều doanh nghiệp chưa quay lại thị trường.

Theo dữ liệu tổng hợp của FiinRatings, lãi suất phát hành trung bình trong tháng 5 dao động ở khoảng 5,5% đối với nhóm TCTD. Trong khi đó, nhóm phi ngân hàng ghi nhận mức lãi suất trung bình cao hơn, khoảng 11,2%. Kỳ hạn bình quân của hai nhóm lần lượt là 4,1 năm và 3,2 năm.

Bên cạnh phát hành mới, hoạt động mua lại TPDN trong tháng 5/2025 cũng diễn ra sôi nổi, đạt 18.900 tỷ đồng (tăng 53,3% so với tháng trước và tăng 27,4% so với cùng kỳ năm ngoái). Động lực mua lại trong tháng chủ yếu đến từ doanh nghiệp nhóm bất động sản (chiếm 53,2%) và TCTD (chiếm 45,6%).

Trong 7 tháng còn lại của năm 2025, giá trị đáo hạn dự kiến còn khoảng 146.100 tỷ đồng, với cơ cấu đáo hạn chính gồm bất động sản (chiếm 50%), TCTD (24%), thương mại dịch vụ (9%).

Ngoài ra, trong tháng 5, thị trường ghi nhận thêm 3.950 tỷ đồng TPDN có vấn đề từ các doanh nghiệp đã góp mặt trước đó, tăng 63% so với tháng trước. Cùng với bất động sản, danh sách giãn/hoãn bổ sung thêm một doanh nghiệp mới ngành dịch vụ thương mại, với 103,6 tỷ đồng TPDN xử lý theo phương án giãn hoãn.

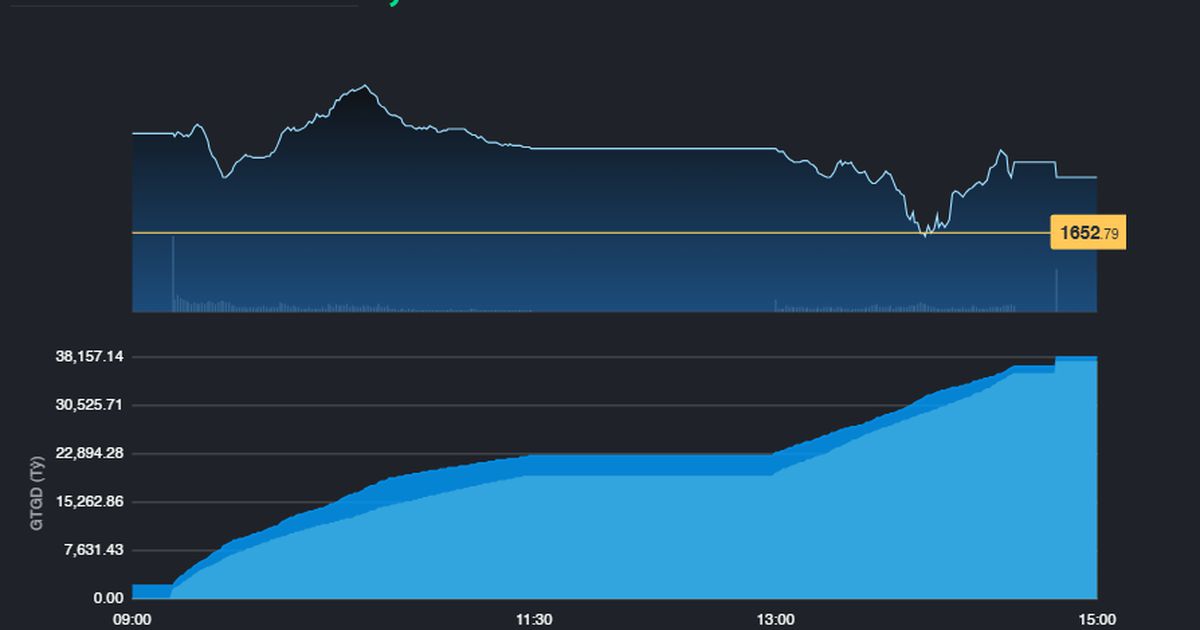

Trên thị trường thứ cấp, trong tháng 5, tổng giá trị giao dịch trái phiếu (cả trái phiếu phát hành ra công chúng và trái phiếu riêng lẻ) đạt gần 115.200 tỷ đồng, tăng khoảng 9,7% so với khối lượng của tháng 4/2025. Giá trị giao dịch trung bình tăng trở lại khoảng 9,7% so với tháng trước, ở mức 5.760 tỷ đồng/ngày, cao nhất kể từ mức trung bình cuối quý I/2025.

Nhóm ngành ngân hàng và bất động sản vẫn chiếm phần lớn giá trị giao dịch trong tháng, với tỷ trọng lần lượt đạt 54,7% và 27,9%. Đặc biệt, trong tháng 5/2025, trái phiếu ngân hàng chứng kiến mức giao dịch tăng 46,7% so với tháng trước, đạt khoảng hơn 63.000 tỷ đồng. Ngược lại, giá trị giao dịch của TPDN bất động sản giảm hơn 16,7%, đạt hơn 32.100 tỷ đồng.

Về kế hoạch phát hành từ nay đến cuối năm, nhiều doanh nghiệp đã công bố kế hoạch phát hành hàng nghìn tỷ đồng, thậm chí hàng chục nghìn tỷ đồng trái phiếu. Trong đó, đa phần thuộc về nhóm TCTD với nhu cầu về vốn trung dài hạn nhằm phục vụ mục tiêu tăng trưởng tín dụng ngày càng lớn. FiinRatings kỳ vọng nhóm nhà phát hành này sẽ tiếp tục công bố nhiều kế hoạch phát hành TPDN trung dài hạn trong thời gian tới.

Trong số các ngân hàng đã công bố kế hoạch phát hành, đáng chú ý có HDBank với phương án phát hành trên 15.000 tỷ đồng trái phiếu vào cuối tháng 9; BIDV, MBBank và ACB cũng có kế hoạch phát hành lần lượt là 23.000 tỷ đồng, 30.000 tỷ đồng và 40.000 tỷ đồng trái phiếu vào cuối tháng 12,...

Ngoài ra, FiinRatings nhận định nhóm tổ chức phi tài chính, cụ thể là doanh nghiệp bất động sản nhiều khả năng cũng sẽ có kế hoạch phát hành TPDN nhiều hơn trong năm nay khi môi trường kinh doanh được cải thiện.

.jpg)