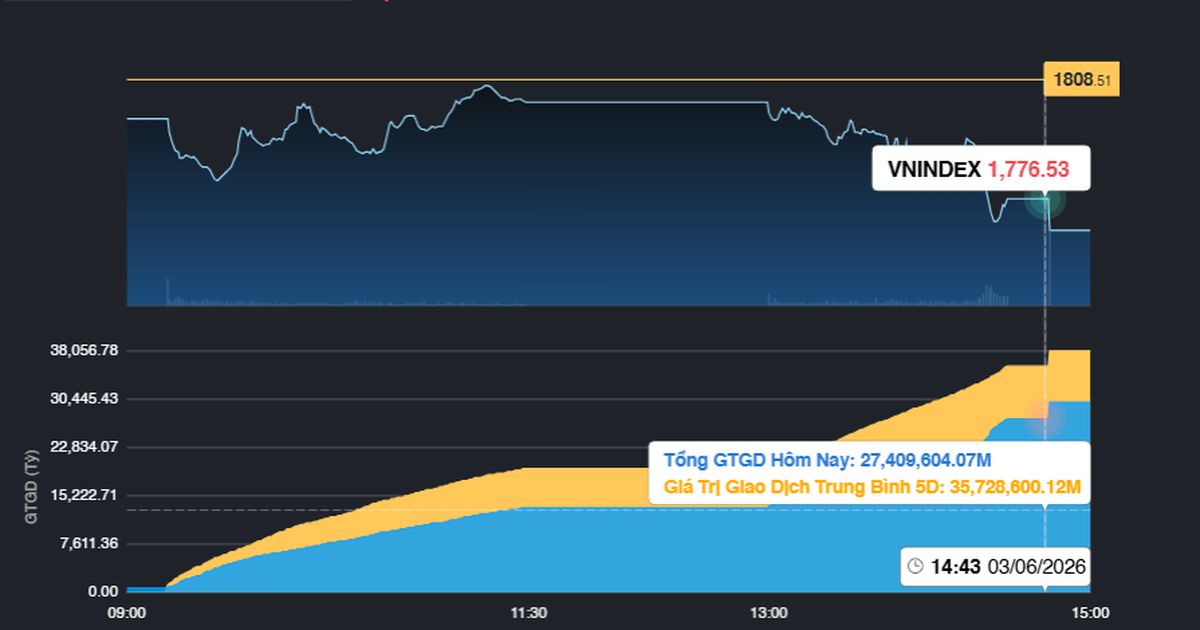

Nợ xấu nội bảng chưa tạo đỉnh

Trong báo cáo về ngành ngân hàng mới công bố, Chứng khoán Rồng Việt (VDSC) cho biết, nợ xấu nội bảng của hệ thống ngân hàng chưa tạo “đỉnh” dù xu hướng tăng của nợ nhóm 2 đã kết thúc từ quý 2/2023 do nợ xấu còn tiềm ẩn từ các khoản nợ được tái cơ cấu thời hạn trả nợ và giữ nguyên nhóm nợ.

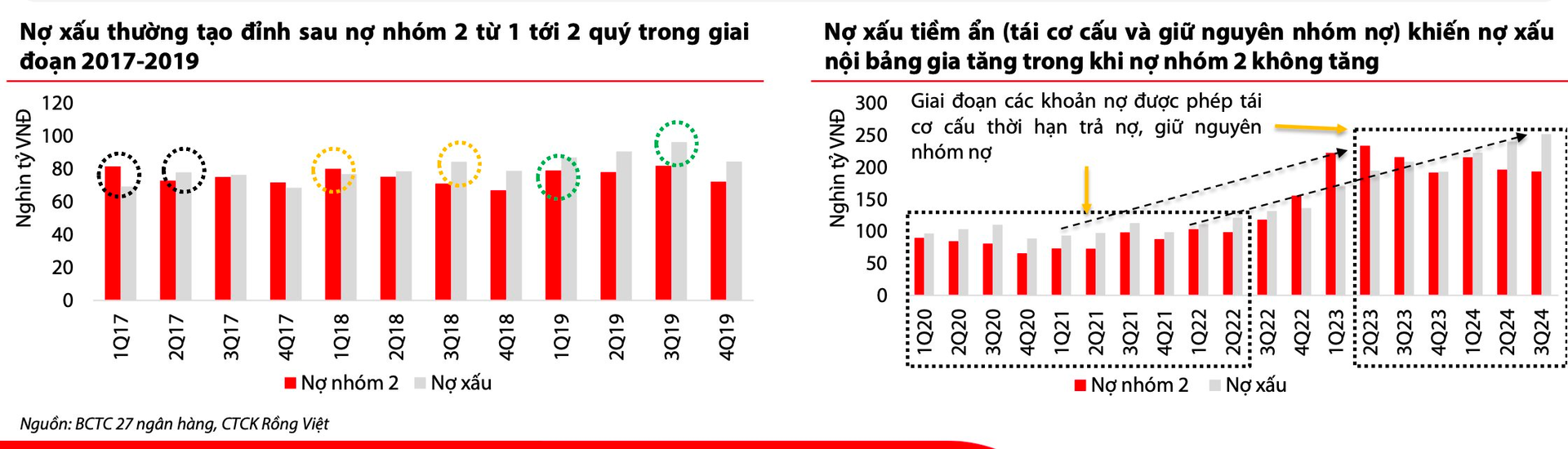

Theo dõi lại diễn biến các nhóm nợ trong giai đoạn trước Covid, VDSC nhận thấy xu hướng tăng của nợ xấu (nhóm 3-5) thường kết thúc sau xu hướng tăng của nợ nhóm 2 từ 1 - 2 quý, do tính chất phản ánh trước các khó khăn/cải thiện về dòng tiền của khách hàng của nhóm nợ này.

Tuy nhiên, kể từ 2020 tới nay, các thông tư về tái cơ cấu thời hạn trả nợ và giữ nguyên nhóm nợ đang khiến xu hướng của nợ nhóm 2 có ít tính dự báo đối với xu hướng nợ xấu do nhiều khoản nợ xấu tiềm ẩn nằm trong nợ nhóm 1 do được giữ nguyên nhóm nợ. Vì vậy, đỉnh nợ xấu chỉ thực sự có thể đánh giá khi các khoản nợ xấu tiềm ẩn được bộc lộ hết do không còn được giữ nguyên nhóm nợ, như trong giai đoạn quý 3/2022 tới quý 1/2023.

VDSC nhận định, nợ xấu có thể tiếp tục tăng nhẹ trong năm 2025 sau khi thông tư 02 (TT 02) hết hiệu lực vào ngày 31/12/2024.

Cụ thể, dư nợ tái cơ cấu theo TT 02 tính đến cuối tháng 8/2024 còn khoảng 126 nghìn tỷ đồng. Theo số liệu của SBV, VDSC ước tính nợ xấu tiềm ẩn (gồm nợ tái cơ cấu, nợ VAMC chưa xử lý, trái phiếu doanh nghiệp đã gia hạn thời gian trả nợ) cuối quý 3/2024 (không bao gồm 3 ngân hàng 0 đồng và 2 ngân hàng bị kiểm soát đặc biệt) xấp xỉ khoảng 70% nợ xấu nội bảng toàn hệ thống, và lo ngại rằng một phần dư nợ này có thể bị chuyển thành nợ xấu trong năm 2025.

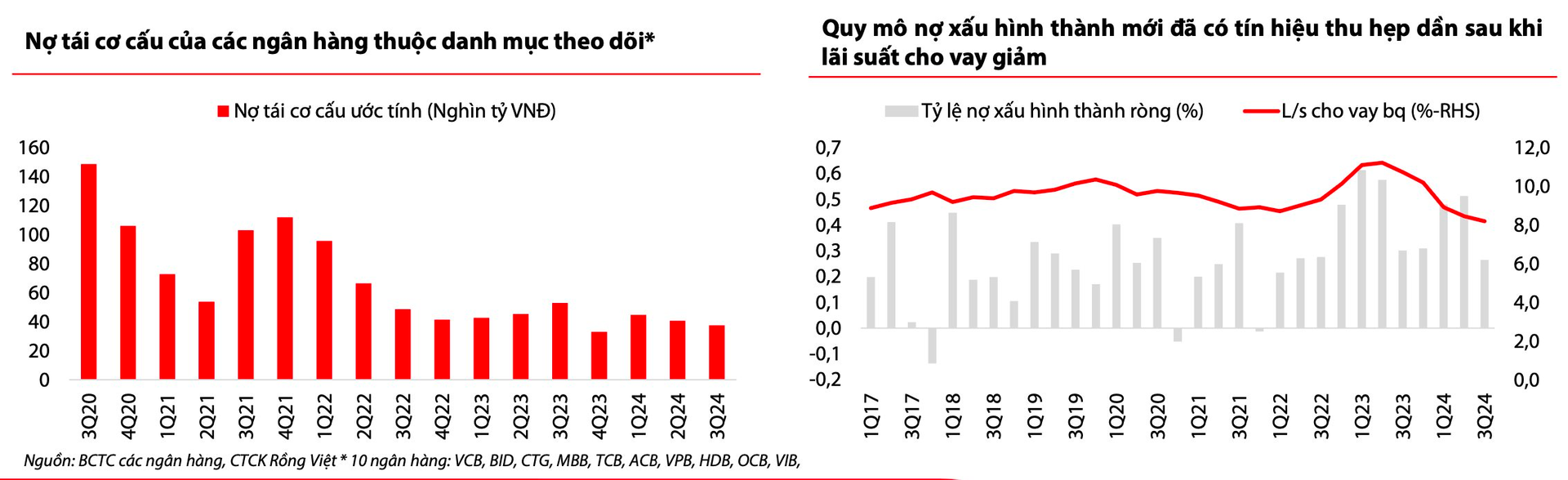

Dù vậy, nhóm phân tích cho rằng, nợ xấu tăng sau khi TT02 hết hiệu lực không ảnh hưởng nhiều tới khả năng kiểm soát nợ xấu nội bảng do đã được trích lập dự phòng cụ thể bổ sung tương đối đầy đủ. Trong danh mục 10 ngân hàng mà VDSC theo dõi, dư nợ tái cơ cấu đã giảm dần và ổn định quanh 40 nghìn tỷ đồng trong 4 quý trở lại đây. Ngoại trừ VPBank, hầu hết các ngân hàng trong danh sách này đã trích lập dự phòng bổ sung thận trọng, đặc biệt ở nhóm ngân hàng quốc doanh.

"Chúng tôi ước tính tỷ lệ trích lập dự phòng/ dư nợ tái cơ cấu ở mức trên 50%. Do đó, việc TT 02 hết hiệu lực sẽ ảnh hưởng tới nợ xấu nội bảng của số ít ngân hàng tư trong 2025", VDSC đánh giá.

Mặt khác, Ngân hàng Nhà nước đã ban hành thông tư 53/2024/TT-NHNN cho phép các khoản nợ bị ảnh hưởng bởi bão số 3 được tái cơ cấu, giữ nguyên nhóm nợ cho đến hết năm 2026. Theo NHNN, dư nợ chịu ảnh hưởng của bão số 3 tới tháng 11/2024 là khoảng 192 nghìn tỷ đồng. Do đó, VDSC cho rằng áp lực tăng nợ xấu sẽ được giảm thiểu khi TT 02 hết hiệu lực.

Tỷ lệ bao phủ nợ xấu sẽ tiếp tục bị bào mòn

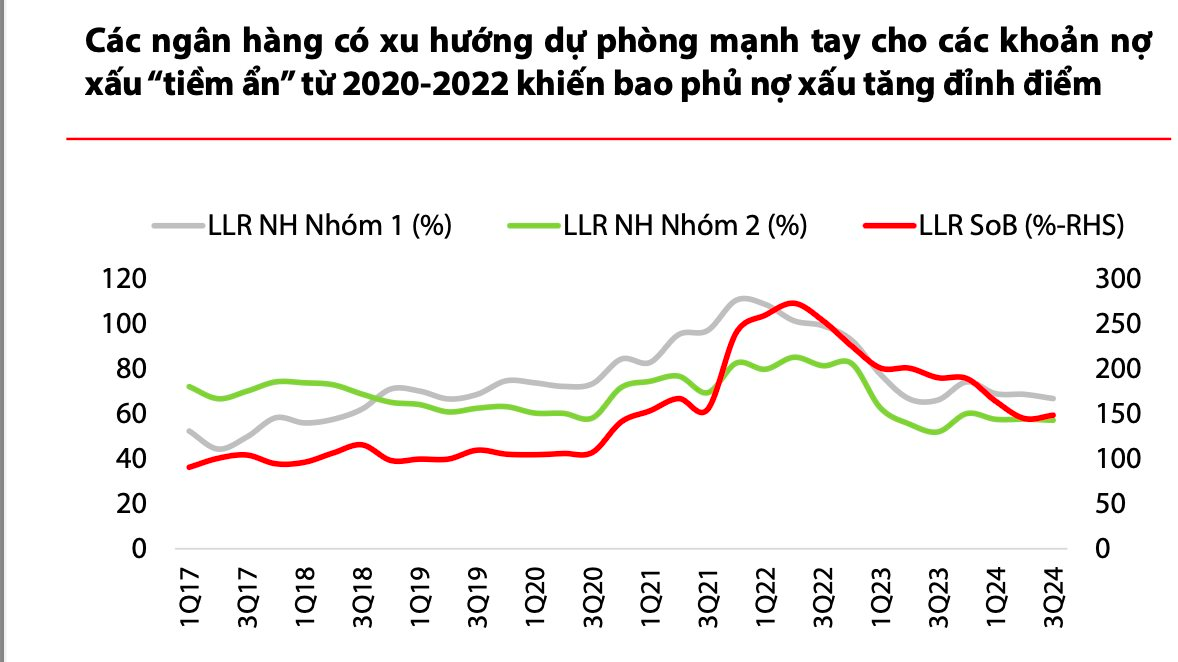

Cũng theo VDSC, việc cho phép giữ nguyên nhóm nợ kể từ Q1-2020 (TT01 và TT02) kết hợp với trích lập dự phòng bổ sung cho các khoản nợ tái cơ cấu này (một dạng “nợ xấu tiềm ẩn” nằm trong nợ nhóm 1 và nhóm 2 nhờ được giữ nguyên nhóm nợ) đã làm cho mức dự phòng bao nợ xấu toàn ngành liên tục tăng từ 2020, đạt đỉnh trong nửa đầu năm 2022 và bắt đầu giảm từ nửa sau năm 2022 khi TT 01 hết hạn (do nợ xấu được bộc lộ và một phần trong đó được đưa ra ngoại bảng sau khi đã trích lập toàn bộ), bên cạnh các khoản nợ xấu khác tăng nhanh do nền tảng vĩ mô suy yếu.

Vì vâỵ, nợ xấu tiềm ẩn khi không được tiếp tục tái cơ cấu, giữ nhóm nợ theo TT 02 (T8/2024: 126 nghìn tỷ đồng), sẽ tiếp tục bào mòn tỷ lệ bao phủ nợ xấu của hầu hết các ngân hàng bất kể đã trích lập đầy đủ dự phòng bổ sung hay không.

Ngoài ra, do phạm vị các khoản nợ được tái cơ cấu, giữ nguyên nhóm nợ sẽ thu hẹp (chỉ còn khoảng 190 nghìn tỷ dư nợ bị ảnh hưởng bởi bão số 3), các ngân hàng quốc doanh sẽ không cần phải duy trì tỷ lệ bao phủ nợ xấu quá cao như trong giai đoạn 2020-2022.

VDSC cho biết, tỷ lệ nợ xấu hình thành ròng trong 9 tháng đầu năm 2024 đã bắt đầu giảm so với cùng kỳ năm 2023, với mức giảm là khoảng 0,2 điểm % xuống 1,26%. Do vâỵ, nhóm phân tích đánh giá nhiều khả năng tỷ lệ này cho cả năm 2024 sẽ thấp hơn 2023 (1,80%) và sẽ tiếp tục xu hướng giảm nhẹ trong 2025 nhờ khả năng trả nợ của khách hàng cải thiện trong bối cảnh tăng trưởng kinh tế vĩ mô dự báo tích cực hơn và mặt bằng lãi suất cho vay vẫn ở mức thấp dù có thể tăng nhẹ trở lại. Một số yếu tố khác bao gồm: Chính phủ tiếp tục hỗ trợ tháo gỡ pháp lý cho các dự án BĐS và phần lớn các ngân hàng tư nhân đã hạ thấp khẩu vị rủi ro tín dụng so với giai đoạn trước năm 2022.

Với dự báo trên, VDSC dự phóng tỷ lệ hình thành nợ xấu thuần của các ngân hàng trong danh mục theo dõi sẽ giảm -0,27 điểm %/-0,29 điểm % trong năm 2024 và 2025, xuống lần lượt 1,5%/1,2%.