Tăng trưởng tín dụng năm 2025 có thể đạt 16%

Trong 4 năm qua, thị trường Việt Nam đã đối mặt với nhiều trở ngại, bao gồm những biến động liên quan đến đại dịch gây khó khăn cho hoạt động sản xuất và dịch vụ cùng với các vấn đề liên quan tới trái phiếu doanh nghiệp và thị trường bất động sản. Điều này làm cho nhu cầu tín dụng thấp hơn kỳ vọng và tiêu dùng suy giảm.

Trong báo cáo triển vọng ngành ngân hàng năm 2025 mới công bố, các chuyên gia phân tích tại SSI Research nhận định, các khoản vay vốn lưu động đến từ các ngành nghề thương mại, sản xuất và các công ty FDI là động lực chính cho tăng trưởng tín dụng trong 3 quý đầu năm 2024. Bên cạnh đó, dòng vốn tín dụng cũng đang chảy vào các công ty chứng khoán tại một số ngân hàng tư nhân, bao gồm MBB, Techcombank, VPBank, HDBank, MSB, TPBank, và VIB, với tổng giải ngân ít nhất là 27,6 nghìn tỷ đồng.

Ngoài ra, nhu cầu tín dụng hồi phục từ cuối quý II/2024, tập trung nhiều hơn vào ngành xây dựng và bất động sản, đặc biệt là ở thị trường phía Bắc. Cụ thể, số lượng căn hộ mới được mở bán tại Hà Nội đạt 18.800 căn (+292% so với cùng kỳ) và giá tăng 26% so với cùng kỳ trong quý III/2024.

Chuyên gia cho rằng việc giữ lãi suất cho vay mua nhà ở mức thấp là yếu tố quan trọng để người mua nhà có thể tiếp cận nguồn vốn, và cả thiện số lượng giao dịch mua nhà lên hơn 20.000 tại Hà Nội trong 3 quý đầu năm 2024. Các khoản cho vay mua nhà cũng tăng 7,2% so với đầu năm tại các ngân hàng mà SSI Research đang nghiên cứu, chủ yếu tập trung ở BIDV (36,7 nghìn tỷ đồng từ đầu năm), Techcombank (22,5nghìn tỷ đồng), MBB (13,8 nghìn tỷ đồng), và ACB (10,1 nghìn tỷ đồng). Thị trường bất động sản ấm dần lên dự kiến giúp dòng vốn chảy sang TP. HCM từ quý IV/2024.

Với những điều kiện như vậy, SSI Research dự báo tăng trưởng tín dụng sẽ hồi phục và đạt 15,3% trong năm 2024.

“Theo kịch bản cơ sở, tăng trưởng GDP trong năm 2025 dự kiến sẽ tương đương với năm 2024 (khoảng 7,0%) và có thể cao hơn. Đối với tín dụng toàn hệ thống, cho vay các chủ đầu tư bất động sản tăng 16% so với đầu năm, trong khi các khoản cho vay mua nhà chỉ tăng 4,6% so với đầu năm. Vì thế, với nguồn cung lớn hơn trong năm 2025 và lãi suất cho vay mua nhà được kỳ vọng sẽ giữ ở mức thấp, chúng tôi cho rằng phân khúc khách hàng cá nhân sẽ phục hồi, đặc biệt là các khoản nợ cho vay mua nhà vào thời điểm mà Chính phủ đang thể hiện quyết tâm giải quyết các vấn đề pháp lý liên quan đến các dự án bất động sản. Do đó, tăng trưởng tín dụng dự kiến sẽ đạt 16% so với đầu năm trong năm 2025”, SSI Research dự báo.

Chất lượng tài sản có chuyển biến tích cực nhưng vẫn cần thận trọng

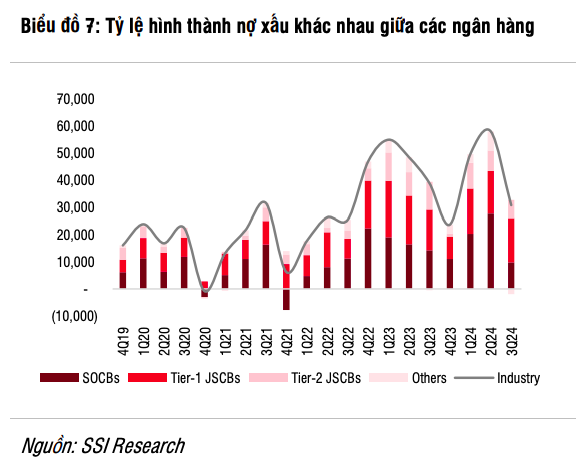

Sau khi tăng vọt lên 2,12% vào quý II/2024, tỷ lệ hình thành nợ xấu đã giảm đáng kể ở các ngân hàng SSI Research nghiên cứu xuống còn 1,22% trong quý III/2024, ngoại trừ OCB, MBB, TPBank và VIB.

Theo số liệu của SSI Research, trong 3 quý đầu năm 2024, các ngân hàng đã xử lý 73,3 nghìn tỷ đồng nợ xấu, chủ yếu từ VPBank (19,4 nghìn tỷ đồng), VietinBank (17,4 nghìn tỷ đồng), BIDV (15,9 nghìn tỷ đồng) và MBB (7,1 nghìn tỷ đồng), chiếm 0,84% tổng dư nợ khách hàng, đây là mức cao nhất từng được ghi nhận.

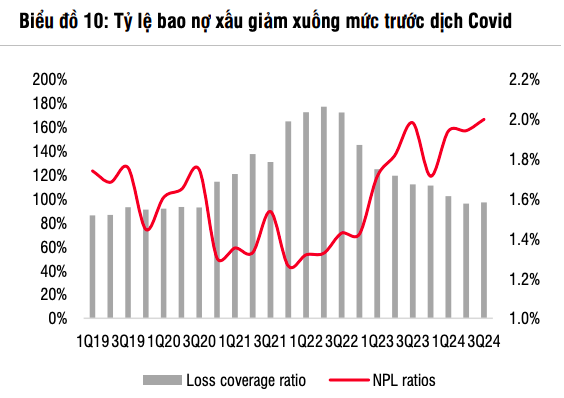

Mặc dù đã tích cực xử lý nợ xấu nhưng tỷ lệ nợ xấu vẫn còn cao, dao động ở mức 2% tại quý III/2024, chủ yếu ở các ngành như vật liệu xây dựng, các công ty xây dựng, bất động sản (chủ đầu tư và cho vay mua nhà), thương mại và sản xuất.

SSI Rerearch cho rằng khả năng thanh toán nợ vẫn còn yếu, điều này ảnh hưởng đến việc thu hồi nợ của các ngân hàng. Tuy nhiên, chuyên gia cũng kỳ vọng ngân hàng sẽ đẩy mạnh xử lý nợ xấu trong quý IV/2024 và giúp tỷ lệ nợ xấu giảm xuống 1,9% vào cuối năm 2024. Điều đáng chú ý là chi phí tín dụng nhỏ hơn nhiều so với tỷ lệ hình thành nợ xấu kể từ quý III/2022, điều này thường sẽ ám chỉ dự phòng sẽ tăng trong thời gan tới. Tuy nhiên, với sự hỗ trợ của NHNN và Chính phủ, các ngân hàng giờ đây có thêm thời gian để giãn việc trích lập dự phòng và ghi nhận nợ xấu. Vì thế, chi phí tín dụng được dự báo sẽ sẽ giảm 9 điểm cơ bản so với cùng kỳ xuống còn 1,28% trong năm 2024.

Với sự quyết tâm của Chính phủ để giải quyết các nút thắt trong lĩnh vực bất động sản, một số dự án pháp lý chưa hoàn thiện được kỳ vọng sẽ được giải quyết và tái xây dựng vào năm 2025. Từ đó sẽ hỗ trợ ngân hàng trong việc thuyết phục người mua nhà trả nợ. Tuy nhiên, điều quan trọng cần nhấn mạnh ở đây là vấn đề về dòng tiền của chủ đầu tư bất động sản và niềm tin của người mua nhà và nhà đầu tư. Nếu chủ đầu tư tiếp tục không hoàn thiện được hợp đồng mua bán và/hoặc không bàn giao nhà đúng tiến độ, nợ xấu nhóm khách hàng cá nhân có thể sẽ tăng.

Tuy nhiên, trong kịch bản cơ sở, SSI Research vẫn tin rằng sự phục hồi của thị trường bất động sản miền Bắc và việc mở bán nhiều dự án mới trong năm 2025 sẽ cải thiện tâm lý thị trường và thu hút dòng vốn đầu tư mới – đặc biệt là ở miền Nam. Nhìn chung, tỷ lệ nợ xấu được kỳ vọng sẽ biến động trong nửa đầu năm 2025, trước khi dần cải thiện xuống còn 1,78% trong nửa cuối năm 2025.