Tăng trưởng tín dụng năm 2025 có thể đạt 15%

Tính đến cuối tháng 11/2024, tín dụng tăng trưởng 11,9% so với đầu năm và tăng 16,6% so với cùng kỳ, cao hơn so với trung bình giai đoạn 2013 đến nay là 14,4%. Nỗ lực thúc đẩy tăng trưởng tín dụng của Chính phủ và Ngân hàg Nhà nước (NHNN) được thực hiện để kích thích sự phục hồi của nền kinh tế, vốn vẫn đang đối mặt với những vấn đề tồn đọng sau cuộc khủng hoảng thị trường bất động sản và trái phiếu doanh nghiệp năm 2022 - 2023.

Dự báo năm 2025, các chuyên gia phân tích tại công ty chứng khoán ACB – ACBS cho rằng, tăng trưởng tín dụng toàn ngành ngân hàng ở mức 15%, tương đương mục tiêu năm 2024 và cao hơn tăng trưởng GDP danh nghĩa (~10%).

Chuyên gia cho rằng, tăng trưởng tín dụng sẽ vẫn khá tích cực nhờ nền kinh tế dự báo tiếp tục phục hồi trong năm 2025 với mục tiêu tăng trưởng GDP của Chính phủ ở mức 6,5%-7%và phấn đấu 7-7,5%.

Bên cạnh đó, đầu tư công được Chính phủ quyết tâm đẩy mạnh trong năm 2025 và kỳ vọng tăng trưởng vượt bâc trong giai đoạn 2026-2030.

Ngoài ra, kênh trái phiếu doanh nghiệp dự báo chưa sớm phục hồi, qua đó làm gia tăng vai trò của kênh tín dụng ngân hàng.

Áp lực thanh khoản giảm bớt, lãi suất huy động ổn định

Tính đến cuối tháng 9/2024, tăng trưởng tiền gửi thị trường 1 mới chỉ đạt 4,9% so với đầu năm, thấp hơn so với mức tăng trưởng tín dụng cùng kỳ (9%). Nguyên nhân là do chênh lệch lãi suất VNĐ-USD ở mức âm trong một số thời điểm khiến dòng vốn chưa quay trở lại Việt Nam và khiến áp lực thanh khoản gia tăng. Tuy nhiên, NHNN điều tiết trên thị trường liên ngân hàng giúp thanh khoản hệ thống vẫn duy trì ổn định trong thời gian qua.

ACBS dự báo áp lực thanh khoản giảm dần trong thời gian tới khi FED nhiều khả năng sẽ cắt giảm lãi suất xuống 4,5% đến cuối năm 2024 và tiếp tục hạ xuống 3,5%-4,25% đến cuối năm 2025.

Chính sách áp thuế nhập khẩu củaTổng thống Donald Trump có thể khiến tiến trình kéo giảm lạm phát về mục tiêu 2% chậm hơn và FED buộc phải neo lãi suất đồng USD ở mức cao lâu hơn dự kiến. Tuy nhiên, với việc dòng vốn từ xuất siêu, FDI, kiều hối,… ngày càng tăng của Việt Nam, cộng với chênh lệch lãi suất VNĐ-USD hiện không còn đáng kể và lãi suất USD sẽ tiếp tục giảm, ACBS cho rằng lãi suất huy động VNĐ sẽ không chịu nhiều áp lực tăng trong năm 2025 và dự báo lãi suất huy động kỳ hạn 1 năm có thể duy trì ổn định quanh mức 5% trong năm 2025.

Ngoài ra, các khoản tiền gửi của Kho bạc Nhà nước (hiện khoảng 2/3 đang được gửi tại NHNN) sẵn sàng hỗ trợ cho nhóm ngân hàng quốc doanh (Vietcombank, BIDV, VietinBank) mỗi khi thanh khoản hệ thống gặp vấn đề. Do đó, các ngân hàng quốc doanh sẽ có nhiều dư địa thanh khoản để giữ lãi suất đầu vào cạnh tranh hơn nhóm ngân hàng tư nhân.

Nợ xấu có thể đã đạt đỉnh

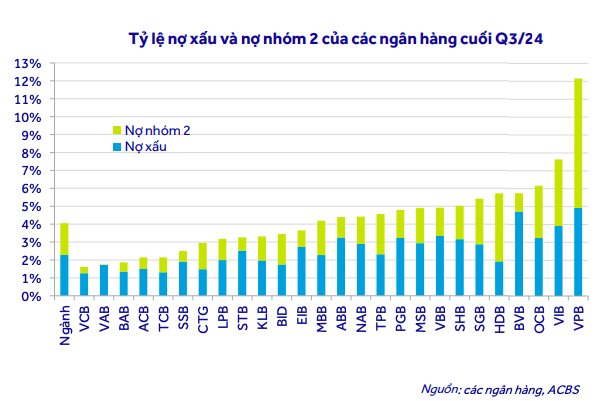

Chất lượng tài sản của hệ thống ngân hàng đã suy yếu đáng kể từ sau khủng hoảng bất động sản và trái phiếu doanh nghiệp năm 2022 - 2023. Tỷ lệ nợ xấu của các ngân hàng niêm yết vẫn duy trì ở mức cao trong 4 quý liên tiếp và tăng nhẹ 4 điểm cơ bản trong qúy III/2024 lên 2,25%. Nợ tái cơ cấu theo Thông tư 02/2023 chiếm khoảng 0,8% tổng dư nợ.

Nhìn chung, nhóm các ngân hàng chuyên cho vay cá nhân và doanh nghiệp SME có tỷ lệ nợ xấu và tỷ lệ nợ nhóm 2 cao hơn nhóm các ngân hàng chuyên cho vay doanh nghiệp lớn trong khi bộ đệm dự phòng không còn dày và chỉ ở mức tương đương giai đoạn trước Covid-19.

Theo số liệu từ ACBS, số ngày thu lãi toàn ngành đến cuối quý III/2024 ở mức 58 ngày, cao hơn so với giai đoạn chất lượng tài sản ở mức tốt năm 2022 của ngành ngân hàng, trước khi khủng hoảng bất động sản và trái phiếu doanh nghiệp xảy ra. Trong đó, một số ngân hàng tư nhân có quy mô nhỏ có số ngày thu lãi rất cao, cho thấy nợ tiềm ẩn xấu vẫn còn lớn ở các ngân hàng này. Rủi ro suy giảm lợi nhuận trong tương lai của các ngân hàng này rất lớn nếu các khoản lãi dự thu không thu hồi được, dẫn tới thoái thu nhập lãi, gia tăng trích lập dự phòng.

Tuy nhiên, nhìn chung, số ngày thu lãi đã tăng chậm lại trong 2 quý gần đây, báo hiệu nợ tiềm ẩn xấu đang được kiểm soát tốt hơn.

Tỷ lệ nợ xấu mặc dù vẫn tăng nhẹ trong 2 quý liên tiếp, chuyên gia ACBS nhận thấy một số có dấu hiệu cho thấy nợ xấu dường như đã tạo đỉnh và có thể cải thiện trong năm 2025.

Cụ thể, tỷ lệ nợ chuyển quá hạn (bao gồm cả nợ được tái cơ cấu) có xu hướng giảm dần và ở mức 0,23% dư nợ trong quý IIII/2024, thấp hơn trung bình lịch sử là ~0,5%/quý. Trong đó, nợ nhóm 2 (chỉ báo sớm của nợ xấu) giảm 8 điểm cơ bản trong quý III/2024 và duy trì xu hướng giảm 2 quý liên tiếp nhờ sự phục hồi của nhóm khách hàng bán lẻ. Nợ tái cơ cấu theo Thông tư 02/2023 cũng có xu hướng giảm và chỉ còn chiếm tỷ trọng khoảng 0,8%.

Bên cạnh đó, dư nợ chịu ảnh hưởng bởi bão Yagi chiếm tỷ trọng khoảng 1,2% và được phép tái cơ cấu theo Thông tư 53/2024 đến hết năm 2025. Do đó, tác động lên nợ xấu của các ngân hàng được đánh giá là không lớn.

Số ngày thu lãi bình quân cũng có chuyển biến tích cực cho thấy nợ tiềm ẩn xấu nhìn chung đang được kiểm soát.

“Nhìn chung, chúng tôi dự báo rằng thời điểm khó khăn nhất đã qua và tỷ lệ nợ xấu năm 2025 của các ngân hàng trong danh mục phân tích dự báo giảm xuống 1,5% từ mức 1,6% năm 2024”, chuyên gia ACBS nhận định.

Dù vậy, các chuyên gia cũng cho rằng, việc trích lập dự phòng ở mức tương đối thấp trong giai đoạn 2023- 2024 khiến áp lực trích lập dự phòng trong năm 2025 vẫn sẽ ở mức cao.

Bộ đệm dự phòng có sự phân hóa

Tỷ lệ bao phủ nợ xấu cải thiện nhẹ trong quý III/2024 lên mức 83%, tương đương giai đoạn trước Covid-19. Bộ đệm dự phòng không còn dày nhưng có sự phân hoá rõ nét giữa các ngân hàng. Các ngân hàng NHTM tư nhân quy mô nhỏ nhìn chung có bộ đệm dự phòng thấp hơn nhóm các NHTM quốc doanh.

Nhiều ngân hàng đã chủ động trích lập dự phòng đầy đủ cho các khoản nợ tái cơ cấu theo Thông tư 02/2023. Trong khi đó, đối với nợ tái cơ cấu do ảnh hưởng bởi bão Yagi, các ngân hàng sẽ được giãn tiến độ trích lập dự phòng với mức trích lập tối thiểu đến cuối năm 2024, 2025 và 2026 lần lượt là 35%, 70% và 100%.

ACBS dự báo chi phí tín dụng của các ngân hàng trong danh mục phân tích sẽ tăng nhẹ lên 1,2% trong năm 2025 từ mức 1,1% trong năm 2024. Chi phí dự phòng dự báo tăng 22,2% so với cùng kỳ.

Các ngân hàng VietinBank và Techcombank ít chịu áp lực trích lập thêm dự phòng nhờ chất lượng tài sản ổn định và bộ đệm dự phòng tốt. Trong khi MBB và VIB có thể sẽ phải tăng cường trích lập dự phòng để cải thiện bộ đệm dự phòng của mình. Sacombank có triển vọng hoàn nhập dự phòng trái phiếu VAMC khi thu hồi các khoản nợ xấu tồn đọng.