Ngân hàng TMCP Thịnh vượng và Phát triển (PGBank - Mã: PGB) vừa công bố danh sách cổ đông nắm giữ từ 1% vốn điều lệ theo quy định Luật Các tổ chức tín dụng sửa đổi.

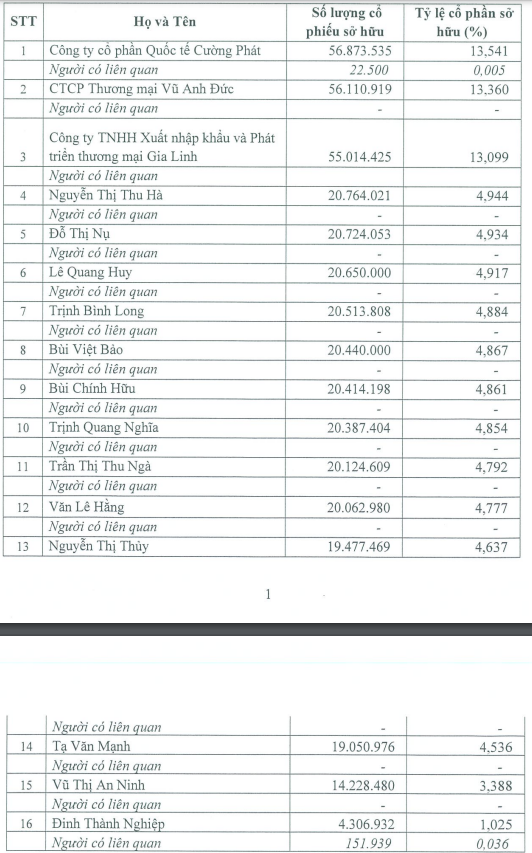

Theo đó, có 3 tổ chức và 13 cá nhân sở hữu tới 409 triệu cổ phần, tương đương 97,4% vốn điều lệ PGBank.

Cụ thể, 3 doanh nghiệp đang sở hữu xấp xỉ 40% vốn điều lệ PGBank là Công ty Cổ phần Quốc tế Cường Phát (13,541%), Công ty Cổ phần Thương mại Vũ Anh Đức (13,36%) và Công ty TNHH Xuất nhập khẩu và Phát triển thương mại Gia Linh (13,099%).

Tỷ lệ sở hữu của 3 đơn vị này đều đang vượt trần mức quy định của Luật Các tổ chức tín dụng sửa đổi (một cổ đông là tổ chức không được sở hữu cổ phần vượt quá 10% vốn điều lệ của một tổ chức tín dụng).

Đây cũng là 3 doanh nghiệp đã mua lại 120 triệu cổ phiếu PGB, tương đương 40% vốn điều lệ PGBank tại buổi bán đấu giá hồi tháng 4/2023 của Tập đoàn Xăng dầu Việt Nam (Petrolimex). Cả 3 pháp nhân kể trên đều có nhiều liên hệ tới TC Group.

Về cổ đông cá nhân, ông Đinh Thành Nghiệp, Thành viên HĐQT đang nắm giữ 4,3 triệu cổ phiếu PGB, tương đương 1,025% vốn điều lệ.

12 cổ đông cá nhân còn lại sở hữu 236,55 triệu cổ phiếu PGBank, tương đương hơn 56% vốn ngân hàng. Trong đó, cổ đông sở hữu nhiều cổ phiếu nhất là bà Nguyễn Thị Thu Hà với 20,76 triệu cổ phiếu, tỉ lệ 4,94%. Tiếp đó là bà Đỗ Thị Nụ với 20,72 triệu cổ phiếu, tương ứng tỉ lệ sở hữu 4,93%. Các cổ đông còn lại sở hữu từ 14 triệu đến 20 triệu cổ phiếu tại ngân hàng.

Mới đây, tại ĐHĐCĐ bất thường năm 2024, PGBank đã thông qua bầu bổ sung 2 thành viên HĐQT độc lập là ông Đào Quốc Tính và bà Cao Thị Thúy Nga.

ĐHĐCĐ cũng nhất trí thông qua việc chuyển trụ sở chính của ngân hàng về các tầng 4, 5, 6 tòa nhà Thành Công (Thành Công Tower), ô đất P-D17 Khu đô thị mới Cầu Giấy, phường Dịch Vọng Hậu, quận Cầu Giấy, TP. Hà Nội.

Trong một diễn biến khác, PGBank mới đây cũng đã công bố BCTC giữa niên độ sau kiểm toán với khá nhiều điều chỉnh trọng yếu từ phía kiểm toán viên Deloitte.

Cụ thể, trên bảng cân đối kết toán, tổng tài sản của ngân hàng được điều chỉnh xuống còn 59.658 tỷ đồng, tương đương giảm 57 tỷ đồng so với con số ngân hàng tự lập. Nguyên nhân chủ yếu là do ngân hàng phải điều chỉnh tăng dự phòng rủi ro cho vay khách hàng.

Trên bảng báo cáo kết quả kinh doanh, thu nhập lãi thuần bị điều chỉnh giảm 14 tỷ đồng so với con số tự lập, xuống còn gần 801 tỷ đồng do kiểm toán viên giảm thu nhập lãi. Điều này khiến tổng thu nhập hoạt động của ngân hàng giảm xuống còn 818 tỷ đồng. Đồng thời, chi phí dự phòng rủi ro tín dụng bị điều chỉnh tăng thêm 42 tỷ đồng khiến lợi nhuận trước thuế sau kiểm toán của PGBank chỉ còn 211 tỷ đồng, so với con số hơn 267 tỷ đồng mà ngân hàng đưa ra trước đó, tương đương mức giảm 21%.

Về chất lượng tín dụng, báo cáo sau kiểm toán cho thấy, đến cuối tháng 6/2024, PGBank đang có 1.295 tỷ đồng nợ xấu, tăng 28,5% so với đầu năm và tăng tới 35,2% so với con số mà ngân hàng tự lập (958 tỷ đồng). Trong đó, nợ có khả năng mất vốn được điều chỉnh tăng thêm 28,8% so với con số tự lập, nợ nghi ngờ giảm nhẹ 6% trong khi nợ dưới tiêu chuẩn tăng thêm 33%. Tỷ lệ nợ xấu/cho vay theo đó tăng lên 3,53%. Trước đó, con số này do ngân hàng tự lập là 2,61%.

Năm 2024, PGBank lên kế hoạch lợi nhuận trước thuế đạt 554 tỷ đồng, tăng 57,7% so với kết quả năm 2023.

Tổng tài sản dự kiến đến 31/12/2024 đạt 63.503 tỷ đồng tăng, tăng 8.012 tỷ đồng, tương đương 14% so với cuối năm 2023. Tổng huy động đạt 56.530 tỷ đồng tăng 13,5%, trong đó huy động vốn thị trường đạt 41.230 tỷ đồng, tăng trưởng 15,4%.

Dư nợ tín dụng đạt 40.476 tỷ đồng tăng trưởng 12,88% (Tỷ lệ tăng trưởng tín dụng của PGBank được NHNN giao).

Như vậy, với kết quả đạt được, ngân hàng mới hoàn thành được 38% kế hoạch lợi nhuận cho cả năm.