Nhận định được Chuyên gia Kinh tế trưởng Tập đoàn VinaCapital, ông Michael Kokalari đưa ra trong bài phân tích mới đây về thị trường chứng khoán Việt Nam.

Bài viết nêu, chỉ số VN-Index tăng 10,3% trong tháng 1 nhờ những lo ngại về khủng hoảng tín dụng và thị trường trái phiếu doanh nghiệp của Việt Nam đã giảm bớt (điều mà đã khiến VNI giảm 33% trong 2022), cũng như dòng vốn nước ngoài chảy mạnh vào Việt Nam.

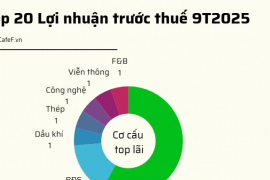

Trong bảng trên là 20 cổ phiếu đóng góp vào mức tăng của VN-Index trong tháng 1 và có thể thấy mức tăng của 20 cổ phiếu này chiếm gần 70% mức tăng của VN-Index, là chỉ số vốn hóa gia quyền của tất cả 403 cổ phiếu niêm yết trên Sở Giao dịch Chứng khoán TP.HCM (HOSE).

Chỉ số này hiện tăng 6% so với đầu năm do các nhà đầu tư chốt lời sau đợt tăng đột biến của chỉ số VN-Index vào tháng trước và bởi sự chậm phục hồi giá trị của đồng đô la Mỹ gần đây đã phần nào ảnh hưởng đến giá cổ phiếu ở các thị trường mới nổi Châu Á.

Như có thể thấy trong bảng trên, yếu tố đóng góp lớn nhất giúp tăng chỉ số VN-Index trong tháng 1 là mức tăng trung bình 15% của giá cổ phiếu ngân hàng, chiếm gần một nửa mức tăng của chỉ số VN-Index trong thời gian đó.

Mức tăng này phần nào được thúc đẩy bởi thị trường đã bớt những lo ngại rằng các tập đoàn ở Việt Nam (đặc biệt là các nhà phát triển bất động sản) sẽ gặp khó khăn về tái cấp vốn/tái tài trợ 13 tỷ đô la trái phiếu doanh nghiệp đáo hạn trong năm nay và điều này có thể gây nợ xấu cho các ngân hàng Việt Nam – những đơn vị mua trái phiếu doanh nghiệp lớn nhất tại Việt Nam. Các ngân hàng hiện đang nắm giữ gần 10 tỷ đô la trái phiếu doanh nghiệp trên bảng cân đối kế toán.

Ngoài ra, chuyên gia VinaCapital cũng nhận thấy giá cổ phiếu ngân hàng phục hồi giúp VN-Index tăng trưởng trong năm nay được thúc đẩy bởi sự dịch chuyển của các mã cổ phiếu từ nhóm tốt nhất năm 2022 sang nhóm yếu nhất.

Bảng trên cũng cho thấy hơn một nửa số cổ phiếu giúp VN-Index tăng điểm trong tháng 1 đều thuộc nhóm 20 cổ phiếu đã kéo thị trường đi xuống nhiều nhất trong năm ngoái, và 20 cổ phiếu “kém nhất” năm 2022 này đã đóng góp khoảng một phần ba mức tăng của thị trường trong năm nay.

Hơn nữa, tất cả 20 cổ phiếu kém nhất năm 2022 đều tăng khoảng 12% trong tháng 1 (tức là vượt trội so với thị trường), trong khi 20 cổ phiếu tốt nhất năm 2022 (tức là những cổ phiếu tăng nhiều nhất cho VN-Index năm ngoái) chỉ tăng khoảng 4% trong tháng 1.

Sự chênh lệch cho thấy cả giá cổ phiếu ngân hàng và chỉ số VN-Index phục hồi nhờ sự luân chuyển/tái cân bằng danh mục đầu tư từ các cổ phiếu hoạt động tốt nhất sang các cổ phiếu yếu hơn. Sự đảo chiều như vậy phổ biến ở các thị trường chứng khoán trên toàn thế giới.

Cổ phiếu vốn hóa trung bình và nhỏ hấp dẫn

Chuyên gia VinaCapital đề cập, năm ngoái, Chính phủ đã ban hành các quy định mới nhằm giới hạn nhà đầu tư có thể mua trái phiếu doanh nghiệp mới phát hành và đưa ra các biện pháp khác kiểm soát chặt hơn việc doanh nghiệp phát hành trái phiếu (lưu ý rằng các nhà đầu tư ở Việt Nam mua trái phiếu doanh nghiệp như một kênh có lãi suất cao hơn gửi tiết kiệm). Tất cả các biện pháp này được đưa ra bởi lo ngại các doanh nghiệp (chủ yếu là bất động sản) đã huy động vốn trên thị trường trái phiếu, nhưng sau đó lại sử dụng tiền với mục đích không nhất quán với bản cáo bạch ban đầu.

Việc đưa ra các biện pháp này, cùng với việc bắt giữ lãnh đạo của một số doanh nghiệp bất động sản lớn đã khiến giá cổ phiếu bất động sản bị bán tháo khoảng 50% và cổ phiếu ngân hàng bị bán tháo 40% vào thời điểm tồi tệ nhất năm ngoái.

Gần đây, các động thái của Chính phủ nhằm làm chậm quá trình thực hiện các biện pháp nêu trên đã khiến giá cổ phiếu ngân hàng tăng trở lại (do đó có khả năng ít phải đối mặt với các vấn đề về chất lượng tài sản hơn).

Ngoài ra, giá cổ phiếu ngân hàng cả năm ngoái và vào tháng 1/2023 cũng chênh lệch đáng kể do vấn đề về định giá tài sản và nhiều yếu tố khác – cho thấy lợi thế của chiến lược đầu tư chủ động tại thị trường chứng khoán Việt Nam (hiệu suất của giá cổ phiếu ngân hàng dao động từ -4% đến +25% trong tháng 1).

Bên cạnh những yếu tố thúc đẩy diễn biến của VN-Index trong tháng 1 nêu trên, dòng vốn nước ngoài đổ vào thị trường chứng khoán Việt Nam đã tăng trở lại từ tháng 11 năm ngoái đến tháng 1 vừa qua, một phần do định giá thị trường xuống mức thấp nhất trong khoảng 10 năm qua với mức P/E dưới 10x.

Cụ thể, các nhà đầu tư nước ngoài đã mua 1,3 tỷ đô la cổ phiếu từ tháng 11/2022 đến tháng 1/2023, bao gồm 179 triệu đô la chỉ riêng trong tháng 1 (hoặc hơn 300 triệu đô la trong tháng 1 nếu loại trừ việc thoái vốn của Ngân hàng Sumitomo khỏi Ngân hàng Eximbank).

Tiếp theo, ba cổ phiếu niêm yết của Vingroup (VIC, VRE, VHM) nằm trong danh sách 10 cổ phiếu được khối ngoại rót tiền nhiều nhất trong tháng 1, chiếm khoảng 1% điểm trong mức tăng 10,3% của VN-Index trong tháng 1.

Cổ phiếu được các nhà đầu tư nước ngoài đổ tiền nhiều nhất trong tháng 1 là nhà sản xuất thép Hòa Phát (HPG), có lẽ với hy vọng rằng việc Trung Quốc mở cửa trở lại cũng sẽ phục hồi ngành xây dựng bất động sản ở quốc gia này, cũng như với hy vọng rằng Chính phủ Việt Nam sẽ thực hiện các kế hoạch đầy tham vọng nhằm tăng chi tiêu xây dựng cơ sở hạ tầng lên 50% trong năm nay (lên khoảng 30 tỷ USD). Do đó, cổ phiếu này đã tăng gần 23% trong tháng 1, trở thành một trong những cổ phiếu đóng góp lớn nhất vào mức tăng của VN-Index, mặc dù cổ phiếu này chiếm tỷ trọng chỉ khoảng 3% trong VNI.

Cuối cùng, sự sụt giảm nhẹ về giá trị của Đô la Mỹ/Chỉ số DXY đã giúp thúc đẩy thị trường chứng khoán mới nổi ở Châu Á vào tháng 1 (và dẫn đến sự tăng giá gần 1% của đồng Việt Nam trong cùng tháng), đây cũng là một yếu tố giúp VN-Index tăng điểm trong tháng trước.

Tuy nhiên, mức tăng 10% của Việt Nam vượt xa mức tăng trung bình 4% trên thị trường chứng khoán của các thị trường mới nổi ở Châu Á khác (Thái Lan/Indonesia/Malaysia/Philippines), một phần do mức giảm của thị trường chứng khoán Việt Nam năm ngoái lớn hơn nhiều so với các nước cùng trong khu vực kể trên (-33% so với -8%).

Cuối cùng, chuyên gia VinaCapital vẫn lạc quan một cách thận trọng rằng thị trường chứng khoán Việt Nam sẽ còn tăng cao hơn nữa vào năm 2023, ngay cả sau khi đã có một khởi đầu thuận lợi. Vị này cũng tin rằng mặc dù nhiều cổ phiếu đã thúc đẩy thị trường tăng cao hơn trong tháng 1 sẽ hoạt động tốt trong năm nay, phần lớn lực đẩy cho thị trường sẽ đến từ các cổ phiếu không tăng quá mạnh trong tháng 1, đồng thời các cổ phiếu vốn hóa trung bình và nhỏ (không được đề cập trong báo cáo này) sẽ rất hấp dẫn trong 12 tháng tới.