Trong Báo cáo kinh tế tháng 3 và quý 1/2023 vừa công bố, Tổng cục Thống kê cho biết, trong bối cảnh tăng trưởng kinh tế gặp nhiều thách thức, Ngân hàng Nhà nước Việt Nam đã điều chỉnh các mức lãi suất nhằm tháo gỡ khó khăn, hỗ trợ nền kinh tế phục hồi và duy trì tăng trưởng.

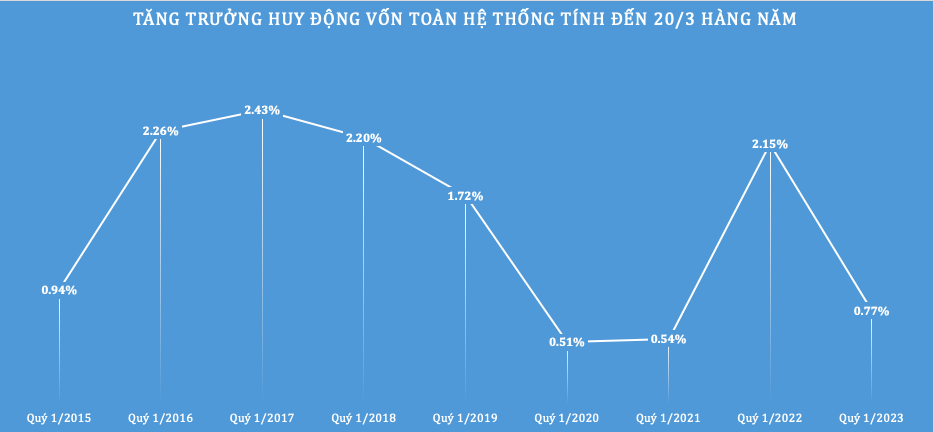

Tính đến thời điểm 20/3/2023, tổng phương tiện thanh toán tăng 0,57% so với cuối năm 2022 (cùng thời điểm năm 2022 tăng 2,49%); huy động vốn của các tổ chức tín dụng tăng 0,77%, chỉ bằng 1/3 mức tăng trưởng cùng thời điểm năm 2022 là 2,15%.

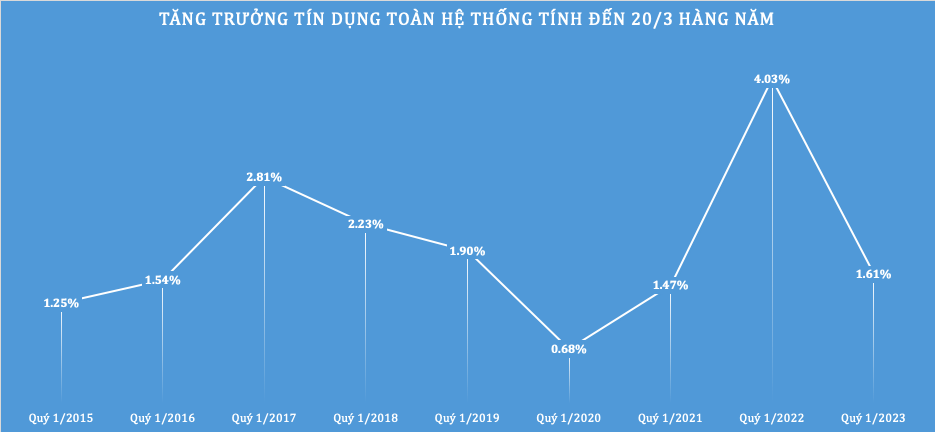

Đáng chú ý, tăng trưởng tín dụng của nền kinh tế chỉ đạt 1,61%, thấp hơn rất nhiều so với mức tăng trưởng cùng thời điểm năm 2022 là 4,03% và cũng thấp hơn so với mức tăng trưởng trung bình 1,95% vào thời điểm cuối tháng 3 hàng năm trong giai đoạn thống kê từ năm 2015 tới nay. Điều này cho thấy khó khăn trong khả năng hấp thụ vốn của doanh nghiệp và nền kinh tế.

Trước đó, lý giải nguyên nhân tăng trưởng tín dụng tăng chậm trong tháng đầu năm Thống đốc Nguyễn Thị Hồng cho biết, Ngân hàng Nhà nước đã rà soát, đánh giá và thấy rằng các điều kiện cho vay được giữ nguyên, không thắt chặt, từ đầu năm các ngân hàng không bị hạn chế về room tín dụng, thanh khoản hệ thống dư thừa,…

Do đó, việc tín dụng tăng trưởng chậm có một số nguyên nhân. Thứ nhất, 2 tháng đầu năm trùng vào dịp Tết Nguyên đán Quý Mão 2023. Thứ hai, nhiều doanh nghiệp vẫn chịu tác động bởi dịch COVID-19, một số doanh nghiệp không đáp ứng được các điều kiện vay vốn, đơn hàng của nhiều doanh nghiệp suy giảm khiến nhu cầu vay vốn không cao bằng năm ngoái.

Đặc biệt, tín dụng cho bất động sản tăng thấp hơn so với các năm trước cũng là nguyên nhân khiến tín dụng tăng trưởng chậm. Theo Thống đốc Nguyễn Thị Hồng, những năm trước, tín dụng bất động sản tăng cao, chiếm hơn 20% tổng dư nợ của các ngân hàng thương mại. Tuy nhiên năm nay, thị trường khó khăn khiến tín dụng bất động sản tăng chậm lại, dù vẫn tăng cao hơn tăng trưởng tín dụng chung của nền kinh tế.

Năm 2023, Ngân hàng Nhà nước đặt mục tiêu tăng trưởng tín dụng cả năm 14%-15%, cao hơn năm 2022 và có điều chỉnh tùy theo diễn biến thị trường.

Tuy nhiên, theo giới phân tích, nhiều yếu tố vĩ mô, tăng trưởng tín dụng năm 2023 có thể thấp hơn so với mục tiêu đã đề ra.

Năm nay, Việt Nam đưa ra mức lạm phát mục tiêu là dưới 4,5%, điều chỉnh tăng 0,5 điểm % so với mức lạm phát mục tiêu dài hạn. Dù vậy, theo các chuyên gia phân tích tại Mirae Asset, việc kiềm chế lạm phát không đơn giản.

Theo lý giải của chuyên gia, trong 12 tháng qua, lạm phát cơ bản tăng liên tục từ 0,66% lên 5,21% vào tháng 1/2023. Việc tăng giá các nhóm hàng hóa và dịch vụ thiết yếu như ngành như điện, giáo dục và xăng dầu làm tăng áp lực lạm phát. Nguồn tín dụng mới sẽ phần nào tăng thanh khoản của thị trường chung.

Tuy nhiên, sự suy giảm chất lượng tài sản trong năm 2022 và các rủi ro nợ xấu do thay đổi môi trường lãi suất sẽ khiến các ngân hàng thương mại cẩn trọng hơn trong việc gia tăng tỷ trọng cho các phân ngành/doanh nghiệp có rủi ro cao.

Theo đó, dựa trên những yếu tố vĩ mô chưa khả quan, các chuyên gia dự phóng tín dụng sẽ chỉ tăng trong khoảng từ 10%-12% trong năm 2023, thấp hơn so với mức tăng trưởng mục tiêu của Ngân hàng Nhà nước.