Tín dụng tăng tốc cuối năm

Số liệu cập nhật mới nhất từ Ngân hàng Nhà nước, tính đến ngày 7/12, tín dụng toàn hệ thống ghi nhận mức tăng trưởng 12,5%, cao hơn so với mức tăng trưởng trên 9% cùng kỳ 2023. Động lực chính đến từ phân khúc doanh nghiệp, trong khi tín dụng bán lẻ hồi phục chậm hơn.

Các ngân hàng tư nhân có tỷ trọng cho vay doanh nghiệp bất động sản và xây dựng cao, như Techcombank, HDBank, LPBank, NamABank, MSB, ghi nhận mức tăng trưởng khả quan, vượt trung bình ngành.

Nguồn: NHNN, NHTM, VCBS tổng hợp

Nhu cầu tín dụng tăng mạnh vào cuối năm, đặc biệt từ các doanh nghiệp sản xuất, xuất nhập khẩu, cũng như nhu cầu tiêu dùng và đầu tư cá nhân. Tuy nhiên, dư địa cho vay vẫn rộng mở khi nhiều ngân hàng chưa sử dụng hết hạn mức tín dụng được phân bổ.

Theo chuyên gia phân tích của VCBS, một số ngân hàng tư nhân năng động có khả năng mở rộng tín dụng đạt đến 80% chỉ tiêu như Techcombank, MBB, MSB, TPBank… có thể tiếp tục được nới hạn mức tín dụng trong đợt cấp bổ sung vào cuối tháng 11 và nhóm ngân hàng này dự kiến có thể đạt mức tăng trưởng tín dụng khoảng 20% trong năm 2024.

Kỳ vọng tín dụng bán lẻ phục hồi

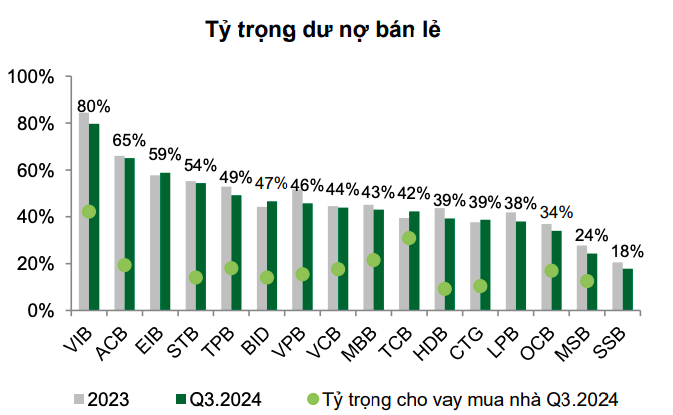

Tỷ trọng tín dụng bán lẻ trên tổng dư nợ của các ngân hàng niêm yết tiếp tục giảm nhẹ từ mức 44,4% cuối năm 2023 xuống 43,8% tại thời điểm cuối quý III/2024, với mức tăng khoảng 9,9%. Tuy nhiên, quý III ghi nhận sự hồi phục rõ nét hơn nhờ tăng trưởng trong các khoản vay cá nhân, hộ gia đình kinh doanh và cho vay mua nhà.

Theo số liệu của VCBS, cho vay mua nhà hiện chiếm 12,5% tổng dư nợ. Cuối quý III/2024, dư nợ cho vay mua nhà tăng 4,6% so với đầu năm, trong đó tăng 3,4% trong quý III khi thị trường bất động sản sôi động hơn nhờ sự xuất hiện của một số dự án mới chủ yếu thuộc phân khúc cao cấp có hạ tầng và tiện ích tốt thu hút dòng tiền đầu tư trở lại thị trường sau thời gian dài trầm lắng.

Nguồn: CEIC, NHNN, NHTM, VCBS tổng hợp

Các chuyên gia kỳ vọng tín dụng bán lẻ sẽ phục hồi mạnh mẽ hơn trong quý IV và 2025, dẫn dắt bởi cho vay mua nhà, tài chính tiêu dùng, thẻ tín dụng và cho vay mua ô tô.

“Cho vay mua nhà dự kiến tiếp tục hồi phục với mức tăng trưởng khoảng 15% cho năm 2025, ở cả phân khúc bất động sản sơ cấp và thứ cấp khi nguồn cung tiếp tục được bổ sung mạnh”, VCBS kỳ vọng.

Chuyên gia cũng đánh giá, nhu cầu và tiềm năng của phân khúc cho vay mua nhà còn rất lớn, tuy nhiên cần thêm thời gian để các chủ đầu tư tháo gỡ vướng mắc pháp lý tăng nguồn cung sản phẩm phù hợp với khả năng chi trả của người dân, giúp kéo giảm mặt bằng giá nhà và kích thích nhu cầu vay mua nhà quay trở lại mức tăng trưởng trung bình trên 20%/năm như giai đoạn trước 2022.

Nguồn: CEIC, NHNN, NHTM, VCBS tổng hợp

Dư nợ doanh nghiệp kinh doanh bất động sản và xây dựng của các TCTD tăng khoảng 10,7% vào cuối quý III/2024, nhanh hơn tăng trưởng tín dụng toàn ngành, chiếm lần lượt 7,9% và 7,8% tổng dư nợ. Phân khúc tín dụng phục vụ hoạt động kinh doanh bất động sản ghi nhận mức tăng trưởng tích cực trong 9 tháng (+16% so với đầu năm) nhờ một số dự án nhà ở đủ điều kiện triển khai và mở bán. Trong khi đó, tín dụng cấp cho lĩnh vực xây dựng đặc biệt là xây dựng hạ tầng tăng khiêm tốn do tiến độ giải ngân vốn đầu tư công chưa đạt kỳ vọng.

VCBS dự báo tín dụng bất động sản và xây dựng tiếp tục tăng trưởng khả quan trong 2025 nhờ thị trường bất động sản tiếp đà hồi phục sau khi 3 luật liên quan có hiệu lực và các khó khăn về pháp lý dần được tháo gỡ, thúc đẩy các dự án hạ tầng giao thông và nhà ở xã hội, trong điều kiện tiếp tục được hỗ trợ bởi mặt bằng lãi suất thấp.

Chuyên gia cho rằng các ngân hàng sẽ tiếp tục đẩy mạnh dòng chảy tín dụng vào kênh kinh doanh bất động sản để gia tăng nguồn cung bất động sản trong tương lai, từ đó thúc đẩy cầu vay mua nhà để ở, đầu tư. Tuy nhiên, một phần tín dụng được giải ngân cho các doanh nghiệp bất động sản gặp khó khăn về tài chính với mục đích tái cấu trúc nợ khi lượng lớn TPDN đáo hạn vào 2025- 2026, đây sẽ là yếu tố cần theo dõi trong thời gian tới.

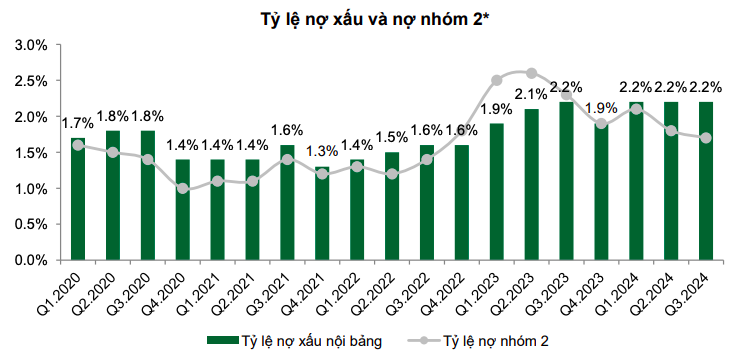

Nợ xấu đã đi qua giai đoạn khó khăn nhất

Cuối quý III/2023, tỷ lệ nợ xấu nội bảng đi ngang đạt 2,2% trong 3 quý liên tiếp. Tỷ lệ nợ nhóm 2 liên tục giảm còn 1,7%. Tỷ lệ nợ gốc tái cơ cấu theo Thông tư 02 tương đối thấp, ước tính dưới mức 0,5%. Tỷ lệ nợ ngoại bảng VAMC của các ngân hàng niêm yết ở mức 0,2%. Các khoản nợ bị ảnh hưởng bởi bão Yagi ghi nhận khoảng 192.000 tỷ đồng, chiếm hơn 1% dư nợ toàn hệ thống. VCBS đánh giá nợ xấu đã đạt đỉnh và dự kiến đi ngang trong quý IV, được hỗ trợ bởi 3 yếu tố.

Nguồn: NHNN, NHTM, VCBS tổng hợp

Thứ nhất là yếu tố mùa vụ khi dư nợ tín dụng tăng đột biến vào tháng cuối năm chưa phát sinh nợ xấu và tỷ lệ nợ xấu mới hình thành trong quý IV thường thấp.

Thứ hai, các ngân hàng thường đẩy mạnh trích lập xóa nợ xấu trong quý IV. Và cuối cùng, Thông tư 53 hướng dẫn việc cơ cấu lại thời hạn trả nợ và Quyết định số 1510/QĐ-TTg cho phép giữ nguyên nhóm nợ, trích lập dự phòng rủi ro đối với cho khách hàng chịu thiệt hại do bão Yagi giúp giảm mức độ gia tăng nợ xấu và áp lực trích lập cho các ngân hàng. Trong khi đó, chuyên gia ước tính tỷ lệ nợ tái cơ cấu chuyển thành nợ xấu sau khi Thông tư 02 hết hiệu lực vào 31/12/2024 sẽ ở mức thấp.

Nguồn: NHNN, NHTM, VCBS tổng hợp

Tỷ lệ nợ xấu kỳ vọng giảm dần trong 2025 nhờ tỷ lệ nợ xấu tiềm tàng (nợ nhóm 2, nợ tái cơ cấu) hạ thấp dần giúp giảm áp lực chuyển nhóm nợ trong thời gian tới. Đồng thời, kỳ vọng các khoản nợ tái cơ cấu trong giai đoạn thử thách ở nhóm 2 và nhóm 3 sẽ chuyển về nhóm nợ thông thường từ quý II/2025 khi dòng tiền và hoạt động kinh doanh của khách hàng phục hồi.