Tín dụng vẫn đóng góp chính

Chuyển dịch mô hình kinh doanh của các ngân hàng thương mại theo hướng giảm bớt sự phụ thuộc vào hoạt động tín dụng và tăng thu nhập từ hoạt động dịch vụ phi tín dụng là một trong những nhiệm vụ trọng tâm được Chính phủ đề ra trong Chiến lược phát triển ngành ngân hàng tới năm 2025, định hướng năm 2030.

Mặc dù vậy, trên thực tế thu nhập từ tín dụng vẫn đang là mảng đóng góp chính trong bức tranh lợi nhuận ngành ngân hàng.

Năm nay, mặc dù tăng trưởng tín dụng không mấy khả quan khi tăng trưởng tín dụng toàn ngành chỉ đạt 6% sau 6 tháng đầu năm, nhưng xu hướng lãi suất và chi phí lãi biến động theo hướng có lợi cho các nhà băng. Theo đó, mức chênh lệch lãi ròng có xu hướng mở rộng, giúp cải thiện thu nhập lãi thuần.

Vietcombank là một ví dụ. BCTC hợp nhất quý II mới công bố cho thấy, kết thúc 6 tháng đầu năm, mảng tín dụng mang về cho ngân hàng khoản lãi tới 27.986 tỷ đồng, tỷ trọng thu nhập lãi thuần/tổng thu nhập hoạt động ngân hàng ở mức cao, tới 82,2%.

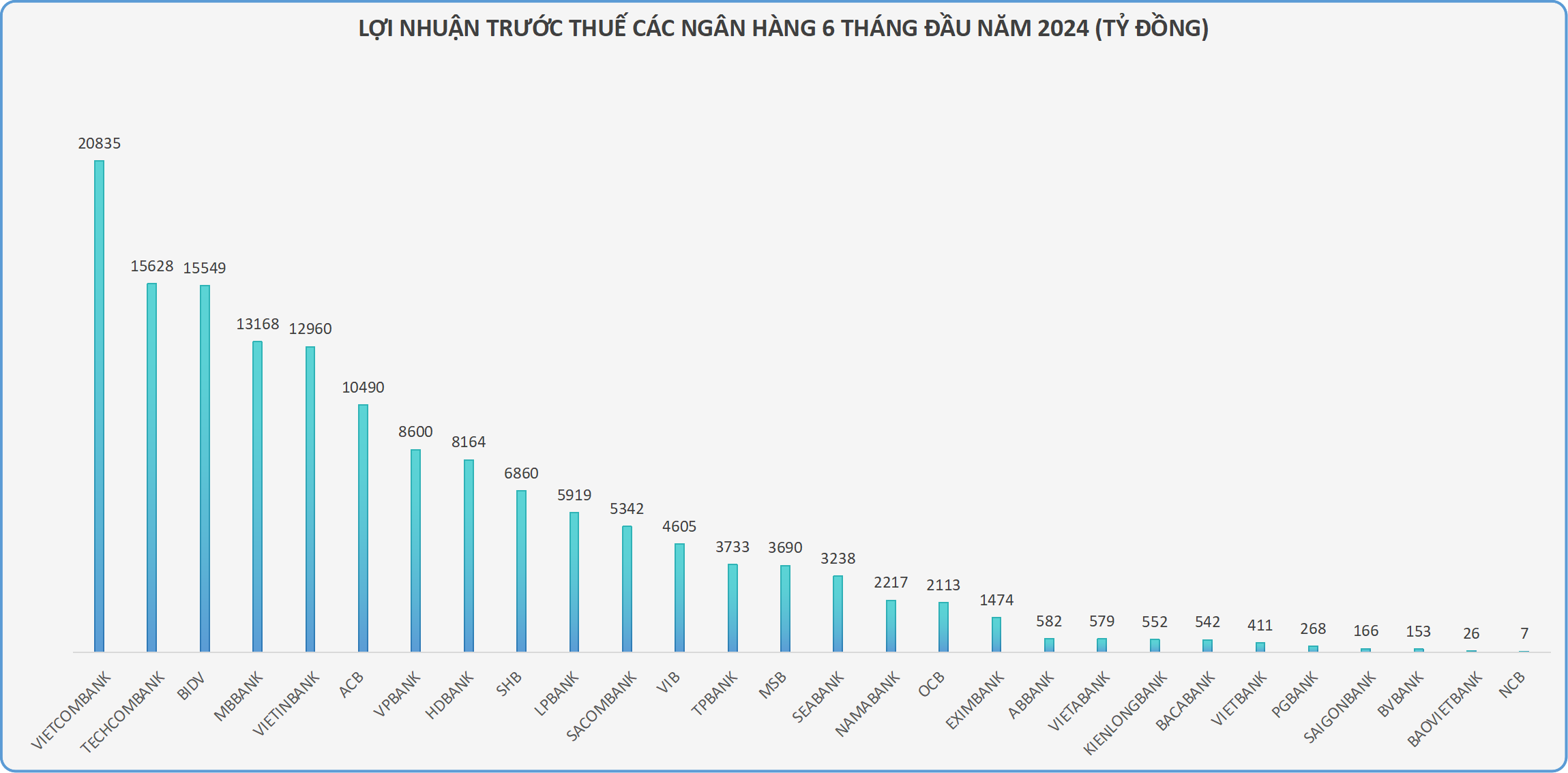

Đây cũng là nhân tố quan trọng giúp ngân hàng ghi nhận khoản lợi nhuận hợp nhất trước thuế gần 20.835 tỷ đồng, tăng 1,6% so với cùng kỳ 2023. Đây cũng là mức lợi nhuận nửa đầu năm cao kỷ lục của nhà băng này.

Techcombank đứng vị trí “á quân” về lợi nhuận với lợi nhuận trước thuế hợp nhất quý II/2024 là 7.827 tỷ đồng, tăng 38,5% so với cùng kỳ. Đây cũng là mức lợi nhuận kỷ lục theo quý của Techcombank. Lũy kế 6 tháng đầu năm, lợi nhuận trước thuế hợp nhất của Techcombank là 15.628 tỷ đồng, tăng 38,6% so với cùng kỳ.

Trong đó, riêng thu nhập lãi thuần 6 tháng đầu năm ghi nhận 18.000 tỷ đồng, tăng 40,2% so với cùng kỳ năm 2023 và chiếm 70% tổng thu nhập hoạt động ngân hàng.

Xếp thứ ba là BIDV với hầu hết hoạt động kinh doanh của ngân hàng đều tăng trưởng so với cùng kỳ. Nguồn thu chính là tín dụng tăng 10%, thu được gần 14.838 tỷ đồng thu nhập lãi thuần. Lũy kế 6 tháng đầu năm, BIDV lãi trước thuế gần 15.549 tỷ đồng, tăng 12%.

Hai ngân hàng còn lại trong Top 5 là MBBank với lợi nhuận trước thuế hợp nhất 6 tháng đầu năm 2024 đạt 13.428 tỷ đồng, tăng 5,4% so với cùng kỳ. Mặc nguồn thu chính trong 6 tháng đầu năm 2024 là thu nhập lãi thuần của MB sụt giảm 0,58% so cùng kỳ, đạt mức 19.593 tỷ đồng, nhưng vẫn chiếm 74,9% tổng thu nhập hoạt động.

Vietinbank, ghi nhận lợi nhuận trước thuế 6 tháng đầu năm đạt 12.960 tỷ đồng, tăng 3,4%. Trong đó mảng tín dụng mang về cho ngân hàng này khoản lãi 15.339 tỷ đồng trong riêng quý II, tăng 20,2% so với cùng kỳ.

Các ngân hàng còn lại nằm trong Top 10 nhà băng có lợi nhuận cao nhất 6 tháng đầu năm 2024 gồm ACB (10.490 tỷ đồng, tăng 5% so với cùng kỳ), VPBank (8.600 tỷ đồng, tăng 68% so với cùng kỳ), HDBank (8.164 tỷ đồng, tăng 48,9%), SHB (6.860 tỷ đồng, tăng 13% so với cùng kỳ), LPBank (5.919 tỷ đồng, tăng 142% so với cùng kỳ).

Trong 28 ngân hàng công bố kết quả kinh doanh, nhà băng có tốc độ tăng trưởng cao nhất là BVBank với lợi nhuận tăng 284% so cùng kỳ, đạt 69 tỷ đồng. Tiếp theo là LPBank tăng trưởng 142%, VPBank tăng trưởng 68%, SeABank tăng trưởng 61%, HDBank tăng trưởng 48,9%...

“Điểm sáng” kinh doanh ngoại hối

Bên cạnh nguồn thu từ hoạt động chính tăng khi tín dụng đi lên từ quý II/2024, các khoản thu ngoài lãi cũng trở thành động lực thúc đẩy lợi nhuận của nhiều ngân hàng, đáng chú ý là mảng kinh doanh ngoại hối đang trở thành "điểm sáng" tại nhiều nhà băng trong kỳ.

Tại các ngân hàng, hoạt động kinh doanh ngoại hối có hai nguồn thu chủ yếu là kinh doanh ngoại tệ giao ngay và công cụ tài chính phái sinh tiền tệ. Ngoài ra, một số ngân hàng còn ghi nhận lợi nhuận từ hoạt động kinh doanh vàng, nhưng không đáng kể.

Yếu tố chính tác động đến mảng này là biến động tỷ giá USD và các ngoại tệ khác trong 6 tháng đầu năm. Từ đầu năm tới nay, tỷ giá liên tục biến động mạnh, điều này khiến khoảng cách giá mua - bán USD tại các ngân hàng được doãng rộng, góp phần giúp các nhà băng tăng mạnh lợi nhuận từ kinh doanh ngoại hối, thậm chí có ngân hàng chuyển từ lỗ sang lãi trong mảng này.

Đơn cử như BIDV, hoạt động kinh doanh ngoại hối mang về cho BIDV khoản lãi thuần lên đến 1.726 tỷ đồng trong quý II/2024, gấp 2,2 lần so với cùng kỳ năm 2023. Lũy kế 6 tháng đầu năm, lãi thuần từ kinh doanh ngoại hối tại nhà băng này đạt 3.191 tỷ đồng, tăng hơn gấp đôi so với cùng kỳ năm ngoái.

SeABank cũng là một trong những ngân hàng tăng trưởng mạnh lãi thuần từ hoạt động kinh doanh ngoại hối. Cụ thể, hoạt động kinh doanh ngoại hối mang về cho SeABank khoản lãi gần 304 tỷ đồng, tăng mạnh so với cùng kỳ chỉ đạt 33 tỷ đồng.

Tại MSB, trong nửa đầu năm cũng ghi nhận lãi thuần từ hoạt động kinh doanh ngoại hối đạt mức tăng trưởng ấn tượng, gấp hơn 2 lần so với cùng kỳ 2023, mang về 976 tỷ đồng. Nhờ đó, MSB đã nâng tỷ trọng đóng góp của thu nhập ngoài lãi trên tổng thu nhập hoạt động lên trên 33,05% trong quý II, cải thiện đáng kể so với mức 24,14% hồi cuối quý I.

Techcombank là một trong những nhà băng có mảng kinh doanh ngoại hối cải thiện mãnh mẽ trong 6 tháng qua. Báo cáo tài chính của Techcombank cho thấy lãi thuần từ hoạt động kinh doanh ngoại hối trong quý II/2024 đạt hơn 411 tỷ đồng, trong khi cùng kỳ lỗ 11 tỷ đồng. Lũy kế 6 tháng đầu năm, mảng kinh doanh ngoại hối mang về cho Techcombank trên 955 tỷ đồng, trong khi cùng kỳ lỗ hơn 240 tỷ đồng.

Ngoài ra, VietABank cũng là một trong số ngân hàng có tăng trưởng đột biến lãi thuần từ kinh doanh ngoại hối trong 6 tháng với 14,5 tỷ đồng trong khi cùng kỳ năm trước chỉ đạt 1,5 tỷ đồng, gấp hơn 9 lần.

Hay như HDBank với khoản lãi thuần từ mảng này tăng 405% so với cùng kỳ năm trước đạt mức 485 tỷ đồng. ACB cũng ghi nhận khoản lãi thuần từ kinh doanh ngoại hối trong quý II/2024 tăng hơn 30% so với cùng kỳ năm 2023.