Những tuần gần đây, việc theo dõi chuyển động của Bluechips, điển hình như tại VNM, là ưu tiên hàng đầu để tìm được các tín hiệu tạo đáy của thị trường chung.

Gánh trọng trách kéo điểm, cổ phiếu trụ VNM cần thời gian nghỉ ngơi

Tuần vừa qua, VNM đã cắt đứt chuỗi 4 tuần tăng trước đó khi điều chỉnh mất 2%. So sánh với VN-Index (-4,27%), mức giảm của VNM là thấp hơn nhiều cho thấy tiền lớn dù có bán ra một phần nhưng vẫn cố gắng điều tiết để tránh tạo ra thêm hiệu ứng tiêu cực lên thị trường chung.

Chuỗi 4 tuần tăng cũng cần phải có những quãng nghỉ ngơi cho cổ phiếu sau khi đã liên tục tham gia vào hỗ trợ cho chỉ số. Nếu VNM vẫn tiếp tục tăng giá trong khi nhà đầu tư vẫn bị cuốn trong vòng xoáy bán giải chấp trên thị trường thì chỉ số sẽ có phần trở nên lệch lạc, phản ánh không đúng hiện tại.

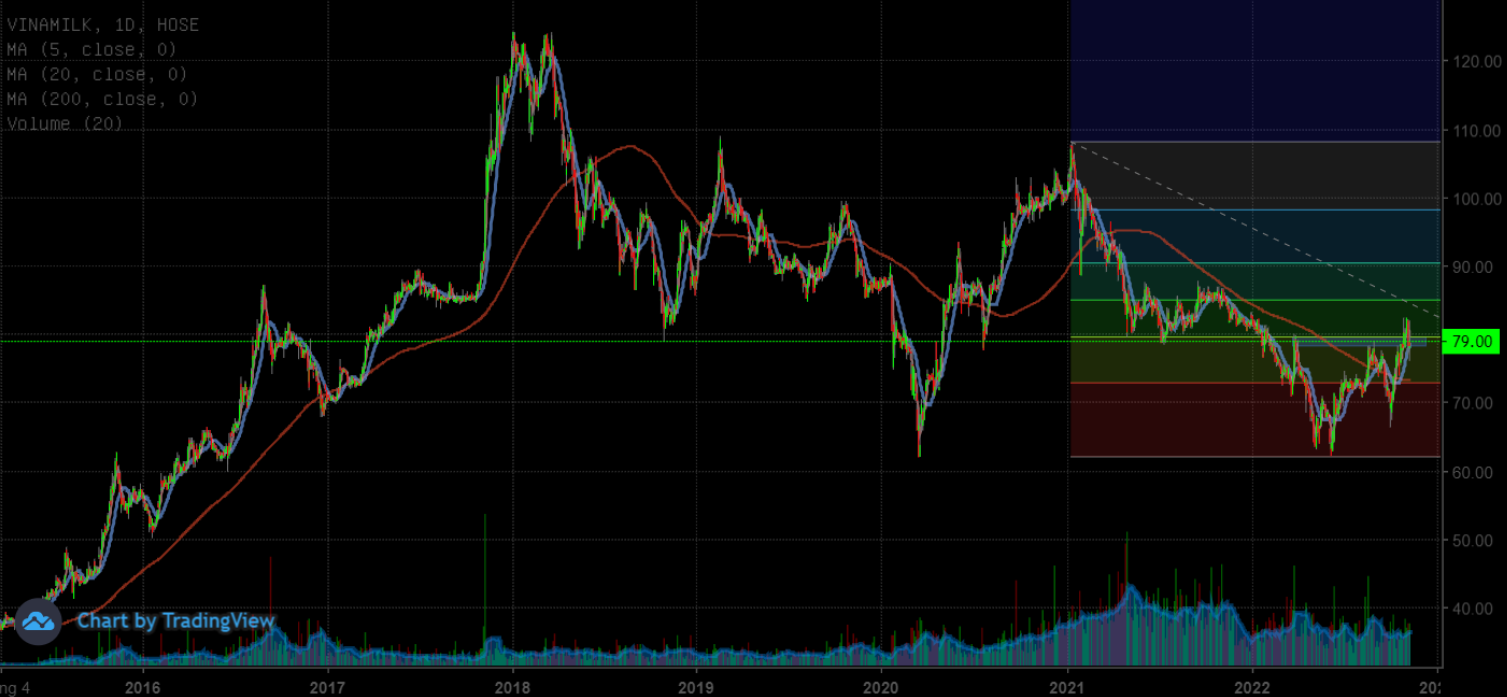

Dưới góc độ kỹ thuật, VNM hiện đã trở lại với xu hướng tăng dài hạn khi cắt qua đường MA200 kể từ cuối tháng 10/2022. Vùng kháng cự đã xuất hiện ngay ở quanh vùng giá 80.000 đồng/cổ phiếu và có thể sẽ có những động thái rung lắc và tích lũy kéo dài trong thời gian tới.

Diễn biến giá của cổ phiếu VNM.

Diễn biến giá của cổ phiếu VNM.

Cổ phiếu có mô hình đi trước VNM là SAB đã được chúng tôi đề cập ở tuần trước đã mất hơn 3 tháng tích lũy trong vùng giá trên MA200. Vì vậy, điều này cũng không thể loại trừ với mã đi sau như VNM.

Quá trình này có thể rút ngắn hơn với VNM nhưng sẽ phụ thuộc vào việc chia sẻ gánh nặng của các Bluechips khác trên thị trường như VIC, VHM, GAS, MSN... Nếu có thể "cất cánh", các vùng giá 85.000 đồng/cổ phiếu và 91.000 đồng/cổ phiếu sẽ là các mốc kháng cự mục tiêu của VNM trong thời gian tới.

Biên lợi nhuận sẽ cải thiện từ quý 4/2022

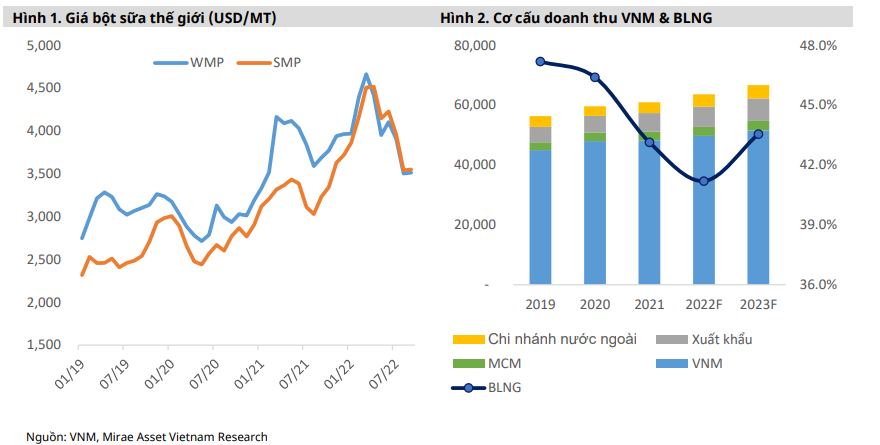

Biên lợi nhuận gộp của VNM chịu rủi ro biến động giá sữa nguyên liệu. Công ty thường đảm bảo nguyên vật liệu sản xuất trong 3-6 tháng và chốt giá mua nguyên liệu nhập khẩu trước từ 3-6 tháng. Trong tháng 3/2022, công ty đã chốt giá bột sữa đến hết tháng 8.

CTCK Mirae Asset cho rằng đây là mức cao nhất trong năm 2022 khi giá bột sữa đạt trung bình $4.281/MT (+23,6% so với cùng kỳ), gây áp lực tăng chi phí đầu vào và đẩy biên lợi nhuận gộp quý 2/2022 xuống mức thấp nhất trong vòng 5 năm.

Tuy nhiên, MAS kỳ vọng chi phí nguyên liệu đầu vào của VNM sẽ giảm đáng kể trong quý 4/2022 theo đà giảm giá nguyên liệu bột sữa trong nửa cuối năm (xuống ngang mức 2021) nhờ nguồn cung sữa thế giới phục hồi và nhu cầu nhập khẩu sữa ở Trung Quốc (quốc gia nhập khẩu sữa lớn thứ 2 thế giới) suy yếu do các chính sách phong tỏa COVID. Ngoài ra, trong 6 tháng đầu năm 2022, công ty đã thực hiện điều chỉnh tăng giá một số sản phẩm 4-10% so với mức đầu năm để cải thiện doanh thu và bảo toàn biên lợi nhuận.

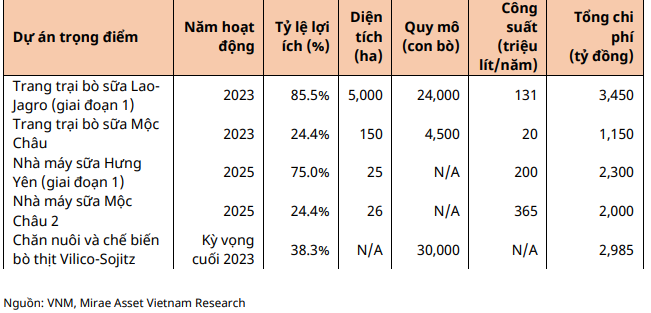

VNM và các đơn vị thành viên sở hữu 14 trang trại bò sữa với tổng đàn bò khai thác hơn 160.000 con trong năm 2021, ước tính cung cấp khoảng 391 triệu lít/năm. Trong năm 2023, dự kiến quy mô sẽ mở rộng thêm 28.500 con từ dự án trang trại Mộc Châu và Lao-Jagro, nâng khả năng tự chủ nguyên liệu đầu vào của VNM từ 28,7% lên 33,8%.

Đối với hệ thống nhà máy, công ty con Vilico (sở hữu trực tiếp 75%) tiếp tục đầu tư mở rộng công suất khi khởi công xây dựng nhà máy Hưng Yên vào cuối năm nay. Đây là một trong những dự án trọng điểm của VNM với tổng mức đầu tư là 4.600 tỷ và công suất thiết kế đạt khoảng 400 triệu lít/năm được xây dựng theo 2 giai đoạn. Dự kiến giai đoạn 1 sẽ đi vào hoạt động cuối năm 2025, đóng góp thêm khoảng 11-14% vào doanh thu 2026.

Bên cạnh đó, công ty con MCM (sở hữu gián tiếp 24,4%) cũng khởi công nhà máy Mộc Châu 2 (thuộc dự án Tổ hợp Thiên đường sữa Mộc Châu) trong năm nay, dự kiến sẽ cung cấp tối đa 183 triệu lít/năm trong giai đoạn 1 (kỳ vọng 2024) và 365 triệu lít/năm trong giai đoạn 2 (kỳ vọng cuối 2025). Với sự đóng góp của 2 nhà máy, MAS dự phóng tổng công suất nhà máy VNM tăng khoảng 30% từ 2026.

Đối với hệ thống phân phối trong nước, VNM cho biết sẽ nỗ lực đẩy mạnh mở rộng kênh truyền thống từ 250.000 điểm bán lẻ tại thời điểm cuối năm 2021. Bên cạnh đó, công ty sẽ tập trung phát triển theo xu hướng chuyển từ kênh truyền thống sang kênh hiện đại (siêu thị và cửa hàng). Cụ thể, VNM dự kiến mở thêm 120 cửa hàng chuỗi Giấc mơ sữa Việt, nâng tổng số cửa hàng lên khoảng 700 vào cuối năm 2022. Hiện kênh hiện đại đang là động lực tăng trưởng chính với mức tăng trưởng hai chữ số. Ngoài ra, VNM đang lên kế hoạch tăng trưởng mạnh kênh thương mại điện tử, mảng kinh doanh dù tỷ lệ đóng góp còn thấp nhưng tiềm năng tăng trưởng cao nhờ thay đổi xu hướng mua sắm.

Đối với hệ thống phân phối nước ngoài, VNM đã phát triển được thêm 2 thị trường mới tại châu Mỹ và châu Á, nâng tổng số thị trường xuất khẩu lũy kế lên 57 quốc gia. Nhằm mở rộng thị phần và doanh số, VNM sẽ tiếp tục M&A với các công ty sữa tại các quốc gia khác. Cụ thể, VNM đang lên kế hoạch thâm nhập thị trường sữa ở Indonesia khi hơn 80% sữa tiêu thụ ở quốc gia này vẫn phụ thuộc vào nhập khẩu.

Ngoài ra, cũng cần lưu ý tới nguồn thu nhập mới đến từ dự án bò thịt với tập đoàn Sotjitz Nhật Bản. VNM và công ty con Vilico đã ký kết biên bản ghi nhớ hợp tác với tập đoàn Sojitz Nhật Bản và UBND tỉnh Vĩnh Phúc về việc phát triển dự án về bò thịt tại Việt Nam với quy mô dự kiến lên đến 500 triệu USD.

Thời gian tới, JVL - công ty liên doanh giữa Vilico và Sojitz (Vilico góp vốn 51%) sẽ triển khai dự án chăn nuôi, chế biến và phân phối thịt bò tại tỉnh Vĩnh Phúc với tổng vốn đầu tư 2.985 tỷ đồng. Trước mắt, JVL sẽ tiến hành bán thử nghiệm sản phẩm bò thịt nhập khẩu từ Nhật Bản tại các hệ thống siêu thị lớn. Giai đoạn tiếp theo sẽ đầu tư trang trại bò thịt trên địa bàn tỉnh Vĩnh Phúc với công suất khai thác là 30.000 con/năm.

Theo ban lãnh đạo Vilico, thời gian triển khai toàn bộ dự án trên mất 3 năm và dự kiến sẽ đem về 2.000-3.000 tỷ đồng doanh thu/năm khi sản phẩm chính thức bán ra thị trường. Tuy nhiên, để tiếp tục triển khai giai đoạn 2, JVL cần tăng vốn điều lệ từ 46 tỷ đồng lên 3.031 tỷ đồng.

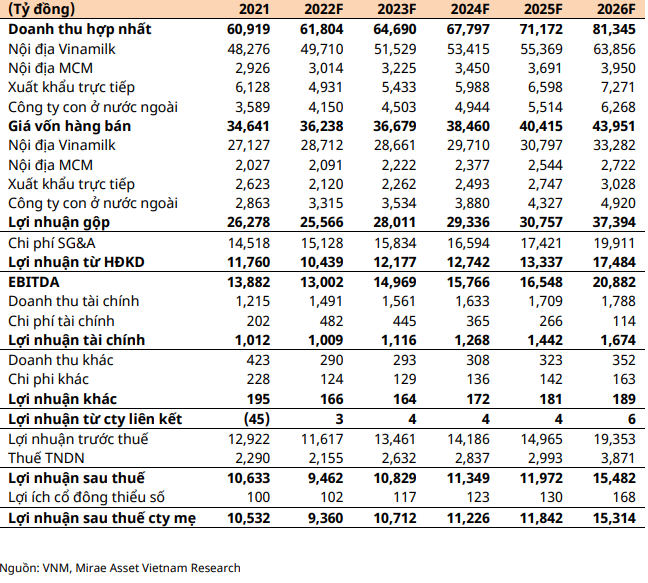

MAS dự phóng doanh thu thuần và LNST công ty mẹ 2022 của VNM lần lượt là 61,804 tỷ đồng (+1,5%) và 9.417 tỷ đồng (-10,6%). Còn năm 2023, doanh thu thuần và LNST công ty mẹ sẽ đạt lần lượt 64.690 tỷ đồng (+4,7%) và 10.712 tỷ đồng (+14,4%).