Chiều 2/11, người bạn kể với người viết, người cô ở quê nhà Vũng Tàu đang rất lo âu vì khoản vốn hơn 2 tỷ đồng đầu tư mua trái phiếu của một tập đoàn bất động sản lớn A. mà bà chủ doanh nghiệp mới bị khởi tố. Người phụ nữ này lo khoản tiền không biết khi nào mới được xử lý.

“Đấy, vụ án xảy ra mới biết trái phiếu doanh nghiệp về tận quê chào mời người mua, thông qua ngân hàng S, dưới đó ngân hàng này nổi tiếng lắm, lãi suất hấp dẫn, mấy bà cô mới nói cho biết”, người bạn nói.

Đó có lẽ cũng là tâm trạng chung của rất nhiều trái chủ đầu tư mua trái phiếu của tập đoàn A. kể trên, doanh nghiệp có tổng giá trị trái phiếu phát hành trong vài năm khoảng 25.000 tỷ đồng. Trước đó, vụ sai phạm về phát hành trái phiếu ở tập đoàn T. cũng khiến nhiều nhà đầu tư không khỏi hoang mang, lo lắng, dù rằng doanh nghiệp phát đi thông điệp sẽ xử lý tài sản để thanh toán cho nhà đầu tư…

Áp lực đáo hạn trái phiếu bao nhiêu?

Theo FiinGroup, một trong những đơn vị cung cấp thông tin tài chính và doanh nghiệp hàng đầu tại Việt Nam, dư nợ trái phiếu tính đến thời điểm cuối tháng 9/2022 đạt hơn 1,3 triệu tỷ đồng, tương đương với hơn 13% GDP năm 2021. Nếu loại bỏ các trái phiếu ngân hàng thì số dư nợ trái phiếu của các doanh nghiệp phi ngân hàng là 908,8 nghìn tỷ đồng, trong đó doanh nghiệp bất động sản đóng góp 455 nghìn tỷ đồng.

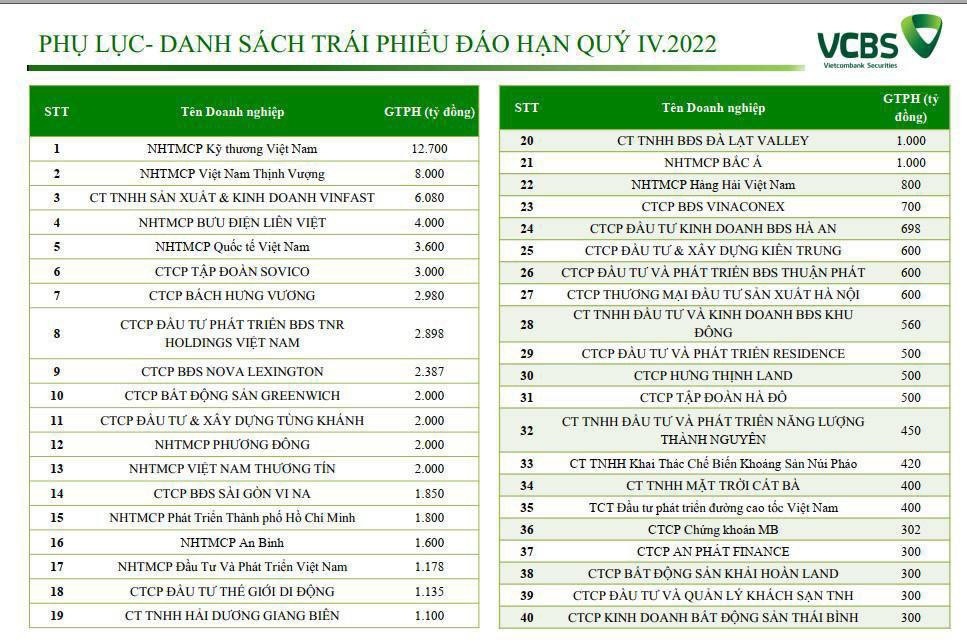

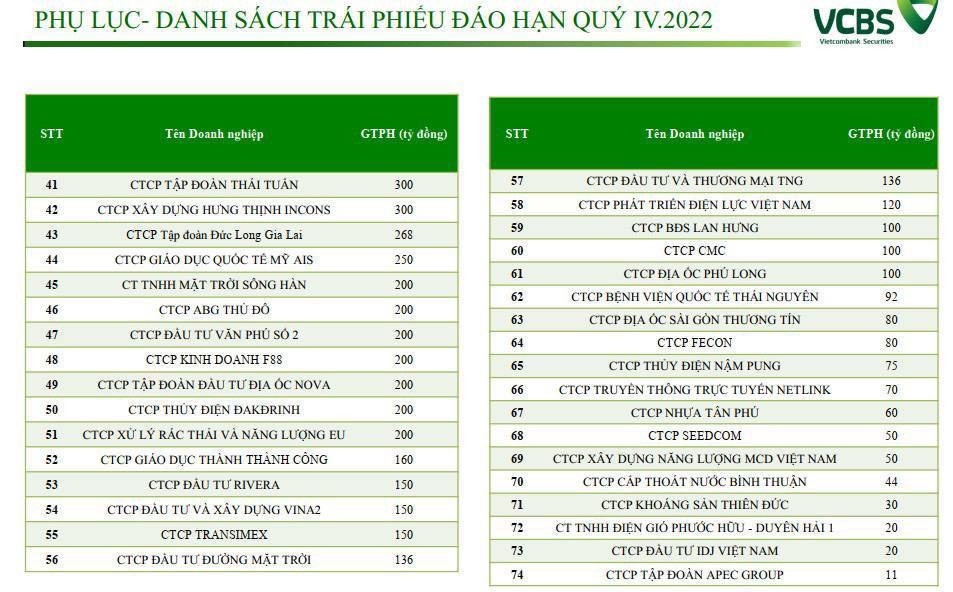

Trong một báo cáo về thị trường trái phiếu doanh nghiệp, các chuyên gia của VNDirect cho biết, tổng giá trị trái phiếu doanh nghiệp riêng lẻ đáo hạn trong quý 4/2022 đạt mức 58.840 tỷ đồng, giảm 9,1% so với quý trước nhưng tăng 87,7% so với cùng kỳ.

Trong quý 4 này, bất động sản tiếp tục là ngành có lượng trái phiếu đáo hạn lớn nhất, chiếm tỷ trọng hơn 34%, tương đương 20.071 tỷ đồng, giảm 40,3% so với quý trước nhưng tăng 65,2% so với cùng kỳ.

Tài chính – ngân hàng là nhóm ngành chiếm tỷ trọng lớn thứ hai với 32,9% tổng giá trị đáo hạn trong quý 4, tương đương 19.365 tỷ đồng, giảm 19,4% so với quý 3, tăng hơn 130 % so với cùng kỳ.

Thống kê dư nợ trái phiếu tới kỳ đáo hạn trong quý 4/2022

Thống kê dư nợ trái phiếu tới kỳ đáo hạn trong quý 4/2022

Theo Fiin, với tổng dư nợ 455 nghìn tỷ đồng trái phiếu tính đến cuối tháng 9, số dư nợ trái phiếu ngành bất động sản chỉ chiếm khoảng 4% tổng dư nợ tín dụng toàn hệ thống ngân hàng Việt Nam. Tổ chức này đánh giá chất lượng tín dụng của ngành bất động sản có sự phân hóa cao, vẫn có rất nhiều doanh nghiệp có sức khỏe tài chính tốt, đủ khả năng đáp ứng các nghĩa vụ nợ.

Thực tế, đã và đang có rất nhiều doanh nghiệp lên kế hoạch mua lại trái phiếu trước hạn. VNDirect ước tính trong tháng 9 có khoảng 142.200 tỷ đồng trái phiếu doanh nghiệp đã được mua lại.

Mới đây, LienVietPostBank ra thông báo mua lại trước hạn lô trái phiếu hơn 1.814 tỷ đồng có kỳ hạn 7 năm, được ngân hàng phát hành ra công chúng vào ngày 24/11/2020. Nguồn tiền dùng để mua lại sẽ được lấy từ nguồn thu nợ gốc/lãi của các khoản vay được tài trợ vốn từ nguồn vốn phát hành trái phiếu và nguồn vốn huy động khác, nguồn vốn tự tích lũy, lợi nhuận hoạt động kinh doanh và tiềm lực tài chính của tổ chức phát hành.

HĐQT Bất động sản An Gia cũng vừa thông qua việc mua lại trước hạn lô trái phiếu có tổng giá trị đã phát hành là 300 tỷ đồng, thời gian dự kiến trong quý 4/2022. Nguồn tiền mua lại trái phiếu từ nguồn tiền hoạt động kinh doanh của doanh nghiệp.

Ngay chiều qua 2/11, Chứng khoán Bản Việt đã công bố thông tin về việc mua lại trái phiếu trước hạn, thực hiện ngay trong tháng 11 này, tổng giá trị mua lại hơn 120 tỷ đồng. Phương thức tổ chức mua lại là thỏa thuận trực tiếp và được thanh toán bằng tiền VND…

Một giải pháp tổng thể cho trái phiếu

Ông Nguyễn Thế Minh, Giám đốc Phân tích Khối khách hàng cá nhân, CTCK Yuanta Việt Nam nêu, bản thân doanh nghiệp hoạt động dựa vào 3 dòng tiền. Một là cổ phiếu bằng phát hành tăng vốn; hai là vay từ ngân hàng và ba là phát hành trái phiếu.

“Thực tế là doanh nghiệp đang bị "què" cả ba chân. Ngân hàng thắt tín dụng, doanh nghiệp nhất là bất động sản càng làm càng khó. Trái phiếu cũng bị siết vốn đổ vào kênh này, theo Nghị định 65. Doanh nghiệp, trừ những doanh nghiệp có nguồn vay trái phiếu quốc tế may ra có thể sống vì có thể vay mới, đáo hạn… Còn doanh nghiệp phát hành trong nước thì căng. Đáo hạn vài chục triệu USD thì được chứ vài nghìn tỷ đồng thì thua. Làm sao doanh nghiệp có dòng tiền ngay lập tức được”, ông Minh nhìn nhận.

Ông Nguyễn Thanh Lâm, Giám đốc Phân tích Khối khách hàng cá nhân, Maybank Investment Bank nhận định, áp lực đáo hạn trái phiếu doanh nghiệp trong 6 tháng tới là chưa quá lớn. Một phần doanh nghiệp chủ động xử lý trong giai đoạn vừa qua.

“Trong bối tâm lý nhà đầu tư với trái phiếu khá tiêu cực. Cách xử lý của nhà nước làm cho kênh trái phiếu, bất kỳ trái phiếu doanh nghiệp tốt hay không cũng gặp khó khăn trong phát hành. Chúng ta tạo khủng hoảng niềm tin với trái phiếu”, ông Lâm chia sẻ.

Vị này tính toán, điểm rơi áp lực đáo hạn trái phiếu doanh nghiệp vào cuối 2023, sẽ là giai đoạn áp lực về nguồn tiền đáo hạn trái phiếu, nếu không phát hành mới được thì ảnh hưởng khá nặng, đặc biệt doanh nghiệp bất động sản.

“Do đó, rất cần một giải pháp khởi thông đúng nghĩa trong 3-6 tháng tới sao cho niềm tin về trái phiếu được khôi phục một phần nào đó. Cần giải pháp nào đó cho câu chuyện doanh nghiệp có thể hoặc phát hành thêm trái phiếu hoặc có giải pháp để đảm bảo yếu tố thanh khoản với dòng tiền này. Nếu thật sự đứng cứng ngắc thì câu chuyện trên 6 tháng là khá mệt với các doanh nghiệp”, chuyên gia Maybank Investment Bank đánh giá.

Có góc nhìn khác, ông Huỳnh Anh Tuấn, Tổng giám đốc CTCK Đông Á cho rằng, một số giải pháp cho rằng doanh nghiệp phát hành trái phiếu mới để đảo nợ cũ. Tuy nhiên ông Tuấn nhấn mạnh, vấn đề lớn nhất với thị trường trái phiếu hiện nay không phải là việc phát hành mới dễ hay khó, mà chính là khủng hoảng niềm tin với giới đầu tư.

“Kể từ giờ họ có đặt niềm tin để mua trái phiếu mới phát hành hay không. Trước đây là Tân Hoàng Minh và mới đây là Vạn Thịnh Phát, 2 sự kiện này xói mòn tất cả niềm tin của nhà đầu tư vào phát hành trái phiếu doanh nghiệp. Vụ việc Tân Hoàng Minh hiện vẫn chưa xử lý, chưa trả lại được tiền cho trái chủ… Có thể thấy, để những người đang gửi tiền tham gia mua trái phiếu là điều rất khó khăn”, ông Tuấn nêu quan điểm.

Về giải pháp cho thị trường trái phiếu, ông Nguyễn Thế Minh cho rằng, cần giải pháp giãn thời gian đáo hạn, thay vì cuối năm nay có thể kéo sang quý 1, 2 năm sau, khi tình hình lạm phát mọi thứ ổn định lại, ngân hàng được “bơm” lại tín dụng.

Bổ sung giải pháp khác, theo ông Huỳnh Anh Tuấn, đó là các chủ nợ hiện nay phải chuyển đổi từ chủ nợ sang chủ căn hộ. Cụ thể, nhà đầu tư sở hữu trái phiếu được chuyển đổi qua sở hữu sản phẩm của doanh nghiệp bất động sản phát hành trái phiếu với chính sách chiết khấu cho trái chủ. Đây là một trong những giải pháp đáo nợ cho trái chủ.

Ngoài ra, vị này cho rằng, Chính phủ nên có một quỹ đầu tư vào trái phiếu của doanh nghiệp để sẵn sàng hỗ trợ thị trường. Đồng thời, Chính phủ có chính sách ưu đãi cho các quỹ đầu tư trái phiếu doanh nghiệp nhằm khuyến khích cho loại hình quỹ trái phiếu phát triển.

CEO Chứng khoán Đông Á cho rằng, nếu không có bất cứ giải pháp nào, sang 2023 dòng tiền sẽ cực kỳ khó khăn, tác động tới hàng loạt thị trường bất động sản, thị trường chứng khoán, ngân hàng.

“Trường bất động sản hiện khó khăn, room cho vay không còn nhiều. Phát hành trái phiếu quy định khắt khe, cộng với niềm tin nhà đầu tư mua trái phiếu xuống thấp. Đây là những vấn đề ảnh hưởng tới tới thị trường bất động sản, chứng khoán, một phần nhỏ của hệ thống ngân hàng với những tổ chức mua trái phiếu”, ông Tuấn cho biết.

Như vậy có thể thấy, thị trường trái phiếu cần một giải pháp tổng thể, giải pháp “cứu” doanh nghiệp phát hành mắc kẹt với lượng giá trị đáo hạn, giải pháp để “kéo” niềm tin của nhà đầu tư…

.png)