Đây là nhận định, thông điệp đối với thị trường trái phiếu doanh nghiệp được Tổng giám đốc FiinGroup Nguyễn Quang Thuân đưa ra tại diễn đàn "Nhịp đập kinh tế Việt Nam" ngày 22/11.

Diễn đàn “Nhịp đập kinh tế Việt Nam: Tiếp tục phục hồi kinh tế - Các nhân tố thúc đẩy tăng trưởng” là sự kiện thường niên do Trung tâm Thông tin và Dự báo kinh tế xã hội quốc gia (NCIF - Bộ Kế hoạch và Đầu tư) phối hợp với Chương trình Phát triển Liên hiệp quốc tại Việt Nam (UNDP) vừa được tổ chức với sự tham dự của các diễn giả tới từ các tổ chức quốc tế cùng các chuyên gia trong nước.

Về mặt vĩ mô, tại sự kiện, Đại diện Quỹ Tiền tệ quốc tế (IMF) cho biết tổ chức này đã hạ dự báo tăng trưởng kinh tế của Việt Nam trong năm 2023 chỉ còn đạt 5,8%, giảm so với dự báo là 6,2% được đưa ra hồi giữa tháng 10 vừa qua.

Theo đó, nguyên nhân được đưa ra bởi cầu bên ngoài chậm lại và điều kiện tài chính thắt chặt hơn, do đó, IMF đã hạ dự báo tăng trưởng trong năm 2023 xuống 5,8%. Còn lạm phát dự kiến sẽ tăng lên trước khi dần trở lại dưới mức 4%.

Bà Ramla Khalidi, Đại diện thường trú UNDP tại Việt Nam nhìn nhận, triển vọng kinh tế Việt Nam vẫn tươi sáng nhưng rủi ro đang gia tăng. Trong đó, các lo ngại tới từ: Cuộc chiến Nga - Ukraine, suy thoái kinh tế ở Trung Quốc, lãi suất quốc tế tăng, đồng USD mạnh lên và nguy cơ suy thoái kinh tế ngày càng tăng ở châu Âu có thể ảnh hưởng đến nhu cầu đối với hàng xuất khẩu của Việt Nam và làm tăng rủi ro bất ổn kinh tế vĩ mô...

Nếu phải tăng lãi suất, nên tăng "nhẹ nhàng" và từ từ...

Trong khuôn khổ Diễn đàn, tại phiên tọa đàm ở phần 2 với sự tham dự của nhiều chuyên gia, TS. Cấn Văn Lực - Kinh tế trưởng của Ngân hàng BIDV đưa ra khuyến nghị, trước sức ép của lạm phát và tăng lãi suất, lãi suất nếu buộc phải tăng thì nên tăng từ từ. Nếu không doanh nghiệp sẽ không thể chịu nổi.

Theo ông Lực, lạm phát toàn cầu dường như đã qua giai đoạn đỉnh. Ông dẫn dự báo cho biết CPI toàn cầu năm nay bình quân khoảng 8,8%, năm 2023 ở mức 6,5 % và 2024 là 4,1%.

Về lạm phát chung và lạm phát lõi của Mỹ, theo ông Lực, hai chỉ số này cũng đã và đang tiếp tục giảm. Lạm phát chung của Mỹ tháng 6 là 9,1%, tháng 7 ở mức 8,5%, tháng 8 tăng 8,3% và hiện giảm xuống mức 7,7%.

Trong bối cảnh thế giới như hiện nay, năm tới kinh tế Việt Nam sẽ gặp nhiều khó khăn và thách thức, tăng trưởng chậm lại kèm lạm phát sẽ cao hơn. Theo kịch bản cơ sở do ông Lực cùng nhóm nghiên cứu dự báo, tăng trưởng năm 2023 sẽ ở mức khoảng 6 - 6,5%, lạm phát đạt 4 - 4,5%.

Ông Lực cho rằng Chính phủ về cơ bản đã nhận diện được những rủi ro này nên đặt mục tiêu tăng trưởng năm tới ở mức 6,5%, chấp nhận lạm phát 4,5%.

Các chuyên gia, đại diện tổ chức quốc tế tham dự phiên tọa đàm tại Diễn đàn. Ảnh Tuấn Việt

Các chuyên gia, đại diện tổ chức quốc tế tham dự phiên tọa đàm tại Diễn đàn. Ảnh Tuấn Việt

Một điểm quan trọng, nói về vấn đề lãi suất và tỷ giá, TS. Cấn Văn Lực nhìn nhận lãi suất của Việt Nam đã tăng tương đối nhanh trong khoảng hai tháng qua. Ông cho rằng, lãi suất không thể và không nên tăng nhanh, tăng quá mạnh trong thời gian tới.

Do đó, nếu buộc phải tăng thì nên chỉ tăng từ từ, nếu không doanh nghiệp sẽ không thể chịu được vì đã gặp rất nhiều khó khăn. Thêm vào đó, khi áp lực lạm phát, áp lực tỷ giá toàn cầu đã giảm dần, chúng ta không cần phải tăng lãi suất mạnh và nhanh như vậy.

Về lãi suất, vị chuyên gia cho rằng tỷ giá vẫn đang là vấn đề tương đối thách thức của Việt Nam. Đến nay, VND đã mất giá khoảng 9% và tỷ giá vẫn sẽ tiếp tục chịu áp lực trong những tháng cuối năm 2022 đến giữa năm 2023; dù mặt tích cực là áp lực này sẽ giảm dần.

“Áp lực tỷ giá sẽ dịu dần và năm tới hy vọng mức độ mất giá của VND so với USD sẽ nhẹ nhàng hơn rất nhiều so với năm nay”, Kinh tế trưởng của BIDB nêu quan điểm.

Cũng theo ông Lực, các cơ quan quản lý cần hướng vào điểm trung tính, cân bằng tốt hơn giữa bài toán lãi suất và tỷ giá. Theo đó, "chúng ta ưu tiên hơn bài toán linh hoạt tỷ giá và cố gắng không tăng lãi suất, có tăng thì mức độ nhẹ nhàng”, vị chuyên gia đề cập.

Rủi ro lớn nhất đối với thị trường trái phiếu?

Cũng tại diễn đàn, ông Nguyễn Quang Thuân, Tổng giám đốc FiinGroup đã có phần tham luận đáng chú ý, trình bày: “Đánh giá thị trường trái phiếu doanh nghiệp, rủi ro và hàm ý tăng trưởng trong ngắn hạn và trung hạn”.

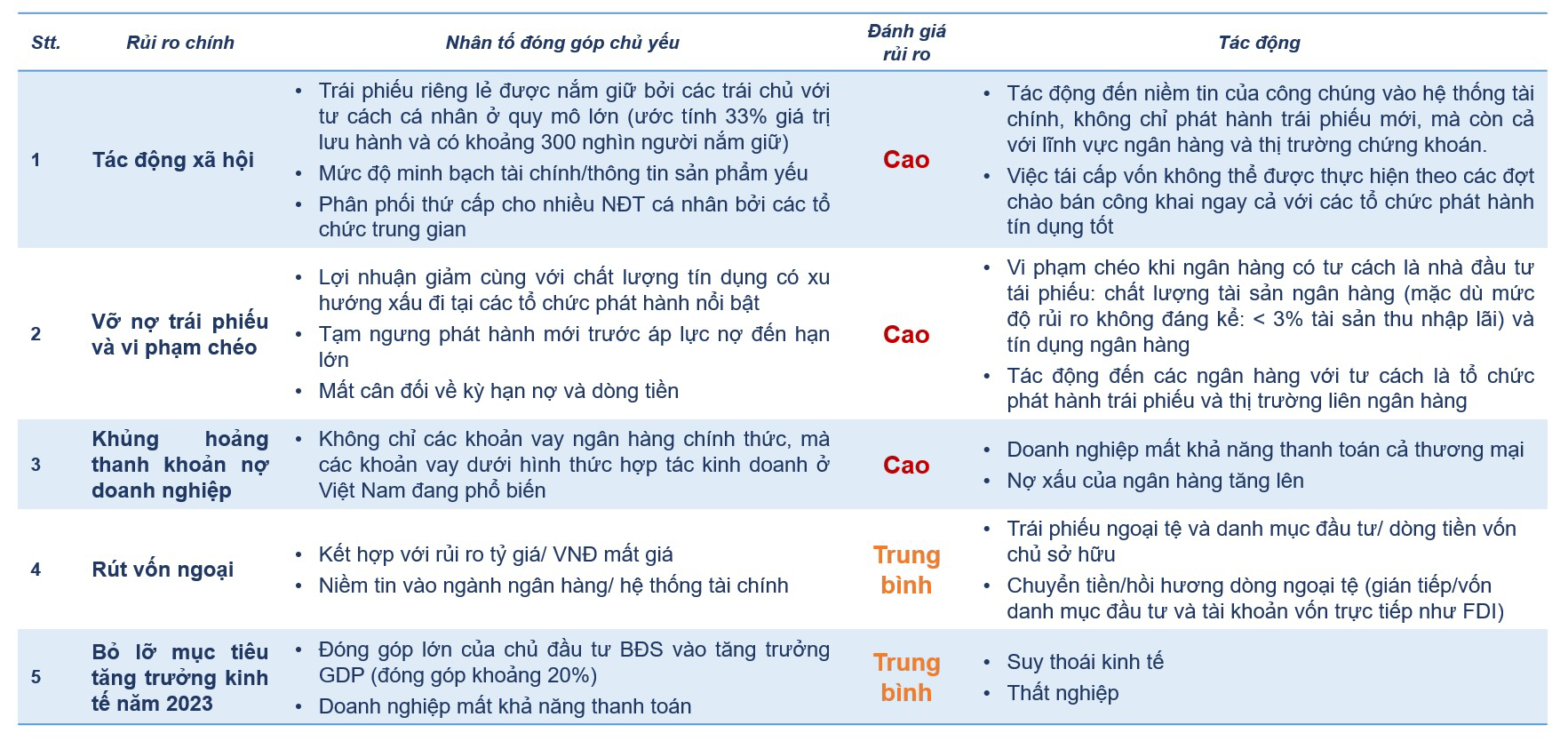

Trước hết, theo ông Thuân, những rủi ro chính về trái phiếu doanh nghiệp ở mức độ cao đối với nền kinh tế bao gồm:

Thứ nhất, tác động xã hội gia tăng - ảnh hưởng đến niềm tin của công chúng vào hệ thống tài chính, không chỉ từ phát hành trái phiếu mới, mà còn cả với lĩnh vực ngân hàng và thị trường chứng khoán. Việc tái cấp vốn không thể được thực hiện theo các đợt chào bán công khai, ngay cả với các tổ chức phát hành tín dụng tốt.

Thứ hai là lo ngại về vỡ nợ trái phiếu và vi phạm chéo; cùng với đó là nguy cơ khủng hoảng thanh khoản nợ doanh nghiệp - vi phạm chéo khi ngân hàng cũng chính là nhà đầu tư; lo ngại về chất lượng tài sản ngân hàng (mặc dù mức độ rủi ro không đáng kể, nhỏ hơn 3% tài sản thu nhập lãi). Tác động của hiệu ứng xấu đến các ngân hàng với tư cách là tổ chức phát hành trái phiếu và thị trường liên ngân hàng.

Thứ ba là khủng hoảng thanh khoản nợ doanh nghiệp khi doanh nghiệp mất khả năng thanh toán. Kéo theo đó là nợ xấu của ngân hàng bị xấu đi.

Những rủi ro chính của thị trường trái phiếu doanh nghiệp. Nguồn FiinGroup

Tổng giám đốc FiinGroup nhận định, nếu không có trái phiếu thì những khó khăn với nền kinh tế đến sớm hơn rất nhiều, chứ chưa cần phải đợi đến lúc Fed tăng lãi suất.

Ông Thuân lý giải, ba năm vừa qua, tổng lượng tiền huy động từ trái phiếu tới hơn 1,5 triệu tỷ đồng. Riêng năm 2021 đã khoảng 670.000 tỷ đồng. Nhìn lượng cung tiền tín dụng ra thị trường, năm ngoái tín dụng tăng trưởng 14-15%, cộng 3-4% từ trái phiếu, lượng cung tiền đã tăng khá tương đối.

"Điều đó là cần thiết đặc biệt trong bối cảnh dịch COVID-19, doanh nghiệp đặc biệt khó khăn về thanh khoản", ông Thuân nhìn nhận.

Tuy nhiên, tình hình thị trường hiện nay đã hoàn toàn đảo ngược khi việc phát hành đang bị gián đoạn. Ở tháng 10, chỉ có có duy nhất một đợt phát hành. Thị trường trái phiếu từng trải qua giai đoạn tăng trưởng rất mạnh (bình quân 45% trong 5 năm), sau khi suy giảm thì đến nay đã gần như "đóng băng".

Theo ông Thuân, vấn đề này tác động rất lớn đến doanh nghiệp và nền kinh tế, lây sang cả cổ phiếu, thị trường chứng khoán, lây sang cả ngân hàng, chứng chỉ quỹ...

Đề cập đến một số rủi ro tới từ thị trường trái phiếu doanh nghiệp tới nền kinh tế trong ngắn và trung hạn, ông Thuân nhận định - rủi ro lớn nhất đến từ việc trái phiếu được nắm giữ bởi các trái chủ với tư cách cá nhân ở quy mô lớn (ước tính 33% giá trị lưu hành và khoảng 300.000 người nắm giữ).

Theo đó, vấn đề này tiềm ẩn rủi ro cao bởi tác động đến niềm tin của công chúng vào hệ thống tài chính. Trong đó, không chỉ tác động tới việc phát hành trái phiếu mới mà còn cả với với lĩnh vực ngân hàng và thị trường tài chính. Chưa kể, việc tái cấp vốn lại không thể được thực hiện theo các đợt chào bán công khai, ngay cả với các tổ chức phát hành tín dụng tốt.

Ông Nguyễn Quang Thuân, Tổng giám đốc FiinGroup trình bày tham luận tại Diễn đàn. Ảnh Tuấn Việt

Ông Nguyễn Quang Thuân, Tổng giám đốc FiinGroup trình bày tham luận tại Diễn đàn. Ảnh Tuấn Việt

Một rủi ro khác được lãnh đạo FiinGroup đánh giá cũng rất đáng quan ngại là nguy cơ khủng hoảng thanh khoản từ nợ doanh nghiệp. Theo ông Thuân, hiện nay không chỉ các khoản vay chính thức tại các ngân hàng mà nhiều khoản vay ngầm, vay chéo lẫn nhau cũng đang trong tình trạng tràn lan và mất khả năng thanh khoản.

Cũng theo ông Thuân, áp lực từ nay đến cuối năm được đánh giá là tương đối thấp; tuy nhiên, áp lực sẽ lớn hơn vào hai năm sau nếu thị trường trái phiếu vẫn đóng băng - khi mà tín dụng không gỡ được, các kênh khác không có và đặc biệt trong môi trường lãi suất cao.

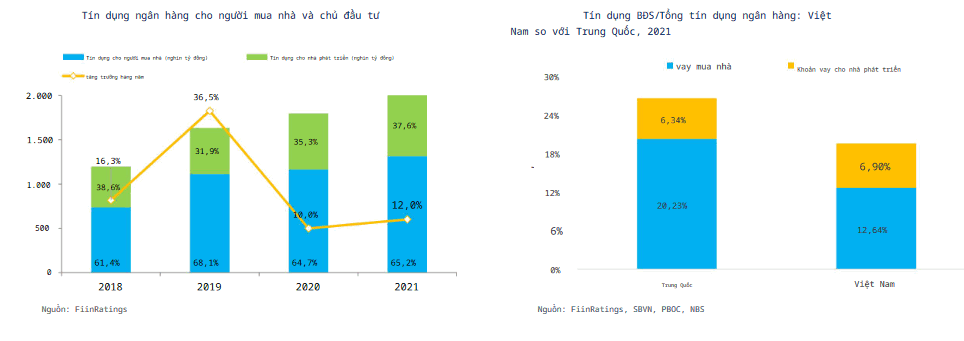

Rủi ro bất động sản chủ yếu do cho vay mua nhà. Nguồn: Báo cáo của FiinGroup

Rủi ro bất động sản chủ yếu do cho vay mua nhà. Nguồn: Báo cáo của FiinGroup

Từ các phân tích và kịch bản đưa ra, ông Nguyễn Quang Thuân nêu lên một vài gợi ý về chính sách đối với ngắn hạn, bao gồm: Rà soát đặc biệt đối với các tổ chức phát hành lớn có rủi ro đối với các trái chủ cá nhân; Chương trình tín dụng bất động sản; Thúc đẩy trái phiếu phát hành công khai...

Đồng thời, ông kiến nghị thông điệp mạnh mẽ hơn từ Chính phủ để khôi phục niềm tin của thị trường nợ; tăng cường minh bạch thông tin, ra mắt thị trường thứ cấp tập trung vào tháng 6/2023 theo yêu cầu của Nghị định 65; Mở rộng các nhà đầu tư cơ sở kết hợp cùng cung cấp thông tin và đào tạo; hay tăng cường tín dụng xanh...

Trong đó, ông Thuân lưu ý giải pháp nghiên cứu cân đối nới room tín dụng ở mức độ phù hợp. Vị chuyên gia cho rằng: "Đây không đơn thuần chỉ là câu chuyện trái phiếu, bất động sản mà là câu chuyện Việt Nam có chấp nhận nới cung tiền, tín dụng, chấp nhận lạm phát lớn hơn mức 4% hay không", ông nói.

Ngoài ra, Tổng giám đốc FiinGroup cũng nêu lên đề xuất về chương trình tín dụng bất động sản.

Ví dụ như chương trình tín dụng nhà ở dành cho người mua nhà và bất động sản dưới dạng “Kiểm soát tín dụng một chu kỳ” (Ngân hàng - Người mua nhà - Chủ đầu tư - Ngân hàng). Trong đó, theo ông Thuân, có thể thử đặt thêm hạn mức tín dụng cho các ngân hàng đủ điều kiện làm tổ chức thực hiện"...