Năm 2024, sau một thời gian im ắng, các ngân hàng quốc doanh đã trở lại mạnh mẽ với kế hoạch tăng vốn bằng chia cổ tức, nhanh chóng thu hút sự chú ý trên thị trường.

Cuối tháng 11 vừa qua, Vietcombank đã được Quốc hội phê duyệt chủ trương bổ sung hơn 20.695 tỷ đồng vốn Nhà nước. Nguồn vốn này đến từ lợi nhuận còn lại lũy kế đến hết năm 2018 và lợi nhuận năm 2021. Theo đó, Vietcombank sẽ được chia cổ tức bằng cổ phiếu tỷ lệ 49,5% để tăng vốn điều lệ thêm 27.666 tỷ đồng.

Ngoài Vietcombank, BIDV cũng vừa công bố nghị quyết phê duyệt phương án tăng vốn điều lệ thông qua phát hành cổ phiếu trả cổ tức tỷ lệ 21% (cổ đông sở hữu 100 cổ phiếu nhận 21 cổ phiếu mới). Nguồn vốn tăng thêm được trích từ lợi nhuận còn lại sau trích lập các quỹ năm 2022. Theo kế hoạch, nhà băng này sẽ phát hành hơn 1,19 tỷ cổ phiếu mới, tương đương phần vốn tăng thêm hơn 11.970 tỷ đồng. Sau giao dịch, vốn điều lệ của BIDV sẽ tăng lên mức 68.975 tỷ đồng. Thời gian thực hiện dự kiến trong tháng này hoặc quý I năm sau.

Với VietinBank, tại phiên họp ĐHĐCĐ thường niên 2024, Chủ tịch HĐQT Trần Minh Bình cho biết, VietinBank đã nhận được ý kiến của Ngân hàng Nhà nước (NHNN) và Bộ Tài chính cho phép giữ lại toàn bộ lợi nhuận năm 2022 (11.678 tỷ đồng) để tăng vốn thông qua chia cổ tức bằng cổ phiếu.

Trong khi đó, các ngân hàng tư nhân trong top đầu lẫn top sau cũng có bước tiến mới trong câu chuyện tăng vốn.

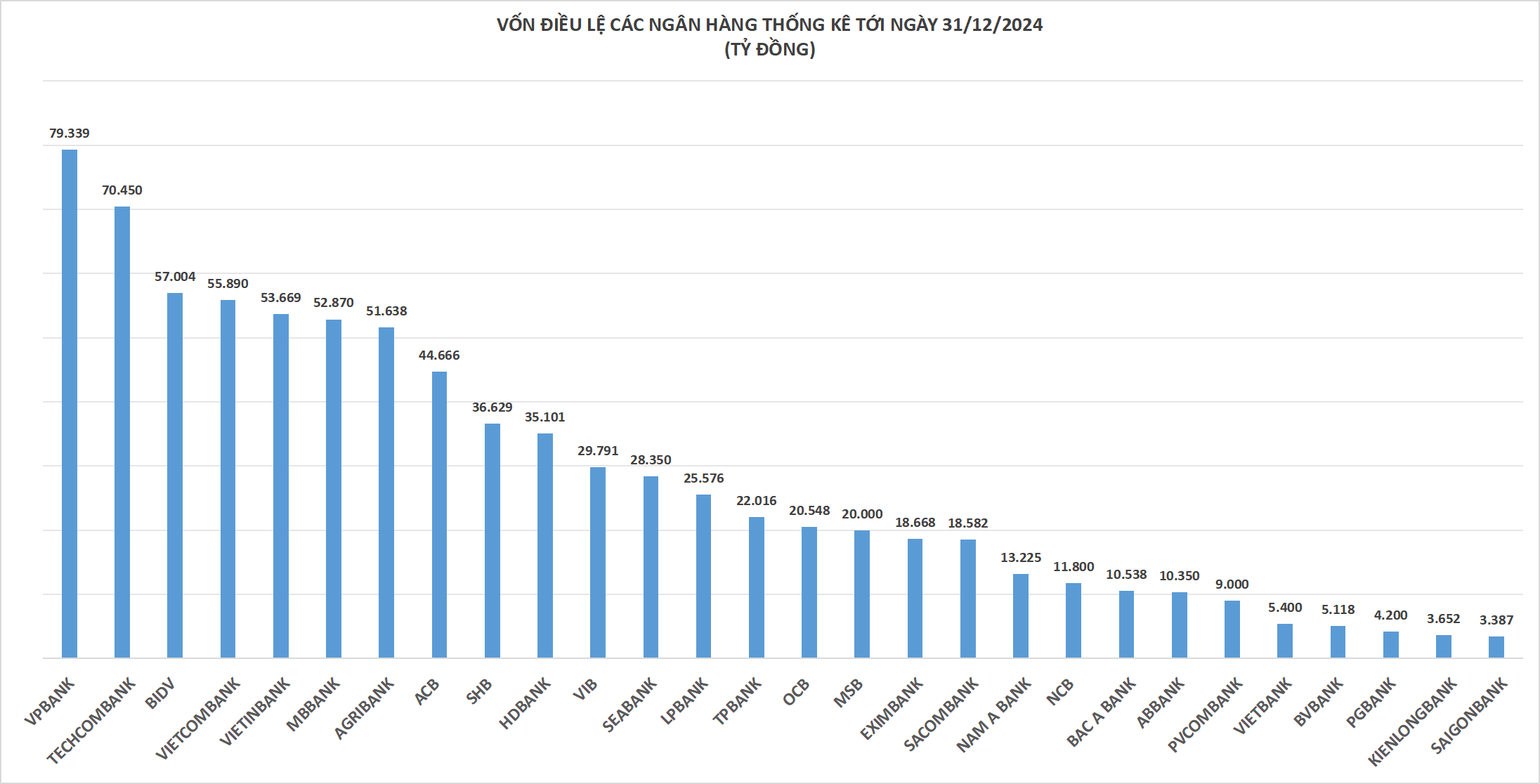

Đầu tiên phải kể đến Techcombank với thương vụ tăng vốn gấp đôi lên 70.450 tỷ đồng, đưa ngân hàng lên vị trí thứ hai chỉ sau VPBank trong danh sách ngân hàng có vốn điều lệ lớn nhất thị trường tính đến hiện tại.

Ở nhóm ngân hàng quy mô vừa, như Bac A Bank cũng vừa được NHNN cho phép tăng vốn điều lệ thêm tối đa gần 1.579 tỷ đồng, dự kiến vốn điều lệ của ngân hàng sẽ lên mức 10.538 tỷ đồng.

Trong đó, ngân hàng tăng vốn điều lệ tối đa thêm 621 tỷ đồng từ nguồn lợi nhuận luỹ kế chưa phân phối đến 31/12/2023 và tăng vốn tối đa thêm 958 tỷ đồng thông qua chào bán thêm cổ phiếu ra công chúng cho cổ đông hiện hữu theo phương án đã được thông qua trước đó.

Eximbank mới đây cũng đã công bố tăng vốn thêm 1.218 tỷ đồng, lên mức 18.688 tỷ đồng. Tương tự, SeABank tăng vốn thêm 3.393 tỷ đồng, lên mức 28.350 tỷ đồng. Hình thức tăng vốn đều là phát hành cổ phiếu để trả cổ tức.

HDBank vừa thay đổi tổng số lượng cổ phiếu lên 3,51 tỷ cổ phiếu, sau đợt phát hành trả cổ tức năm 2023, tỷ lệ 20%. Theo đó, HDBank đã phát hành thêm gần 583 triệu cổ phiếu, tương ứng với 5.825 tỷ đồng vốn điều lệ. Sau thay đổi trên, tổng vốn điều lệ của HDBank tăng từ 29.276 tỷ đồng lên hơn 35.101 tỷ đồng.

Đáng chú ý là các ngân hàng quy mô nhỏ cũng gia nhập cuộc đua tăng vốn, như ngân hàng NCB đã thông báo kết quả đợt chào bán cổ phiếu riêng lẻ để tăng vốn điều lệ. Theo đó, trong đợt phát hành kết thúc cuối tháng 11, ngân hàng thu về 6.178 tỷ đồng, chính thức tăng vốn điều lệ lên gần 11.800 tỷ đồng.

Với việc các nhà băng cùng triển khai kế hoạch tăng vốn điều lệ trong năm nay và đầu năm sau, bảng xếp hạng vốn điều lệ ngành ngân hàng dự báo cũng sẽ có nhiều thay đổi.

Theo đó, sau khi hoàn tất, vốn điều lệ của Vietcombank sẽ đạt 83.557 tỷ đồng, vươn lên vị trí số 1 trong hệ thống ngân hàng, vượt xa 2 ngân hàng tư nhân đang dẫn đầu là VPBank (79.339 tỷ đồng) và Techcombank (70.450 tỷ đồng).

Xếp ở vị trí thứ 3 dự kiến là BIDV với vốn điều lệ hơn 70.600 tỷ đồng sau khi thực hiện thành công hai phương án phát hành tăng vốn gồm chia cổ tức bằng cổ phiếu và phát hành riêng lẻ. Đứng vị trí thứ 4 dự kiến là Techcombank với vốn điều lệ 70.450 tỷ đồng nhờ đợt tăng vốn vào nửa đầu năm nay. VietinBank sẽ tạm đứng vị trí thứ 5 với số vốn điều lệ 53.700 tỷ đồng.

Tăng mạnh nguồn vốn qua kênh trái phiếu

Bên cạnh việc tăng vốn thì các nhà băng cũng đẩy mạnh phát hành trái phiếu kỳ hạn dài để đáp ứng nhu cầu vốn cấp 2.

Theo Công ty chứng khoán Ngân hàng Quân đội (MBS), trong 11 tháng năm 2024, nhóm ngân hàng phát hành trái phiếu có giá trị cao nhất trên thị trường với khoảng 288,3 ngàn tỷ đồng, tăng 130% so với cùng kỳ năm ngoái, chiếm tỷ trọng 72% tổng lượng trái phiếu doanh nghiệp phát hành trên thị trường.

Các ngân hàng phát hành trái phiếu có giá trị lớn trong năm 2024 có thể kể đến như: ACB (36.100 tỷ đồng), HDBank (30.900 tỷ đồng), Techcombank (26.900 tỷ đồng)… Lãi suất bình quân là 5,6%, kỳ hạn bình quân 5,1 năm.

Trong báo cáo mới đây, FinnRatings - Đơn vị Xếp hạng tín nhiệm hàng đầu Việt Nam nhận định, trái phiếu ngân hàng có một năm 2024 bận rộn hơn các năm trước. Để đáp ứng tăng trưởng tín dụng, các ngân hàng có kế hoạch tăng vốn cổ phần hoặc vốn nợ, trong đó có trái phiếu doanh nghiệp.

Hiện mặt bằng lãi suất huy động và cho vay ổn định ở mức thấp, hỗ trợ cho ngân hàng thu hút vốn qua kênh phát hành trái phiếu để bổ sung vốn cấp 2, qua đó đáp ứng các điều kiện về an toàn vốn khi quy mô tổng tài sản của các ngân hàng liên tục tăng lên.

Mặt khác, theo quy định, trái phiếu tăng vốn cấp 2 đang lưu hành được tính vào vốn tự có sẽ bị khấu trừ khoảng 20% mỗi năm trong 5 năm cuối của kỳ hạn trái phiếu. Do đó, các ngân hàng cần phát hành trái phiếu tăng vốn cấp 2 mới để thay thế các trái phiếu bị khấu trừ và tăng mức an toàn vốn.

Bên cạnh việc bổ sung vốn cấp 2, trái phiếu là kênh huy động dài hạn, giúp các nhà băng đảm bảo cấu trúc vốn theo quy định. Bởi từ cuối năm ngoái, các ngân hàng chỉ được sử dụng tối đa 30% nguồn vốn ngắn hạn cho vay trung dài hạn thay vì 34% như trước. Đồng thời, tỷ lệ cho vay trên tổng vốn huy động cũng được yêu cầu giảm xuống dưới 85%.

Thêm nữa, việc các ngân hàng thương mại đang tiến tới áp dụng các tiêu chuẩn quốc tế như Basell II và III thế hệ mới đòi hỏi cần phải củng cố nguồn vốn an toàn trong thời gian tới.

VIS Rating dự báo, ngành ngân hàng sẽ phát hành hơn 283.000 tỷ đồng trái phiếu tăng vốn cấp 2 trong ba năm tới. Trong đó, khoảng 55% trái phiếu tăng vốn cấp 2 mới sẽ được phát hành bởi các ngân hàng quốc doanh.

Ngoài ra, trái phiếu phát hành với nhiều kỳ hạn khác nhau, giúp ngân hàng quản lý dòng tiền và rủi ro lãi suất hiệu quả hơn. Kênh này giúp đa dạng hóa nguồn vốn, tránh phụ thuộc vào huy động từ dân cư và các tổ chức kinh tế.