Theo đánh giá từ SSI Research, tin xấu thực tế có thể trở thành cơ hội tốt dù không thể tránh khỏi ảnh hưởng tiêu cực trong ngắn hạn. Cũng theo thống kê, tỷ suất sinh lời trung bình sau 12 tháng các lần giảm sâu của thị trường là 16%.

Chứng khoán SSI vừa có những đánh giá cập nhật về triển vọng thị trường sau những phiên giảm sâu lịch sử. Theo đó, tin xấu thực tế có thể trở thành cơ hội tốt dù không thể tránh khỏi ảnh hưởng tiêu cực trong ngắn hạn.

Những lợi ích dài hạn cho Việt Nam sẽ đến từ mô hình tăng trưởng kinh tế cân bằng do ảnh hưởng từ cuộc chiến thương mại và đây vẫn là kịch bản cơ sở. Trong ngắn hạn, Chính phủ vẫn giữ mục tiêu tăng trưởng kinh tế 8% cho năm 2025 và 2 con số cho các năm tiếp theo. Chính sách tài khóa (kích cầu, đầu tư công) vẫn là điểm nhấn của năm 2025, đặc biệt trong bối cảnh tỷ lệ nợ công của Việt Nam vẫn đang ở mức rất thấp so với thế giới và thu ngân sách tăng cao.

Cùng với đó, chính sách tiền tệ được nới lỏng thêm do áp lực lên tỷ giá khó kéo dài lâu khi “chủ nghĩa ngoại lệ Mỹ” đang dần bị thay thế bởi rủi ro suy thoái. Tuy nhiên, trong ngắn hạn việc tỷ giá chịu áp lực cũng có thể ảnh hưởng đến sự linh hoạt của chính sách tiền tệ.

Trong dài hạn, việc có cơ hội nhanh chóng tiến tới có một hiệp định Thương mại tự do để làm cơ sở cân bằng hơn cán cân Thương mại giữa hai nước, cũng như bảo vệ quyền lợi của các nhà đầu tư, sẽ là một bước tiến lớn của Việt Nam trong câu chuyện trở thành quốc gia kết nối.

Đây cũng là cơ hội để tái cấu trúc lại nền kinh tế theo hướng đa dạng hơn thị trường xuất khẩu, cũng như tập trung hơn vào thị trường nội địa với các động lực tăng trưởng từ bên trong để nâng cao sức chống chịu của nền kinh tế.

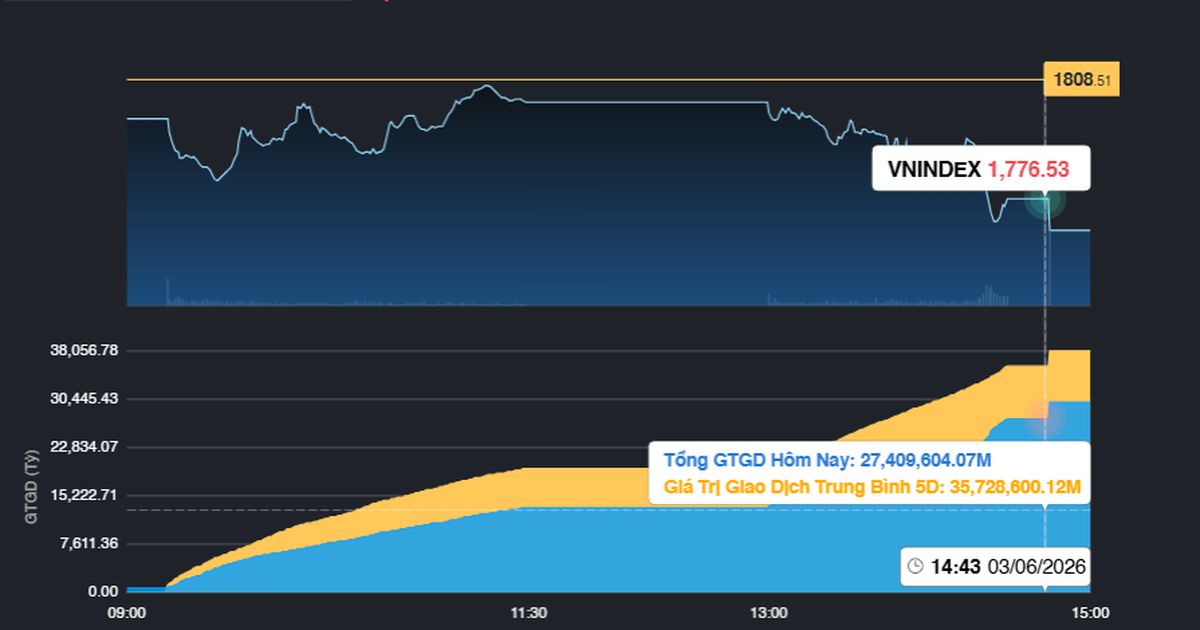

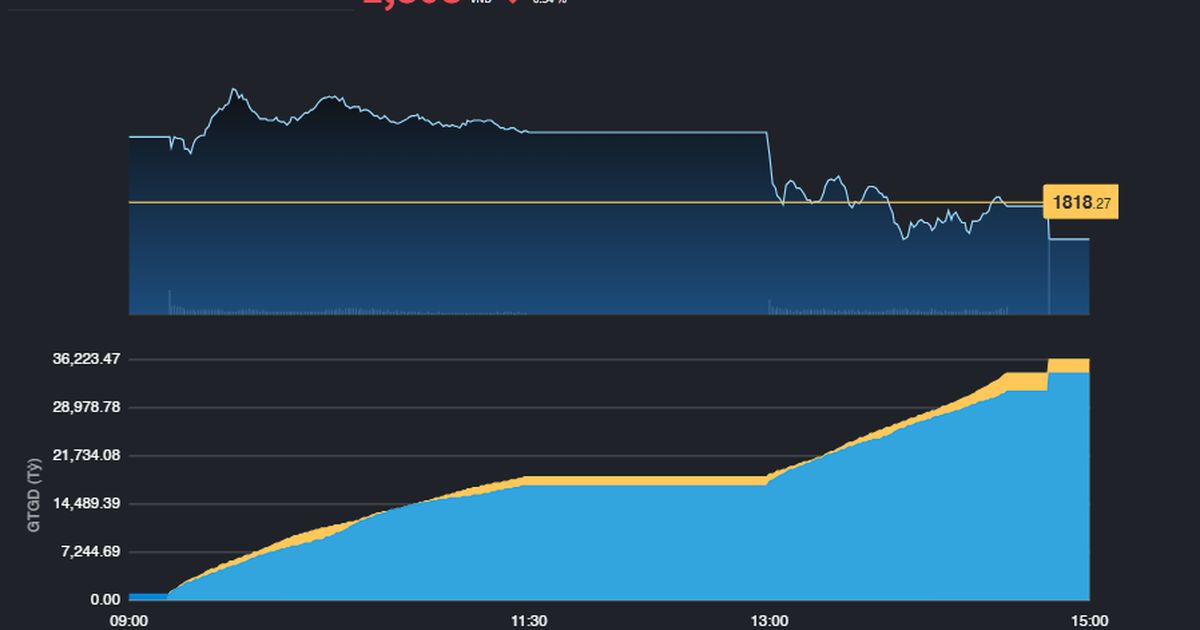

Hiện thị trường đang giao dịch ở mức P/E hỗn hợp (trung bình của P/E 4 quý gần nhất và P/E ước tính 1 năm) là 11,6 lần, thấp hơn 25% so với mức trung bình từ năm 2016 đến nay là 15,5 lần.

So với các đợt điều chỉnh trước đây, P/E hỗn hợp hiện tại chỉ cao hơn mức thấp được ghi nhận trong đợt COVID-19 tháng 3/2020 và khi bị ảnh hưởng rủi ro trên thị trường trái phiếu doanh nghiệp vào cuối năm 2022.

Định giá TTCK Việt Nam hiện nay thấp hơn so với giai đoạn chiến tranh thương mại Mỹ - Trung giai đoạn 2018-2019.

Trong khi đó, câu chuyện tăng trưởng nội địa của Việt Nam vẫn mạnh mẽ, được hỗ trợ bởi các yếu tố cụ thể, bao gồm nâng hạng TTCK và kết quả từ việc sắp xếp tổ chức bộ máy của hệ thống chính trị, sáp nhập đơn vị hành chính cấp tỉnh và phát triển kinh tế tư nhân.

Thông tin tiêu cực có thể lại là cơ hội tốt đối với các nhà đầu tư, đặc biệt là cơ hội ở các ngành phòng thủ như hàng tiêu dùng thiết yếu, năng lượng/điện, công nghệ thông tin và các ngành liên quan đến cơ sở hạ tầng trong nước như vật liệu xây dựng.

Theo thống kê của SSI Research, trong 10 năm qua, VN-Index đã điều chỉnh hơn 4% trong 24 lần. Mặc dù thị trường có thể còn động lực điều chỉnh trong ngắn hạn, tỷ lệ thị trường hồi phục sau giai đoạn 1-3 tháng và 12 tháng tương đối cao ở mức 70% và 75%, với tỷ suất sinh lời trung bình sau 12 tháng là 16%.

SSI cũng lưu ý về triển vọng nâng hạng khi Thông tư 68/2024 có hiệu lực từ ngày 2/11/2024 cho phép nhà đầu tư tổ chức nước ngoài có thể mua cổ phiếu mà không cần có đủ tiền trước (Non Pre-funding solution – NPS).

Đây là một bước tiến quan trọng để TTCK Việt Nam đáp ứng các yêu cầu nâng hạng lên thị trường mới nổi của FTSE Russell.

FTSE Russell đang có góc nhìn khả quan về việc triển khai NPS. Tuy nhiên, vẫn còn một số vướng mắc trong quá trình thực hiện (việc mở tài khoản, hệ thống giao dịch và xử lý các giao dịch thất bại). Việc xử lý các giao dịch thất bại là yếu tố quan trọng FTSE Russell đang xem xét để quyết định nâng hạng cho Việt Nam.

Cùng với đó, các cơ quan quản lý vẫn đang nỗ lực đạt mục tiêu nâng hạng lên thị trường mới nổi. Kế hoạch triển khai hệ thống giao dịch KRX vào ngày 5/5 sẽ cải thiện năng lực thực thi và cung cấp các sản phẩm mới. Sửa đổi Luật Chứng khoán gần đây đã tạo tiền đề pháp lý cho mô hình đối tác bù trừ trung tâm (CCP) cho hoạt động bù trừ thanh toán giao dịch chứng khoán.

Ngoài ra, dự thảo sửa đổi Nghị định 155/2020/NĐ-CP nhằm đơn giản hóa thủ tục mở tài khoản giao dịch cho nhà đầu tư nước ngoài và rút ngắn thời gian giữa IPO và niêm yết cũng là những chuyển biến tích cực trong quá trình nâng hạng. SSIResearch kỳ vọng khả năng Việt Nam được đưa vào danh sách nâng hạng trong kỳ đánh giá tháng 9/2025.