Phản ứng với thông tin Việt Nam có thể chịu mức thuế đối ứng 46% của Tổng thống Mỹ Donald Trump, thị trường chứng khoán giảm mạnh kể từ phiên giao dịch ngày 3/4. Đà giảm chưa có dấu hiệu dừng lại khi VN-Index đã giảm về 1.143 điểm, giảm 5,6%, tương đương 68 điểm sau phiên sáng ngày 8/4, với nhiều cổ phiếu lớn giảm sàn trắng bên mua.

Báo cáo mới cập nhật của Chứng khoán MBS cho biết, thị trường sẽ khó có nhịp phục hồi nhanh chóng. Ngoài dư âm của thuế đối ứng, một số yếu tố rủi ro có thể tác động đến thị trường trong ngắn hạn.

Ở bối cảnh thế giới, thị trường chứng khoán (TTCK) Mỹ đang bước vào giai đoạn điều chỉnh khi đà bán tháo các cổ phiếu công nghệ vẫn chưa chấm dứt. Với tác động kém tích cực từ chính sách thuế quan, TTCK Mỹ vẫn được dự báo sẽ duy trì xu hướng giảm trong 2 tháng tới. Về yếu tố mùa vụ, tháng 4 – tháng 5 cũng đồng thời là thời điểm “vùng trống thông tin”, không có thông tin tích cực hỗ trợ, vì vậy diễn biến thị trường thế giới sẽ tác động đến chỉ số VN-Index lớn hơn.

Ở bối cảnh trong nước, tỷ giá vẫn là rủi ro lớn nhất, gây áp lực lên thị trường trong suốt nửa đầu năm. Sau thông tin thuế đối ứng, tỷ giá USD/VND liên ngân hàng bật tăng lên mức gần 25.800 VND/USD (tăng +1,3% so với đầu năm, tỷ giá tự do cũng áp sát ngưỡng 26.000 VND/USD, cao nhất từ đầu năm đến nay.

Với quan điểm thuế suất cuối cùng được áp dụng cho Việt Nam khó về mức thấp như kỳ vọng, MBS hạ dự báo tăng trưởng lợi nhuận của các doanh nghiệp niêm yết đạt từ mức 18% - 19% xuống còn 16% - 16,5% cho giai đoạn 2025 – 2026.

Đồng thời, hạ định giá của thị trường xuống mức 12,5 lần PE forward từ mức 13 lần PE forward trước đây, nhằm phản ánh các rủi ro về sự chuyển dịch của dòng vốn nước ngoài.

MBS cũng hạ dự báo mục tiêu VN-Index xuống mức 1.350 – 1.380 điểm trong năm 2025, từ mức 1.400 – 1.420 điểm trước đây. “Nền tảng kinh tế vĩ mô vững chắc, chính sách hỗ trợ tích cực, các nút thắt pháp lý được tháo gỡ, môi trường lãi suất thấp kết hợp với tăng trưởng lợi nhuận hoạt động của các doanh nghiệp niêm yết trên nền thấp của cùng kỳ năm ngoái vẫn là các yếu tố đảm bảo cho sự tăng trưởng của chỉ số VN-Index trong năm 2025. Bên cạnh đó, Việt Nam đang tiến gần hơn đến cơ hội được tham gia vào nhóm các TTCK mới nổi của FTSE trong năm 2025 cũng như MSCI trong năm 2026”, báo cáo của MBS nêu.

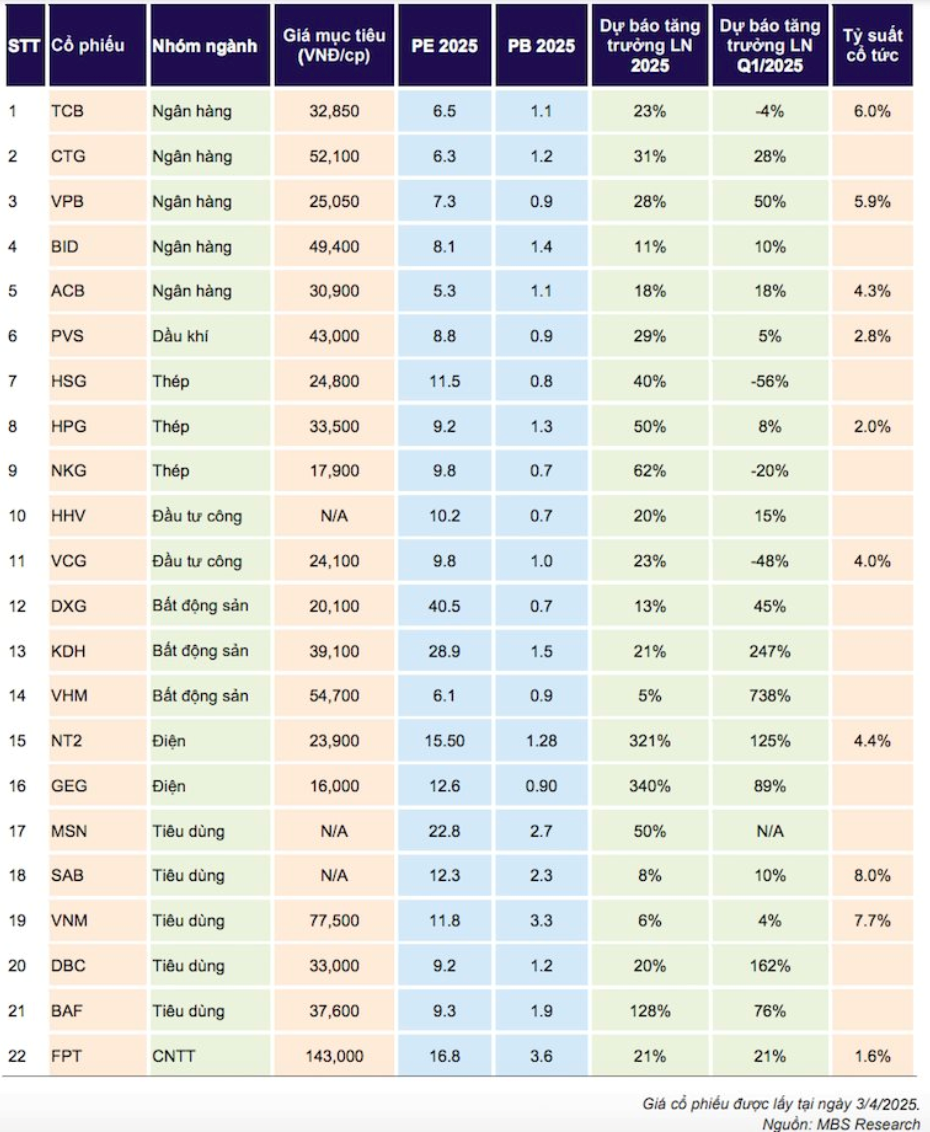

Chuyên gia MBS cho biết, thị trường điều chỉnh là cơ hội để tích lũy các cổ phiếu đầu ngành, ít chịu tác động trực tiếp từ chính sách thuế đối ứng với mức định giá hấp dẫn. Các nhóm ngành được MBS chỉ ra như bất động sản dân cư, ngân hàng, điện, thép, xây dựng hạ tầng, dầu khí thượng nguồn sẽ ít chịu tác động trực tiếp từ chính sách thuế đối ứng.

Bên cạnh đó, đợt bán tháo vừa qua đã đưa định giá một số cổ phiếu đầu ngành công nghệ (FPT), thực phẩm tiêu dùng (VNM) xuống vùng định giá hấp dẫn để tích lũy.

Cụ thể, Bất động sản dân cư sẽ duy trì đà bàn giao và ghi nhận ở các dự án, lợi nhuận tăng mạnh từ nền thấp năm ngoái. Trong quý I/2025, lợi nhuận của các doanh nghiệp bất động sản dự kiến đều có sự cải thiện so với cùng kỳ nhờ hoạt động bàn giao sản phẩm tốt hơn. Theo MBS, bất động sản phía Nam dự kiến bàn giao phần còn lại của một số dự án cao tầng (Privia - KDH, Akari - NLG) hay số ít sản phẩm bất động sản liền thổ (Gem Sky World - DXG) giúp kết quả chỉ cải thiện từ mức nền thấp, thậm chí âm (NLG) của năm ngoái; VHM lại được kỳ vọng tìm kiếm động lực tăng trưởng lợi nhuận đột biến trên nền cũ phần lớn nhờ ghi nhận bàn giao một số dự án khu vực phía Bắc như Royal Island, Ocean Park 2&3 hay Golden Avenue.

Ngoài ra, tại nhóm ngân hàng, mục tiêu tăng trưởng tín dụng cao là đầu kéo tăng trưởng. Lợi nhuận sau thuế các ngân hàng theo dõi được dự báo tăng khoảng 15% trong quý I/2025 nhờ tăng trưởng tín dụng toàn ngành khả quan hơn cùng kỳ, tính đến ngày 25/3/2025, tín dụng toàn hệ thống đã tăng 2,5% so với đầu năm (cùng kỳ 0,26%).

Tại nhóm công nghệ, MBS cho biết kinh tế số vẫn là một trong những động lực tăng trưởng chính của Việt Nam, với đại diện là FPT. Định giá hấp dẫn là cơ hội để tích lũy FPT không chịu ảnh hưởng từ sắc thuế mới của Mỹ, bên cạnh đó, triển vọng các thị trường xuất khẩu phần mềm chính vẫn khả quan với xu hướng chuyển đổi số rộng rãi, tiêu biểu như thị trường Nhật Bản, châu Á - Thái Bình Dương, châu Âu. MBS dự báo lợi nhuận ròng FPT sẽ tăng 21% trong năm 2025, P/E forward 2025 hiện ở mức 15,9 lần, là mức hấp dẫn để đầu tư.

Với nhóm dầu khí thượng nguồn, các doanh nghiệp dầu khí thượng nguồn sẽ ít chịu tác động bởi thuế đối ứng, trong khi lợi nhuận vẫn được đảm bảo bởi khối lượng backlog hiện tại. Điển hình như PVS, sẽ không chịu ảnh hưởng từ thuế quan của Mỹ, đồng thời ghi nhận tăng trưởng lợi nhuận tích cực và vững chắc trong giai đoạn 2025-2026 nhờ công việc đến từ đại dự án Lô B - Ô Môn, các dự án dầu khí trong nước và một số dự án điện gió ngoài khơi.

Mặt khác, nhóm xây dựng hạ tầng với kỳ vọng giải ngân đầu tư công dự kiến tăng trưởng 14% với mục tiêu trở thành trụ cột thúc đẩy GDP năm 2025.