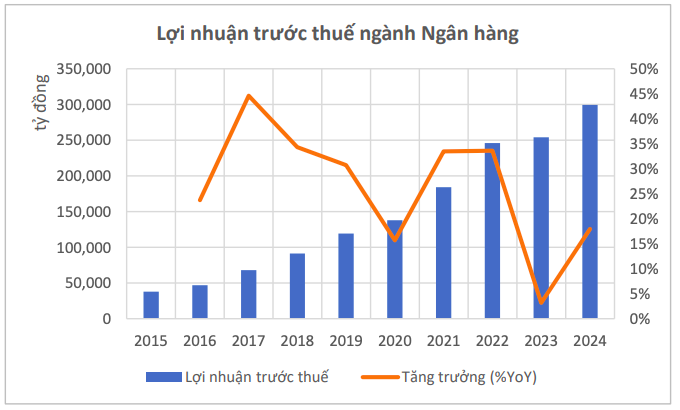

Năm 2024 đánh dấu sự phục hồi ấn tượng của ngành ngân hàng. Trong báo cáo cập nhật ngành ngân hàng mới công bố, Công ty Chứng khoán Quốc tế (VIS) cho biết, tổng lợi nhuận trước thuế của 27 mã ngân hàng niêm yết năm qua đạt gần 300.000 tỷ đồng, mức cao nhất trong lịch sử. Lợi nhuận tăng trưởng 18% so với nền thấp của năm trước, đưa ngành Ngân hàng trở lại mức tăng trưởng hai con số sau một năm 2023 đầy khó khăn với tăng trưởng chỉ ở mức 3% - mức thấp nhất trong gần một thập kỷ.

Nguồn: VIS

Theo VIS, động lực chính thúc đẩy lợi nhuận phục hồi đến từ sự cải thiện đồng thời của cả thu nhập lãi thuần và các nguồn thu nhập phi tín dụng, trong khi chi phí dự phòng rủi ro tăng chậm. Tuy nhiên, dù đạt được kết quả ấn tượng, mức tăng trưởng lợi nhuận trước thuế năm 2024 vẫn thấp hơn so với giai đoạn 2015- 2022, khi ngành ngân hàng duy trì đà tăng trưởng trung bình 30-35%/năm.

Vietcombank (VCB) tiếp tục khẳng định vị thế dẫn đầu ngành ngân hàng khi duy trì vị trí số 1 về lợi nhuận, dù chỉ ghi nhận mức tăng trưởng nhẹ 2% so với năm trước. Trong khi đó, các ngân hàng tầm trung và quy mô nhỏ hơn đang cho thấy tiềm năng tăng trưởng ấn tượng, với nhiều thành viên ghi nhận mức tăng trưởng hai con số như VPBank (+85% so với năm trước), LPBank (+73% so với năm trước)…

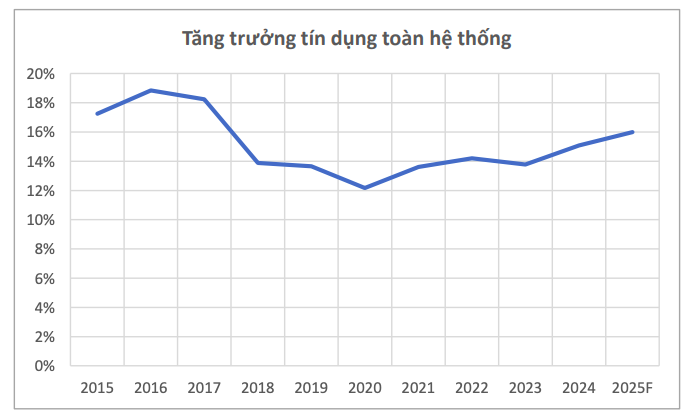

Động lực chính thúc đẩy sự hồi phục lợi nhuận của toàn ngành Ngân hàng trong năm 2024 là nguồn thu nhập lãi thuần. Tổng thu nhập lãi thuần 27 mã ngân hàng niêm yết đạt hơn 500.000 tỷ đồng, tăng trưởng 15% so với năm 2023. Thu nhập lãi thuần được hỗ trợ từ tăng trưởng tín dụng mạnh mẽ của nền kinh tế trong năm 2024, đặc biệt trong những tháng cuối năm. Nhiều ngân hàng tư nhân duy trì mức tăng trưởng tín dụng cao như HDBank (+29%), MBBank (+28%), VPBank (+23%)…

Trong nửa đầu năm 2024, tín dụng tăng trưởng chậm do nhu cầu vay vốn còn yếu, trong khi mặt bằng lãi suất cho vay tiếp tục duy trì ở mức thấp nhằm kích thích các hoạt động kinh tế trong nước, khiến thu nhập lãi của hệ thống ngân hàng sụt giảm nhẹ so với năm trước. Tuy nhiên, chi phí lãi lại giảm mạnh nhờ lãi suất huy động hạ nhiệt trong 6 tháng cuối năm 2023 và duy trì ở mức nền thấp trong nửa đầu năm 2024, giúp giảm áp lực trả lãi tiền gửi, qua đó tạo điều kiện cho các ngân hàng gia tăng nguồn thu thuần từ hoạt động tín dụng. Theo số liệu từ Ngân hàng Nhà nước, trong năm 2024, lãi suất huy động bình quân tăng 0,71%, trong khi lãi suất cho vay giảm 0,59% so với đầu năm.

Các nguồn thu nhập phi tín dụng của ngành ngân hàng đã ghi nhận sự khởi sắc trong năm 2024, với mức tăng trưởng 9% so với năm 2023. Mặc dù nguồn thu từ hoạt động dịch vụ giảm nhẹ, sự đóng góp đáng kể đến từ các khoản thu từ vàng – ngoại hối (+10% so với năm trước) và chứng khoán đầu tư (+10%). Trong khi đó, nguồn thu từ chứng khoán kinh doanh tăng mạnh 35%, nhưng đóng góp tỷ trọng khá thấp vào tổng thu nhập phi tín dụng. Ngược lại, nguồn thu từ hoạt động góp vốn – mua cổ phần lại giảm sâu 27% so với cùng kỳ.

Nguồn thu từ hoạt động dịch vụ, vốn chiếm tỷ trọng khá lớn (đóng góp khoảng 40-50% tổng thu nhập phi tín dụng), đã bắt đầu chững lại trong những năm gần đây, khiến lợi nhuận ngành ngân hàng trở nên lệ thuộc hơn vào nguồn thu từ lãi. Nhiều ngân hàng ghi nhận tỷ lệ thu nhập phi tín dụng ở mức thấp nhất trong những năm gần đây như Bac A Bank (9%), HDBank (9%), PGBank (9%)…

Nguồn: VIS

Tính đến ngày 31/12/2024, tín dụng nền kinh tế tăng khoảng 15% so với cuối năm 2023, tương đương với 2,1 triệu tỷ đồng đã được bơm vào nền kinh tế. Năm 2025, Ngân hàng Nhà nước đưa ra chỉ tiêu tăng trưởng tín dụng toàn nền kinh tế đạt trên 16% (tương đương bơm thêm gần 2,5 triệu tỷ đồng ra nền kinh tế), hỗ trợ cho mục tiêu tăng trưởng GDP trên 8% làm nền tảng cho tăng trưởng hai chữ số ở những năm sau đó. Theo VIS, Lợi nhuận nhóm ngân hàng nhìn chung có thể tăng trưởng từ 18% - 25% nhờ vào việc ngân hàng hưởng lợi từ các yếu tố xây dựng hạ tầng, bất động sản và tiêu dung cá nhân trong năm nay.