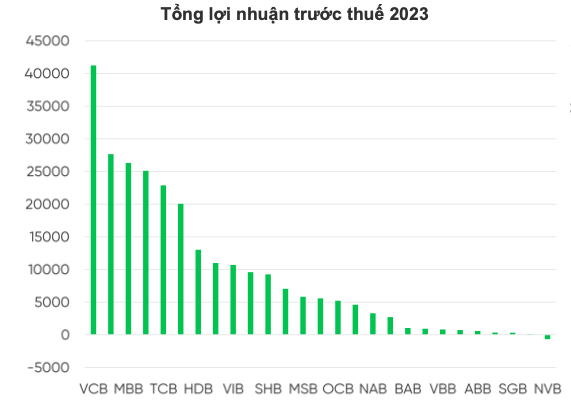

Lợi nhuận các ngân hàng đang rất phân hóa

Nhìn vào con số hoàn thành kế hoạch lợi nhuận trước thuế năm 2023 cho thấy, ngành ngân hàng đang rất phân hóa, khi chỉ 11/27 ngân hàng niêm yết hoàn thành hoặc vượt kế hoạch kinh doanh, toàn ngành trung bình hoàn thành 85% kế hoạch kinh doanh.

Tăng trưởng lợi nhuận trước thuế toàn ngành niêm yết 2023 chỉ ghi nhận mức 3,8% so với năm trước, mức thấp nhất trong 10 năm trở lại đây.

Trong Báo cáo triển vọng ngành Ngân hàng mới công bố, các chuyên gia phân tích tại VPBankS dự báo, lợi nhuận trước thuế toàn ngành ngân hàng niêm yết năm 2024 sẽ tăng trưởng ở mức 15%, tương đương đạt 293.650 tỷ với giả định Ngân hàng Nhà nước (NHNN) không tăng lãi suất trong năm 2024 và các ngân hàng lớn đẩy được 90% room tín dụng được giao từ đầu năm.

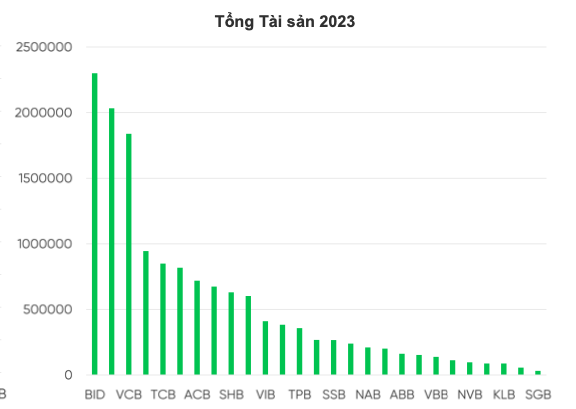

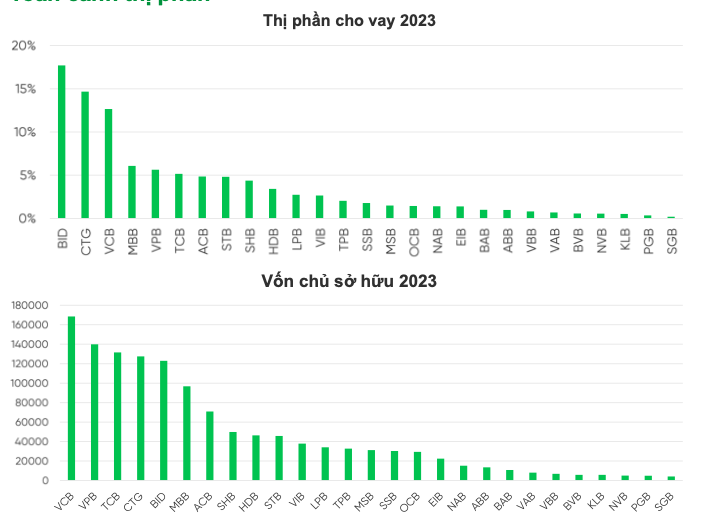

Theo chuyên gia, các ngân hàng có kết quả kinh doanh tốt có mẫu số chung là đều là các ngân hàng đứng đầu ngành về quy mô, với các chỉ tiêu như tổng tài sản, vốn chủ sở hữu và thị phần cho vay lớn, điều này có thể được thấy ở TOP 7 các ngân hàng như VCB, CTG, BIDV, MBB, VPB, TCB, ACB. Tất nhiên khi có vốn điều lệ, vốn chủ lớn thì các ngân hàng này cũng dễ mở rộng quy mô về tổng tài sản hay thị phần hơn do nguồn lực dồi dào hơn các ngân hàng khác.

Thị phần cho vay vẫn tập trung cao ở các ngân hàng quốc doanh với vị trí đứng đầu là BIDV, thậm chí bỏ khá xa các ngân hàng quốc doanh khác. “Miếng bánh” thị phần chảy hết về 3 ngân hàng quốc doanh và 10 ngân hàng tư nhân lớn và vừa, tổng đã chiếm 87%, còn lại các ngân hàng nhỏ khó mà cạnh tranh được trong tương lai.

Thị phần cho vay cũng phụ thuộc vào bộ đệm vốn lớn, 13 ngân hàng chiếm thị phần nhiều nhất trong ngành cũng là 13 ngân hàng lớn nhất xét về vốn chủ sở hữu.

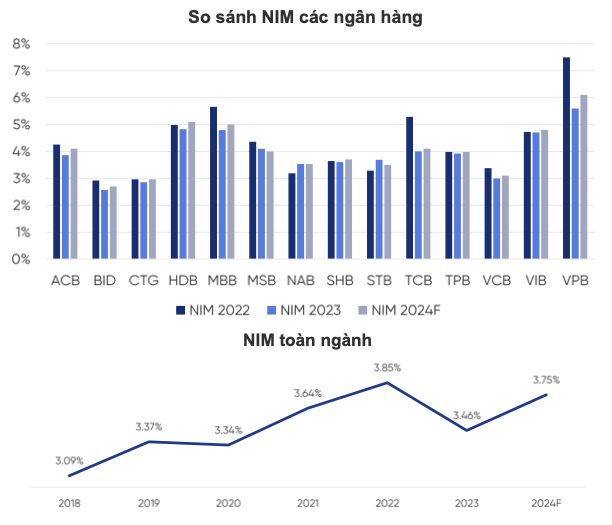

Chi phí vốn hỗ trợ NIM phục hồi

Lãi suất liên ngân hàng tiếp tục giảm trong tháng 1 với doanh số giảm nhẹ. Lãi suất huy động tại các kỳ hạn ở tất cả các nhóm NHTM đều tiếp tục có xu hướng suy giảm về mức thấp nhất kể từ năm 2018, cho thấy thanh khoản vẫn ở mức dồi dào với nhu cầu tín dụng chưa thực sự phục hồi.

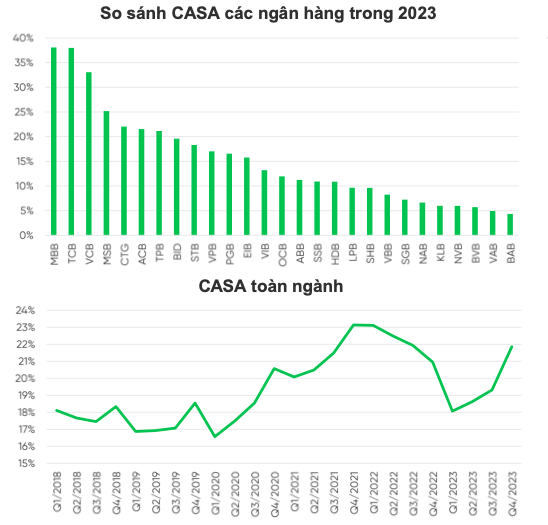

Theo chuyên gia VPBankS, việc tỷ giá và lãi suất liên ngân hàng hạ nhiệt trong thời gian qua sẽ giúp giảm chi phí vốn của các ngân hàng trong thời gian tới. Dư địa giảm lãi suất của NHNN, theo trao đổi với các lãnh đạo ngân hàng, cũng không còn nhiều trong cuối năm nay. Lợi thế về chi phí vốn rẻ vẫn nằm ở các ngân hàng quốc doanh và các ngân hàng tư nhân có CASA cao như MBB, TCB.

CASA toàn ngành hồi phục cũng là một động lực lớn cho ngành để tiết kiệm chi phí vốn, đáy của CASA đã ở quý I/2023 và liên tục hồi phục nhanh chóng về mức trong dịch COVID chỉ trong 3 quý cuối năm. Hiện tại toàn ngành CASA đang ở mức 22%. Việc này cũng đồng thời giúp việc NIM hồi phục vào 2024 được củng cố rất nhiều. Hiện nay các ngân hàng cũng đang đồng loạt có các chương trình tăng CASA như nâng hạng khách hàng lên VIP khi để CASA khối lượng lớn tại ngân hàng trong 1 kỳ hạn nhất định.

“Chúng tôi kỳ vọng sang năm 2024 với mặt bằng lãi suất thấp, mức NIM sẽ phục hồi nhẹ trong nửa đầu năm và tăng trưởng hơn từ nửa cuối năm khi Fed dự kiến sẽ kết thúc chu kỳ thắt chặt chính sách tiền tệ, hạ áp lực cho gap lãi suất giữa Mỹ và Việt Nam, tạo ra dư địa cho chính sách tiền tệ nới lỏng ở Việt Nam có đất diễn hơn”, chuyên gia nhận định.

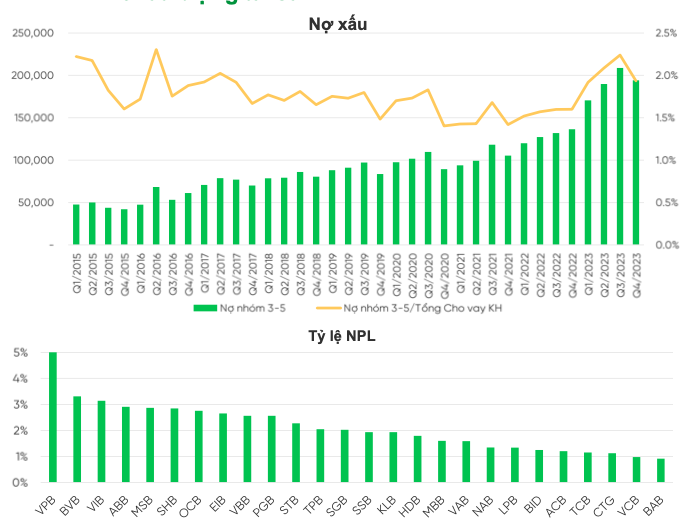

Nợ xấu có dấu hiệu được “cầm máu”

Theo số liệu từ NHNN, tỷ lệ nợ xấu nội bảng của hệ thống các TCTD đến cuối năm 2023 là 4,55%, tăng so với mức 2,03% vào cuối năm 2022, cao hơn mục tiêu của Chính phủ (3%), dù chưa bao gồm nợ được cơ cấu lại theo Thông tư 02/2023/TT-NHNN (ước khoảng 183.500 tỷ đồng đến hết năm 2023, chiếm 1,35% tổng dư nợ).

Phần tăng chủ yếu do ảnh hưởng nặng nề từ sự kiện của ngân hàng SCB với Vạn Thịnh Phát cùng với các NHTM trong diện mua bắt buộc và kiểm soát đặc biệt. Dù vậy NPL các ngân hàng còn lại ước tính vẫn dưới 3%.

Nợ xấu tăng cao khiến các ngân hàng phải trích lập nhiều, tỷ lệ bao nợ xấu giảm đi trông thấy. Bên cạnh đó, việc thu từ xử lý nợ các ngân hàng bán lẻ cũng thấy có sự chậm đi ở năm 2023.

Một điểm sáng, theo chuyên gia VPBankS, là nợ xấu qua từng quý đang trong đà giảm, đó có thể là tín hiệu tốt cho thấy nợ xấu có thể đã được “cầm máu”.

Nhìn sâu vào cơ cấu nợ quá hạn của toàn ngành niêm yết (nhóm 2 đến 5) cho thấy, nợ nhóm 2 bắt đầu vào xu hướng giảm trong 3 quý trở lại đây. Đây là tín hiệu rất đáng mừng, đi kèm với chính sách giãn nợ của TT02 và một số điều sửa trong luật TCTD mới về xử lý nợ xấu cũng sẽ là hành lang pháp lý hỗ trợ cho các ngân hàng trong việc “chiến đấu” với nợ xấu vào tương lai.

Bên cạnh đó, các nhóm nợ 3 và 4 cũng có chiều hướng giảm trong quý IV, trừ nhóm 5 có tăng cũng khá là dễ hiểu do nhóm 3-4 tăng từ các quý trước.

Dù vậy, chuyên gia vẫn thận trọng cho rằng, để nhận biết tình hình thực sự có cải thiện hay không thì vẫn cần nhất từ việc tài sản của các doanh nghiệp, các hộ kinh doanh, các hộ gia đình đã được gia cố củng cố hay chưa. Theo đó, cần theo dõi thêm tình hình kinh tế và đặc biệt là chờ kết quả NPL vào quý I này để xem khi chốt số CIC vào đầu năm thì hiện trạng đang ở đâu.