Rạng sáng ngày 9/4 tới đây, tổ chức xếp hạng thị trường FTSE Russell sẽ công bố kết quả đánh giá phân loại thị trường các quốc gia. Tại đợi đánh giá tháng 9/2024, Việt Nam tiếp tục nằm trong danh sách theo dõi (Watch list) để được xem xét nâng hạng lên thị trường mới nổi sơ cấp (Secondary Emerging market).

Tuy nhiên, trong thông báo gần nhất hồi đầu tháng 3/2025, FTSE Russell nhận định Việt Nam được đánh giá có khả năng nâng hạng từ vị thế thị trường cận biên (Frontier Market) lên thị trường mới nổi hạng 2 (Secondary Emerging Market).

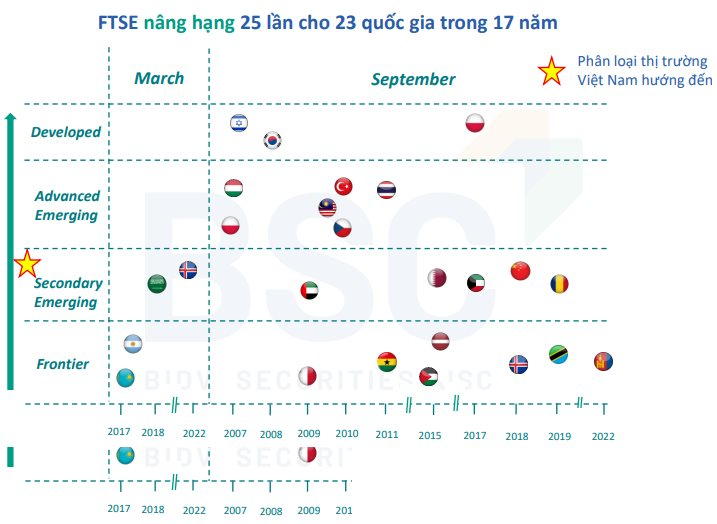

Trong báo cáo mới công bố, Chứng khoán BSC cho rằng “chiếc áo” Frontier đã không còn phù hợp với Việt Nam. BSC thống kê trong lịch sử và cho rằng FTSE Russell phần lớn ra thông báo chấp thuận nâng hạng thị trường vào thời điểm tháng 9 hàng năm với tổng cộng 21/25 lần cho 19 quốc gia ra thông báo trong 17 năm. Ngoài ra, trong giai đoạn 2008 – 2024, có 04 quốc gia được FTSE ra thông báo nâng hạng vào tháng 3. Cũng cần lưu ý rằng, FTSE thường thu thập lấy dữ liệu vào các mốc tháng 6, 12 hàng năm, từ đó sẽ tiếp tục quá trình tham vấn để đưa ra quyết định nâng hạng, hạ bậc.

Với Việt Nam, trong kịch bản cơ sở, BSC Research dự báo TTCK Việt Nam có thể được MSCI xem xét đưa vào danh sách theo dõi (Watch list trong tháng 6/2025) và FTSE Russell ra thông báo chấp thuận nâng hạng vào tháng 9 năm nay.

BSC cũng chỉ ra một số lưu ý trong tiến trình nâng hạng thị trường. Thứ nhất, một trong những điều quan trọng là khả năng thực thi trong thực tế của các thành viên thị trường – đặc biệt là các CTCK – đối với mô hình NPS (NonPre-funding) và trải nghiệm của Nhà đầu tư nước ngoài khi sử dụng. Cùng với đó, quan điểm của các Bộ và cơ quan ngang Bộ có liên quan đến việc phối hợp thúc đẩy tiến trình nâng hạng thị trường. Đặc biệt, giải pháp gia tăng hàng hóa chất lượng niêm yết sẽ có ý nghĩa lâu dài cho sự phát triển bền vững của thị trường.

BSC dự phóng nếu được nâng hạng lên thị trường mới nổi bởi FTSE Russell, ước tính sơ bộ dòng vốn từ các quỹ ETF có thể lên đến 1,5 tỷ USD. Xa hơn nếu được nâng hạng bởi MSCI, thị trường có thể đón dòng vốn tới 2 tỷ USD. Lưu ý quỹ đầu tư trên thế giới có thể sử dụng bộ chỉ số tư nhân khác cung cấp hoặc theo tiêu chí riêng để phân bổ vốn, do đó giá trị đầu tư vào các thị trường thực tế sẽ còn lớn hơn nhiều.

Trên góc độ thị trường, nhà đầu tư nên chú ý tới thời điểm và diễn biến của khối ngoại, các quỹ ETF. Khối ngoại thường sẽ thực hiện hoạt động mua ròng từ 2-4 tháng trước khi FTSE ra thông báo chấp thuận nâng hạng cũng như thời gian bắt đầu quá trình chuyển đổi. Đối với MSCI, khối ngoại hành động sớm hơn từ 4-5 tháng do quy mô các quỹ tham chiếu theo bộ chỉ số và mức độ ảnh hưởng của MSCI lớn hơn FTSE Russell. Thanh khoản khả năng cũng sẽ tích cực sau khi thông tin nâng hạng được công bố từ 1-2 tháng đối với FTSE và từ 5-6 tháng đối với MSCI.

Đối với các nhà đầu tư giao dịch ngắn hạn, BSC khuyến nghị có thể tham khảo chiến lược giao dịch đối với các cổ phiếu có tiềm năng lọt vào rổ chỉ số Emerging. Một số cổ phiếu cần chú ý gồm HPG, VNM, MSN, VCB, SSI, VIC, VHM, VRE.

Với nhà đầu tư dài hạn, nhịp điều chỉnh sẽ mở ra cơ hội mua cho các cổ phiếu có nền tảng cơ bản, tiềm năng tăng trưởng tốt và ưu tiên xem xét các cổ phiếu được hưởng lợi trực tiếp khi Việt Nam được nâng hạng.

BSC nhấn mạnh thông tin nâng hạng không phải là yếu tố giúp TTCK đi lên, mặc dù sẽ có dòng vốn nước ngoài tham gia vào thị trường. Yếu tố căn bản vẫn phụ thuộc vào nội tại của nền kinh tế như tình hình chính trị, thiên tai, chính sách vĩ mô, tiền tệ, khả năng sinh lời của doanh nghiệp…