Công ty Cổ phần Chứng khoán VPBank (VPBankS) vừa công bố một loạt nghị quyết Đại hội đồng cổ đông (ĐHĐCĐ) về việc điều chỉnh kế hoạch kinh doanh năm 2025. Trong đó đáng chú ý nhất là kế hoạch IPO tối đa 25% vốn.

Cụ thể, tổng doanh thu theo kế hoạch được điều chỉnh từ 4.552 tỷ đồng lên 7.117 tỷ đồng, tương ứng mức tăng 58%. Trong đó, kế hoạch doanh thu từ chứng khoán niêm yết tăng 23% lên 2.589 tỷ đồng; doanh thu tư vấn phát hành trái phiếu gấp 4 lần, gần 843 tỷ đồng; doanh thu từ kinh doanh trái phiếu và các hoạt động khác dự kiến đạt 3.745 tỷ đồng, tăng 68%.

Các chỉ tiêu về doanh thu tăng mạnh trong khi dự kiến tổng chi phí chỉ tăng 7%. Do đó, kế hoạch lợi nhuận trước thuế năm 2025 tăng 122%, từ 2.003 tỷ đồng lên 4.450 tỷ đồng. Với kế hoạch mới được cập nhật, VPBankS đang là công ty chứng khoán đặt mục tiêu lợi nhuận cao thứ 2 toàn ngành. So với kết quả thực hiện của năm 2024, kế hoạch lợi nhuận năm 2025 đang gấp khoảng 4 lần.

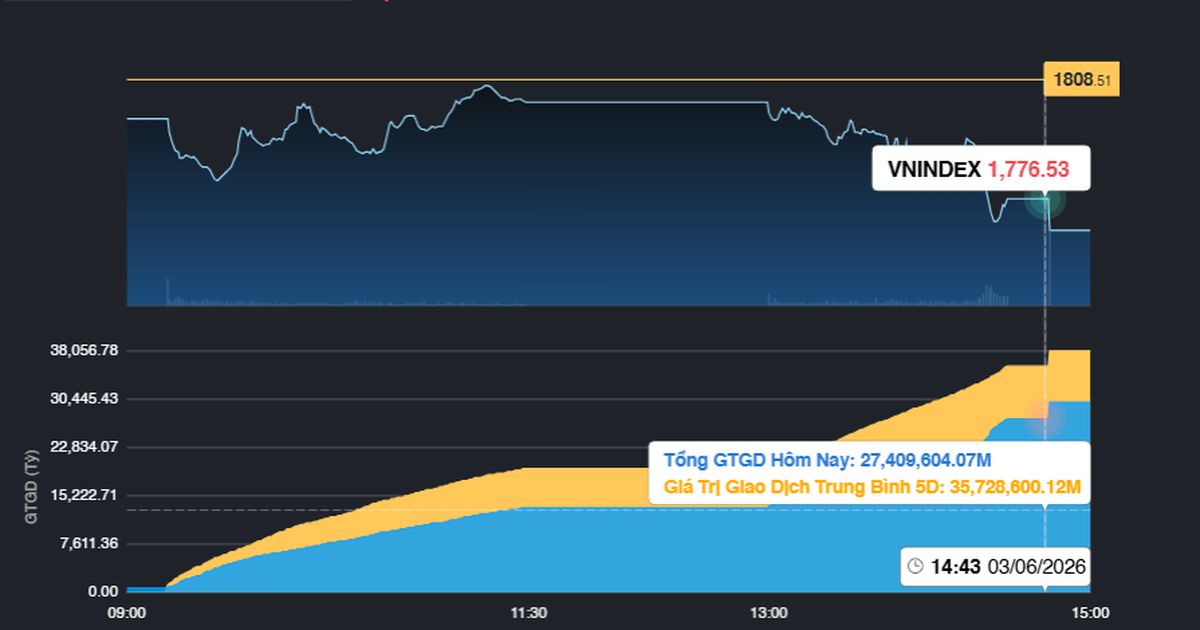

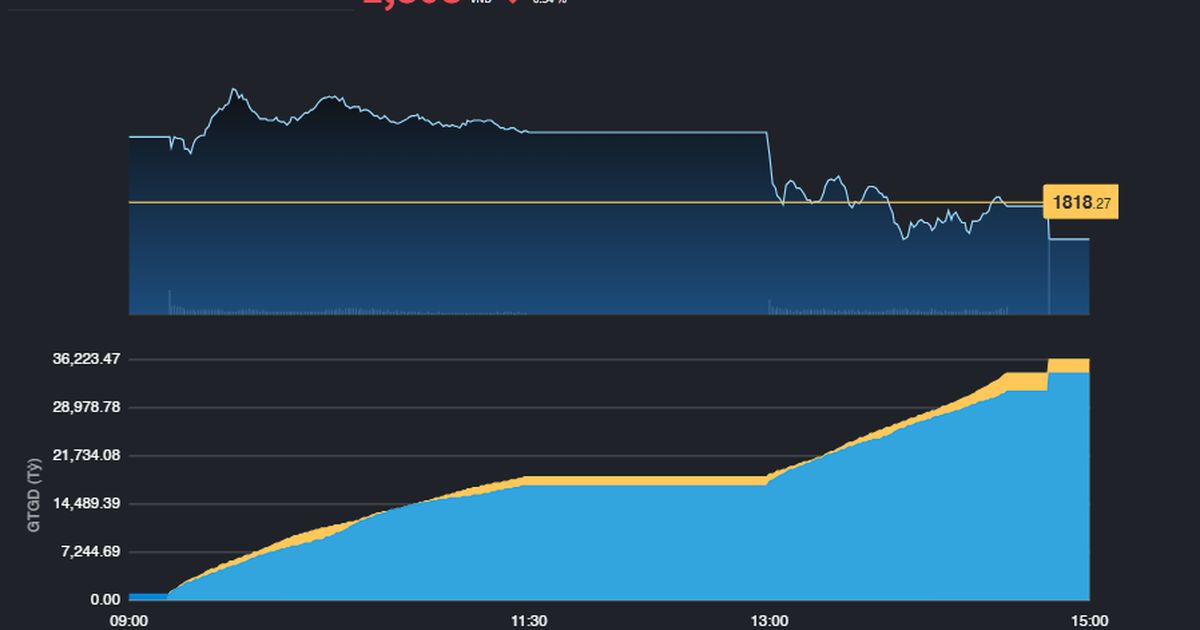

VPBankS nâng kế hoạch lợi nhuận lên hơn gấp đôi trong bối cảnh thị trường chứng khoán Việt Nam thời gian qua ghi nhận sự khởi sắc mạnh mẽ. VN-Index tăng gần 33% so với đầu năm, tiến gần cột mốc 1.700 điểm. Thanh khoản liên tiếp lập kỷ lục, với nhiều phiên đạt 70.000 – 80.000 tỷ đồng. Dòng vốn nước ngoài đang trở lại sau nhiều năm rút ròng khi triển vọng nâng hạng lên thị trường mới nổi của Việt Nam ngày càng rõ nét.

Thanh khoản tăng mạnh mẽ cùng đà tăng giá các cổ phiếu và sự quan tâm của nhà đầu tư là các yếu tố thuận lợi cho kết quả kinh doanh của các công ty chứng khoán nói chung – trong đó nổi bật là VPBankS với những yếu tố riêng biệt.

Cùng việc điều chỉnh mục tiêu lợi nhuận, VPBankS cũng chính thức công bố một loạt Nghị quyết của ĐHĐCĐ, trong đó đáng chú ý nhất là việc thông qua kế hoạch chào bán cổ phiếu lần đầu ra công chúng (IPO) và đăng ký niêm yết cổ phiếu trên HoSE hoặc UPCoM, tùy theo kết quả chào bán.

Theo phương án chào bán, VPBankS dự kiến phát hành tối đa 25% tổng lượng cổ phiếu đang lưu hành cho các cá nhân, tổ chức trong và ngoài nước có nhu cầu, tương ứng 375 triệu cổ phiếu. Sau chào bán, số lượng cổ phiếu tối đa sẽ đạt 1,875 tỷ đơn vị, tương ứng vốn điều lệ 18.750 tỷ đồng – lớn thứ 3 toàn ngành. Thương vụ IPO cũng giúp công ty huy động tiếp tục nâng cao năng lực tài chính, tạo vị thế cạnh tranh và mở rộng quy mô hoạt động…

Tổng hòa các yếu tố trên là bệ phóng để VPBankS bứt phá trong năm 2025 và cả những năm tiếp theo. Mục tiêu kinh doanh bứt phá sẽ là điểm tựa để công ty triển khai thương vụ IPO sắp tới, khẳng định vị thế hàng đầu trong ngành chứng khoán Việt Nam.

VPBankS là công ty chứng khoán duy nhất thuộc hệ sinh thái tài chính của Ngân hàng TMCP Việt Nam Thịnh vượng (VPBank, HoSE:VPB). Được sự hậu thuẫn của ngân hàng mẹ VPBank, VPBankS tăng vốn điều lệ lên 15.000 tỷ đồng ngay trong năm đầu tiên hoạt động dưới thương hiệu mới, lớn nhất thị trường tại thời điểm đó.

Dư nợ cho vay ký quỹ (margin) tính tới cuối tháng 6/2025 của VPBankS đạt gần 18.000 tỷ đồng, tăng trưởng gấp đôi chỉ trong 6 tháng. Tuy nhiên, với tiềm lực vốn mạnh mẽ, VPBankS vẫn còn hạn mức gần 19.000 tỷ đồng cho vay margin trong bối cảnh nhiều công ty chứng khoán đã chạm mức giới hạn theo quy định. Đây sẽ một trong các động lực để VPBankS tiếp tục tăng trưởng trong tương lai.

Song song đó, lợi thế thuộc hệ sinh thái tài chính VPBank cũng là một điểm tựa vững chắc. Với quy mô hơn 30 triệu khách hàng cùng hệ sinh thái mở rộng khác biệt gồm ngân hàng – tín dụng tiêu dùng – chứng khoán – bảo hiểm, VPBank mang lại cho VPBankS khả năng kết nối và khai thác hiệu quả các nguồn lực, tạo lợi thế khác biệt so với nhiều công ty chứng khoán trên thị trường. Sự cộng hưởng này mở ra không gian phát triển rộng lớn, giúp công ty gia tăng độ phủ, tối ưu hóa chi phí và nâng cao trải nghiệm cho nhà đầu tư.

Một điểm nhấn quan trọng khác là sự khác biệt trong chiến lược phát triển của VPBankS. Trong bối cảnh thị trường chứng khoán Việt Nam là “sân chơi” đông đúc của những doanh nghiệp có lịch sử lâu đời, VPBankS lựa chọn lối đi riêng là xây dựng một công ty công nghệ tài chính thay vì mô hình chứng khoán truyền thống.

Công ty đã đầu tư mạnh mẽ cho hạ tầng công nghệ, ứng dụng trí tuệ nhân tạo (AI) để phục vụ cùng lúc hàng trăm nghìn khách hàng và cho ra mắt những sản phẩm mới như StockGuru – trợ lý tư vấn đầu tư chứng khoán đầu tiên tại Việt Nam ứng dụng công nghệ Agentic AI.