Công ty Cổ phần Chứng khoán VPBank (VPBankS) vừa công bố Nghị quyết Đại hội đồng cổ đông (ĐHĐCĐ) thông qua kế hoạch chào bán cổ phiếu lần đầu ra công chúng (IPO) và đăng ký niêm yết cổ phiếu trên HoSE hoặc UPCoM, tùy theo kết quả chào bán.

Theo phương án chào bán, VPBankS dự kiến phát hành tối đa 25% tổng lượng cổ phiếu đang lưu hành cho các cá nhân, tổ chức trong và ngoài nước có nhu cầu, tương ứng 375 triệu cổ phiếu. Sau chào bán, số lượng cổ phiếu tối đa sẽ đạt 1,875 tỷ đơn vị, tương ứng vốn điều lệ tăng từ 15.000 tỷ đồng lên 18.750 tỷ đồng. Nếu chào bán hết số cổ phiếu đã đăng ký, vốn điều lệ của VPBankS sẽ vươn lên vị trí thứ 3 ngành chứng khoán.

HĐQT được ủy quyền quyết định giá chào bán, đảm bảo nguyên tắc không thấp hơn giá trị sổ sách theo báo cáo tài chính bán niên 2025 đã được soát xét là 12.130 đồng/cp. Thời gian chào bán dự kiến là từ quý III/2025 đến quý II/2026, sau khi được Ủy ban Chứng khoán Nhà nước cấp giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng.

Theo phương án sử dụng vốn, 30% số tiền thu được từ đợt chào bán sẽ được sử dụng để bổ sung vốn cho hoạt động đầu tư, tự doanh chứng khoán, 70% còn lại để bổ sung vốn cho hoạt động vay ký quỹ (margin) và các hoạt động kinh doanh hợp pháp khác của công ty.

ĐHĐCĐ của VPBankS cũng vừa thông qua nghị quyết nâng tỷ lệ sở hữu nước ngoài tối đa lên 100%.

VPBankS cũng công bố một loạt các nghị quyết của ĐHĐCĐ, bao gồm bổ nhiệm thành viên Hội đồng Quản trị (HĐQT) độc lập, thông qua Điều lệ và quy chế cũng như đơn vị kiểm toán vốn chủ sở hữu. Theo đó, VPBankS vừa bầu bổ sung một thành viên HĐQT độc lập là ông Nguyễn Quang Trung, nâng tổng số thành viên trong HĐQT lên 4 người.

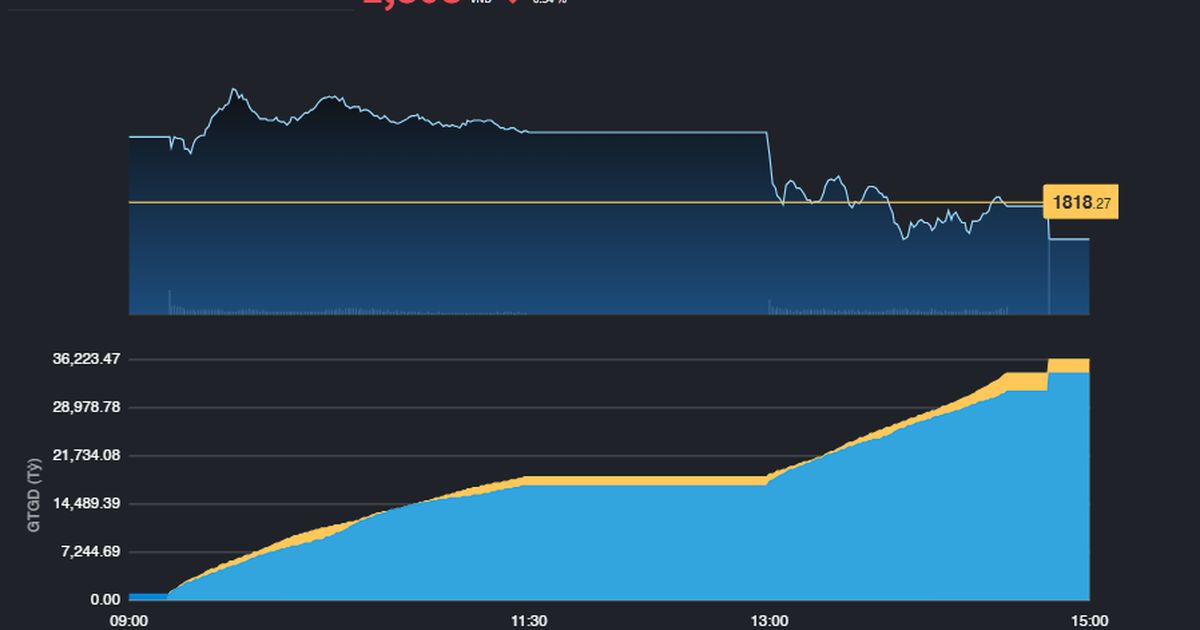

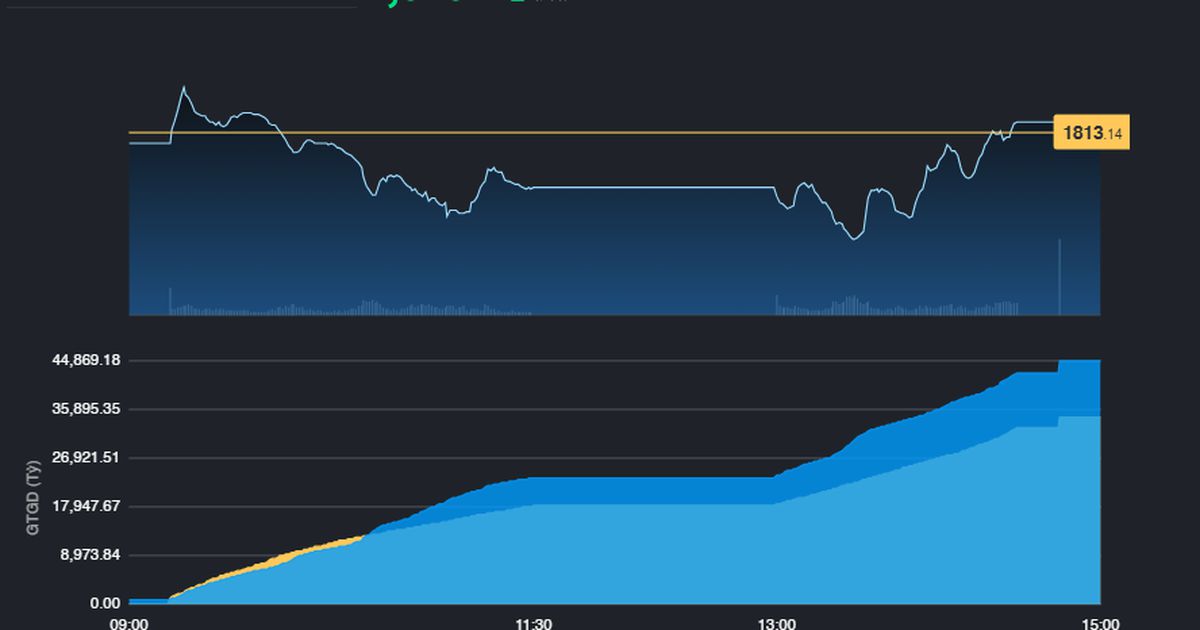

Thị trường chứng khoán Việt Nam thời gian qua ghi nhận sự khởi sắc mạnh mẽ, khi VN-Index liên tục chinh phục những đỉnh cao mới, tiến gần cột mốc 1.700 điểm. Thanh khoản toàn thị trường liên tiếp lập kỷ lục, với nhiều phiên đạt 70.000 – 80.000 tỷ đồng.

VPBankS thực hiện kế hoạch IPO và niêm yết cổ phiếu hướng tới gia tăng giá trị cho cổ đông. Thị trường chứng khoán sôi động là thời điểm vàng để công ty triển khai thương vụ IPO, từ đó củng cố tiềm lực tài chính, bứt tốc tăng trưởng.

VPBankS – công ty chứng khoán với tốc độ tăng trưởng thần tốc

VPBankS là công ty chứng khoán duy nhất trong hệ sinh thái tài chính của Ngân hàng TMCP Việt Nam Thịnh vượng ( VPBank, HoSE:VPB ). Được sự hậu thuẫn của ngân hàng mẹ VPBank, VPBankS tăng vốn điều lệ lên 15.000 tỷ đồng ngay trong năm đầu tiên hoạt động dưới thương hiệu mới, lớn nhất thị trường tại thời điểm đó.

Trong bối cảnh thị trường chứng khoán Việt Nam là sân chơi đông đúc của những "gã khổng lồ" có lịch sử phát triển lên đến 25 năm, VPBankS đã chọn một lối đi riêng là xây dựng một công ty công nghệ tài chính thay vì mô hình chứng khoán truyền thống. Tận dụng lợi thế sẵn có là đội ngũ chuyên gia nghiên cứu, phân tích chuyên nghiệp, VPBankS tập trung nguồn lực để xây dựng các sản phẩm công nghệ có hàm lượng chất xám cao và có khả năng phục vụ hàng trăm nghìn người cùng một thời điểm.

Thành quả của chiến lược này được thể hiện rõ nét qua các con số tài chính. Chỉ sau 3 năm hoạt động, VPBankS đã ghi nhận sự tăng trưởng vượt trội. Năm 2022, công ty đã báo lãi trước thuế 542 tỷ đồng, gấp 81 lần 2021.

Đến năm 2023, hoạt động kinh doanh VPBankS nhanh chóng bứt tốc, gia nhập "câu lạc bộ các công ty chứng khoán báo lãi nghìn tỷ" với khoản lợi nhuận 1.255 tỷ đồng, trở thành một trong những mảnh ghép quan trọng của hệ sinh thái tài chính VPBank.

Nửa đầu năm 2025, sự bứt phá càng mạnh mẽ hơn khi công ty báo lãi trước thuế kỷ lục gần 900 tỷ đồng, tăng 80% so với cùng kỳ năm trước, lọt vào top 5 toàn ngành. Quy mô tổng tài sản đạt gần 51.000 tỷ đồng với vốn chủ sở hữu gần 18.200 tỷ, trong top 3 và top 4 toàn thị trường.

Dư nợ cho vay ký quỹ (margin) tăng vọt lên gần 18.000 tỷ đồng, tăng trưởng gấp đôi chỉ trong 6 tháng. Đặc biệt, với tiềm lực vốn mạnh mẽ, VPBankS vẫn còn hạn mức gần 19.000 tỷ đồng cho vay margin trong bối cảnh nhiều công ty chứng khoán đã chạm mức giới hạn theo quy định.

VPBankS cũng vừa công bố Nghị quyết ĐHĐCĐ về việc điều chỉnh kế hoạch kinh doanh năm 2025. Cụ thể, tổng doanh thu theo kế hoạch được điều chỉnh từ 4.552 tỷ đồng lên 7.117 tỷ đồng, tương ứng mức tăng 58%. Lợi nhuận trước thuế cũng được điều chỉnh tăng 122%, từ 2.003 tỷ đồng lên 4.450 tỷ đồng. Kế hoạch lợi nhuận tham vọng của VPBankS là mức cao thứ 2 toàn ngành và nếu hoàn thành, lợi nhuận năm nay sẽ gấp 4 lần năm 2024.

Với việc nằm trong hệ sinh thái mở rộng khác biệt của VPBank bao gồm ngân hàng – tín dụng tiêu dùng – chứng khoán – bảo hiểm và kinh nghiệm từ các thương vụ tỷ đô, IPO VPBankS được kỳ vọng sẽ trở thành cú hích mới cho toàn thị trường.

Trong bối cảnh dòng vốn ngoại trở lại sau nhiều năm bán ròng, thị trường Việt Nam tiến gần tới việc nâng hạng lên thị trường mới nổi, VPBankS thực hiện IPO không chỉ bổ sung thêm lựa chọn “tỷ đô”, mà còn tạo hiệu ứng tâm lý mạnh mẽ, củng cố niềm tin của nhà đầu tư vào triển vọng dài hạn của kênh huy động vốn cho nền kinh tế bên cạnh nguồn tín dụng ngân hàng.

Trước đó, VPBank - ngân hàng mẹ của VPBankS - là một trong số ít đơn vị thực hiện thành công hai thương vụ huy động tỷ đô tại Việt Nam: bán 49% cổ phần công ty tín dụng tiêu dùng FE CREDIT cho đối tác ngoại SMBC CF và phát hành 15% cổ phần VPBank cho SMBC.