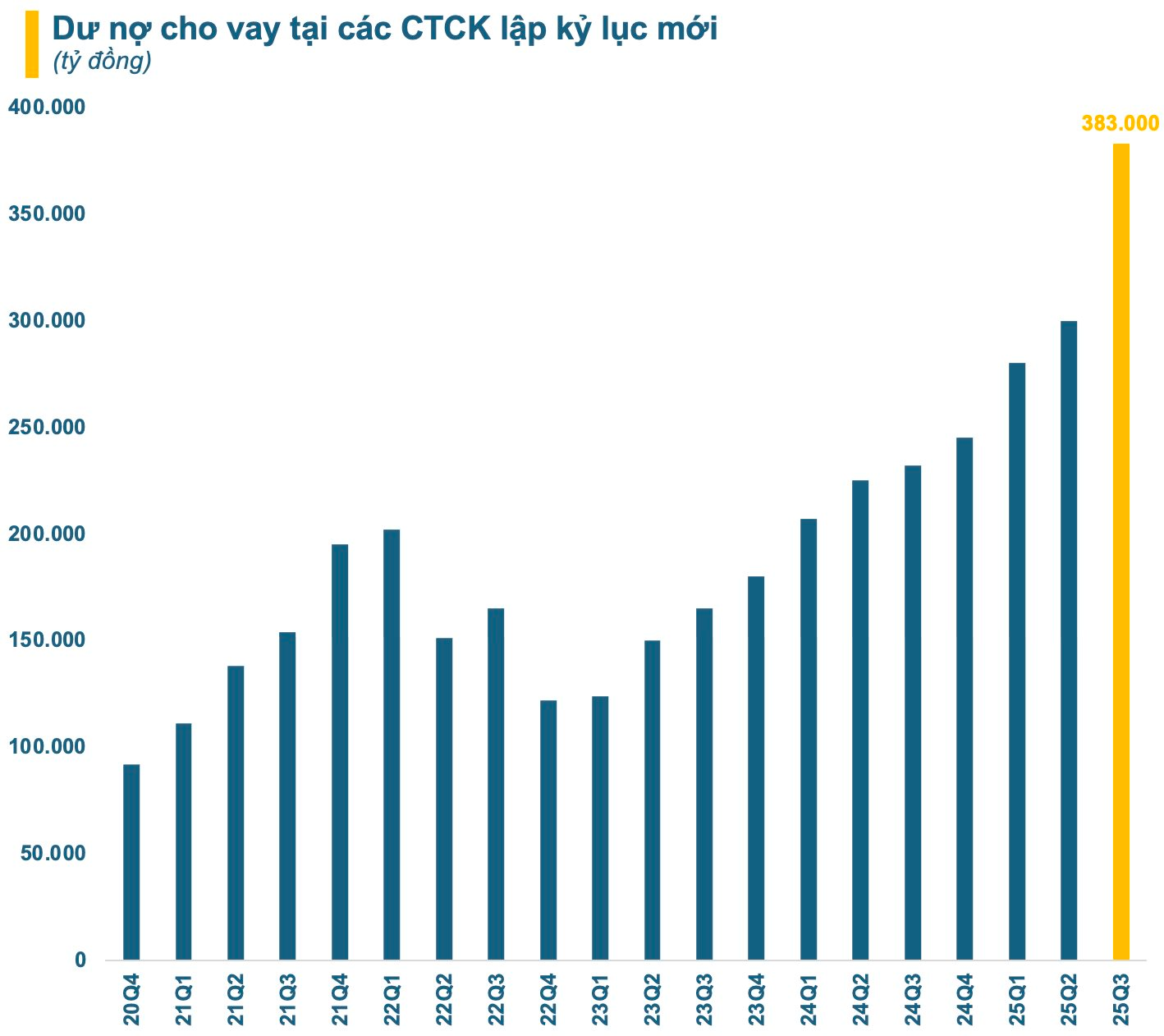

thống kê, tính đến cuối quý 3/2025, dư nợ cho vay (bao gồm margin và ứng trước tiền bán) tại các công ty chứng khoán ước tính vào khoảng 383.000 tỷ đồng (~14,5 tỷ USD), tăng hơn 80.000 tỷ so với cuối quý 2 trước đó và là mức cao kỷ lục từ trước đến nay.

Trong đó, dư nợ cho vay ký quỹ (margin) ước tính khoảng 370.000 tỷ đồng tại thời điểm cuối quý 3, tăng 78.000 tỷ so với cuối quý 2 và cũng là con số cao nhất trong lịch sử chứng khoán Việt Nam.

Con số 78.000 tỷ (khoảng 27%) cũng là mức tăng kỷ lục của dư nợ margin trong một quý. Đây là một trong những dòng tiền thúc đẩy thị trường đi lên mạnh mẽ trong quý 3 vừa qua khi VN-Index tăng hơn 280 điểm (khoảng 21%). Cùng với đó là giao dịch rất sôi động, thậm chí có phiên thanh khoản đột biến lên đến hơn 3 tỷ USD.

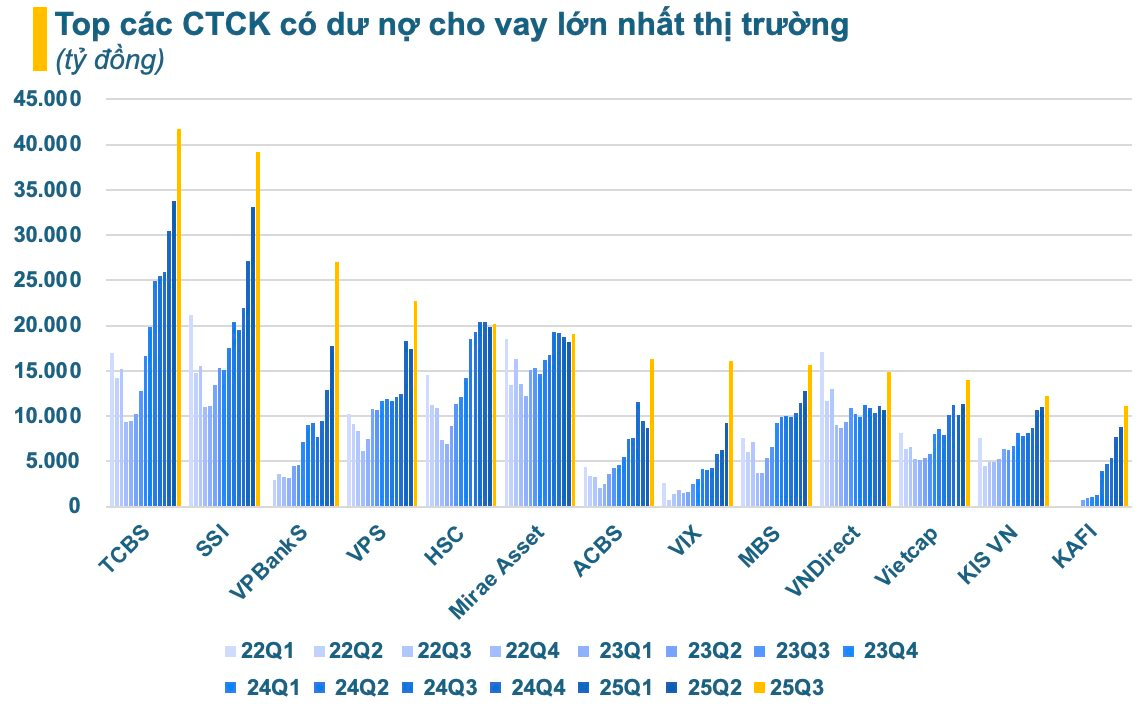

Có thể thấy, với sự phát triển của thị trường đặc biệt trong hoạt động cho vay, cuộc đua tăng vốn giữa các CTCK được dự báo sẽ ngày càng rầm rộ. Ngay trước khi thị trường được nâng hạng, một loạt CTCK lớn như SSI, TCBS, VPBankS, VPS... đã lên kế hoạch tăng vốn cho giai đoạn bùng nổ sắp tới.

Đầu tháng 9, SSI công bố kế hoạch bán 415,5 triệu cổ phiếu cho cổ đông hiện hữu, nâng vốn từ 20.779 tỷ lên gần 25.000 tỷ đồng, dẫn đầu toàn ngành. Với giá bán 15.000 đồng mỗi cổ phiếu, SSI sẽ thu về khoảng 6.200 tỷ. Số tiền này sẽ được dùng để bổ sung vốn cho vay ký quỹ (margin), đầu tư vào trái phiếu, chứng chỉ tiền gửi.

Trước đó, TCBS đã hoàn tất đợt bán 231,1 triệu cổ phiếu lần đầu ra công chúng (IPO) với giá 46.800 đồng mỗi đơn vị. Vốn điều lệ sau thương vụ sẽ tăng lên 23.133 tỷ đồng. Doanh nghiệp này dự kiến thu về 10.817 tỷ đồng sau IPO. Khoảng 70% số tiền thu được sẽ dùng để đầu tư cho hoạt động tự doanh chứng khoán (cổ phiếu, trái phiếu), và 30% phục vụ cho vay margin.

Cũng lên kế hoạch IPO, VPBankS dự kiến chào bán 375 triệu cổ phiếu, tương đương 25% vốn hiện tại, với giá tối thiểu 12.130 đồng mỗi đơn vị. Vốn điều lệ của công ty dự kiến tăng từ từ 15.000 tỷ đồng lên 18.750 tỷ đồng. Ngoài những cái tên kể trên, VPS, HSC, Kafi, TPS, MBS hay TVS cũng lên kế hoạch phát hành hàng trăm triệu cổ phiếu trong thời gian tới.