Mới đây, CTCP Chứng khoán KIS Việt Nam thông báo kế hoạch và tài liệu tổ chức họp ĐHĐCĐ bất thường vào ngày 15/10 sắp tới.

Cụ thể, KIS dự kiến trình cổ đông về phương án chào bán hơn 78,9 triệu cp cho cổ đông hiện hữu, tương ứng tỷ lệ 20,98% (cổ đông sở hữu 100 cổ phần sẽ được quyền mua thêm 20,98 cổ phần mới). Giá chào bán là 10.000 đồng/cp, tổng giá trị huy động dự kiến đạt hơn 789 tỷ đồng. Nếu thành công, vốn điều lệ của KIS dự kiến tăng lên hơn 4.551 tỷ đồng.

Toàn bộ số tiền thu được sẽ được bổ sung vào hoạt động kinh doanh của công ty, phục vụ mở rộng các nghiệp vụ kinh doanh. Nếu được thông qua, ĐHĐCĐ sẽ ủy quyền cho HĐQT quyết định chi tiết phương án sử dụng số tiền thu được từ đợt chào bán.

Cuộc đua tăng vốn "nóng lên" trước thềm nâng hạng

Trong bối cảnh thị trường chứng khoán tăng trưởng mạnh mẽ, nhiều công ty chứng khoán đã nhanh chóng triển khai kế hoạch phát hành cổ phiếu nhằm tăng vốn điều lệ cũng như huy động vốn cho doanh nghiệp.

Điển hình, ĐHCĐ bất thường của Chứng khoán SSI tổ chức ngày 25/9 đã thông qua phương án chào bán 415,6 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ 5:1 (cổ đông sở hữu 5 cổ phiếu được 1 quyền mua). Giá chào bán dự kiến 15.000 đồng/cổ phiếu, thời gian thực hiện trong giai đoạn 2025 - 2026 hoặc theo quyết định của Hội đồng Quản trị sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận.

Sau khi phát hành thành công, số tiền thu về ước đạt 6.234 tỷ đồng, đưa vốn điều lệ công ty theo đó tăng lên 24.964 tỷ đồng. Số tiền thu được từ đợt chào bán được sử dụng để bổ sung vốn cho vay giao dịch ký quỹ và đầu tư vào trái phiếu, chứng chỉ tiền gửi và các giấy tờ có giá khác theo tỷ lệ do HĐQT quyết định.

Bên cạnh đó, Chứng khoán Kỹ thương (TCBS) vừa hoàn tất đợt bán 231,1 triệu cổ phiếu lần đầu ra công chúng (IPO). Với mức giá chào bán 46.800 đồng/cổ phiếu, TCBS huy động được 10.818 tỷ đồng, thu ròng (sau chi phí) đạt 10.729 tỷ đồng. Kết thúc đợt phát hành, vốn điều lệ của TCBS tăng từ 20.801,5 tỉ đồng lên 23.133,08 tỉ đồng. Đây cũng là mức vốn điều lệ cao nhất trong số các công ty chứng khoán tại Việt Nam hiện nay.

Cũng lên kế hoạch IPO, Chứng khoán VPBank (VPBankS) dự kiến phát hành tối đa 25% tổng lượng cổ phiếu đang lưu hành cho các cá nhân, tổ chức trong và ngoài nước có nhu cầu, tương ứng 375 triệu cổ phiếu. Sau chào bán, số lượng cổ phiếu tối đa sẽ đạt 1,875 tỷ đơn vị, tương ứng vốn điều lệ tăng từ 15.000 tỷ đồng lên 18.750 tỷ đồng. Nếu chào bán hết số cổ phiếu đã đăng ký, vốn điều lệ của VPBankS sẽ vươn lên vị trí thứ 3 ngành chứng khoán.

Thời gian chào bán dự kiến là từ quý III/2025 đến quý II/2026, sau khi được Ủy ban Chứng khoán Nhà nước cấp giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng.

Ngoài ra, các cái tên khác như VPS, HSC, VUA, TPS, MBS,... cũng lên kế hoạch phát hành hàng trăm triệu cổ phiếu để tăng vốn trong thời gian tới.

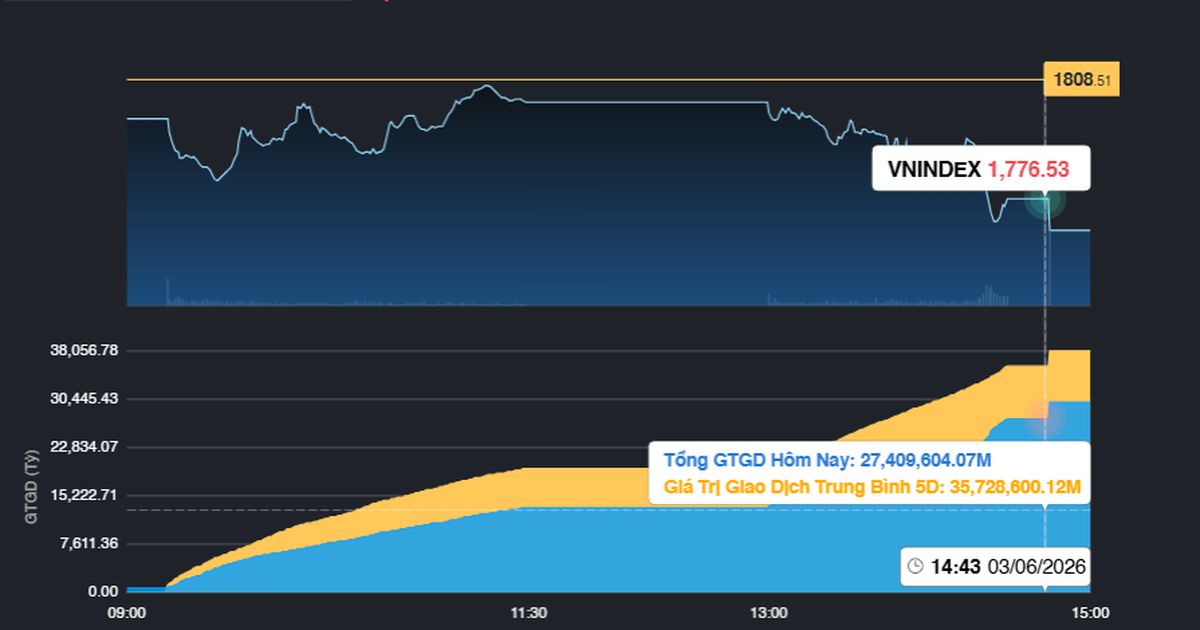

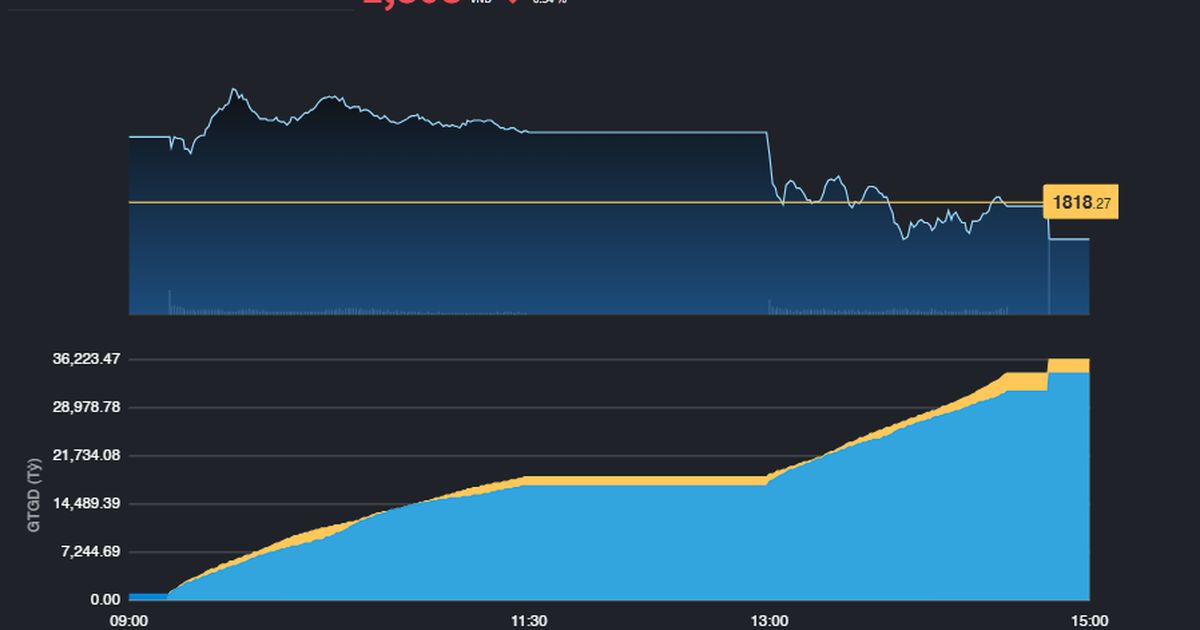

Loạt công ty chứng khoán đẩy mạnh tăng vốn trong bối cảnh thị trường đang tiến gần “cánh cửa nâng hạng”. Ngày 12/9/2025, Phó thủ tướng Hồ Đức Phớc đã ký Quyết định 2014/QĐ-TTg phê duyệt Đề án Nâng hạng thị trường chứng khoán Việt Nam, đặt mục tiêu đáp ứng tiêu chí lên hạng từ cận biên lên mới nổi thứ cấp (FTSE Russell) ngay trong năm nay, và hướng tới nhóm mới nổi cao hơn vào 2030.

Theo kế hoạch, FTSE Russell sẽ công bố báo cáo phân loại quốc gia vào ngày 7/10 (giờ Mỹ), và Việt Nam hiện đang nằm trong danh sách theo dõi nâng hạng. Thông tin này đang củng cố kỳ vọng và niềm tin trên thị trường.