Theo số liệu của Tổng cục Hải quan, 9 tháng năm 2022, xuất khẩu phân bón các loại đạt gần 1,39 triệu tấn, tương đương 886 triệu USD, tăng mạnh 45,4% về lượng và 166% về trị giá so với cùng kỳ 2021.

Giá trị xuất khẩu phân bón 9 tháng hiện đã vượt trên 300 triệu USD so với thực hiện của cả năm 2021 (đạt 559 triệu USD) là do giá phân bón xuất khẩu tăng cao theo giá thế giới. Cụ thể, giá phân bón xuất khẩu trung bình 9 tháng của năm 2022 đạt 637,7 USD/tấn, tăng 83% so với 9 tháng của năm 2021.

Tuy nhiên, sau khi duy trì ở mức cao trong quý 2 giá phân bón bắt đầu có dấu hiệu “hạ nhiệt” từ tháng 7. Theo đó, giá xuất khẩu trung bình trong tháng 7 đạt 666,9 USD/tấn, sang tháng 8 tiếp tục giảm 2,4% còn 598,2 USD/tấn và tháng 9 giảm thêm 10,3% còn 583,8 USD/tấn, mặc dù khối lượng vẫn tăng đều qua từng tháng.

Giá phân bón xuất khẩu trung bình sau khi duy trì ở mức cao trong quý 2, bắt đầu “hạ nhiệt” từ tháng 7 và liên tục giảm trong tháng 8, 9

Giá phân bón xuất khẩu trung bình sau khi duy trì ở mức cao trong quý 2, bắt đầu “hạ nhiệt” từ tháng 7 và liên tục giảm trong tháng 8, 9

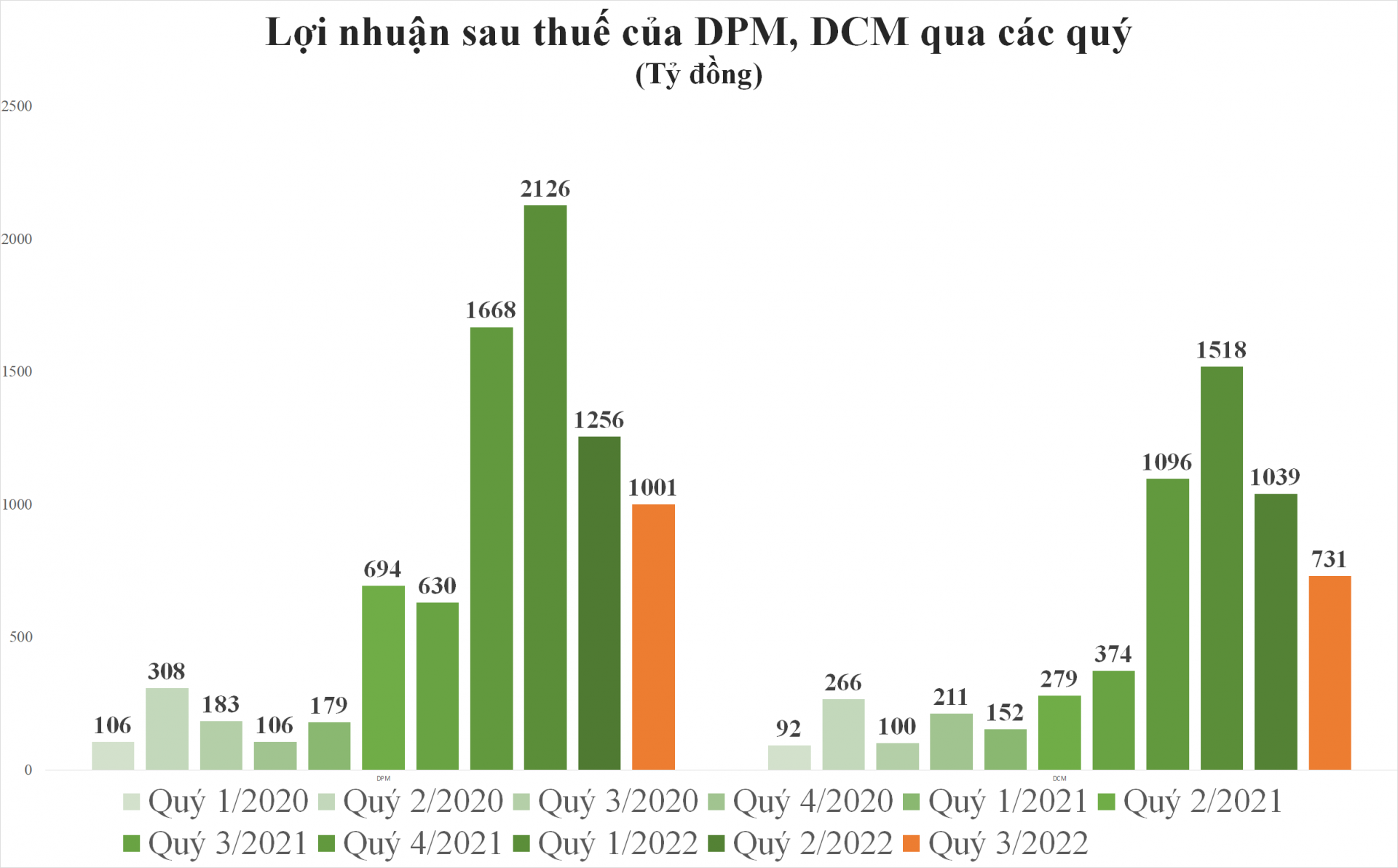

Trong bối cảnh giá phân bón liên tục giảm trong các tháng của quý 3 và chỉ mới tăng lại trong những ngày gần đây, lợi nhuận của các doanh nghiệp phân bón đã không còn duy trì được mức tăng mạnh như hai quý đầu năm.

TĂNG TRƯỞNG TIẾP TỤC GIẢM TỐC

Đến thời điểm hiện tại, hầu hết các doanh nghiệp ngành phân bón đã công bố báo cáo tài chính quý 3/2022 với mức tăng trưởng tương đối mạnh so với cùng kỳ năm trước, tuy nhiên so với mức đỉnh của quý 1 cũng như mức cao của quý 2, lợi nhuận của các doanh nghiệp phân bón có thể nói là đã đi qua “mùa hoa đẹp nhất”.

Trong quý 3/2022, Tổng công ty Phân bón và Hoá chất Dầu khí - CTCP (Đạm Phú Mỹ, mã DPM) ghi nhận doanh thu thuần đạt 3.885 tỷ đồng; tăng 38% so với cùng kỳ năm ngoái. Biên lợi nhuận gộp đạt 38,3%, cải thiện so với con số 36,8% của cùng kỳ và tương đương mức 38,5% của quý 2 nhưng thấp hơn hẳn mức 48% của quý 1.

Lợi nhuận sau thuế (LNST) trong quý 3 đạt 1.001 tỷ đồng, tăng 59% so với cùng kỳ năm ngoái nhưng vẫn kém xa mức lãi kỷ lục 2.126 tỷ đồng của quý 1 năm nay và giảm đáng kể so với mức 1.291 tỷ đồng của quý 2.

Như vậy, đúng như SSI Research dự báo lợi nhuận của Đạm Phú Mỹ sẽ đi theo xu hướng giá urê, đạt được mức cao nhất về giá trị tuyệt đối trong quý 1/2022, sau đó giảm dần trong quý 2 và quý 3, nhưng có thể cải thiện trong quý 4 khi mùa cao điểm bắt đầu.

Lũy kế 9 tháng, doanh thu thuần của Đạm Phú Mỹ đạt 14.727 tỷ, lợi nhuận sau thuế 4.466 tỷ đồng, lần lượt gấp 1,92 lần và gấp gần 3 lần cùng kỳ. Lãi ròng 4.439 tỷ, gấp 3 lần cùng kỳ.

Năm nay, Đạm Phú Mỹ đặt mục tiêu tổng doanh thu 17.239 tỷ đồng và LNST 3.473 tỷ đồng. Sau 9 tháng, công ty đã thực hiện 85% chỉ tiêu doanh thu và vượt 29% lợi nhuận năm.

Theo lãnh đạo Đạm Phú Mỹ, năm 2022 do tình hình chính trị, kinh tế bất ổn trên thế giới nên giá phân bón biến động khó lường. Trong nước, giá vật tư cho nông nghiệp tăng cao, giá nông sản bấp bênh, tiêu thụ khó khăn tác động tiêu cực tới sản xuất nông nghiệp, khiến việc kinh doanh phân bón gặp không ít trở ngại do sức mua rất yếu.

Tuy nhiên, nhờ đẩy mạnh xuất khẩu sau khi đã đáp ứng đầy đủ nhu cầu trong nước, lượng phân bón xuất khẩu 9 tháng đầu năm của doanh nghiệp đạt khoảng 155.000 tấn, gấp 3 lần so với kế hoạch cả năm, góp phần quan trọng trong gia tăng doanh thu và lợi nhuận 9 tháng đầu năm.

Tương tự, sau quý đầu năm đạt kỷ lục LNST lên tới 1.518 tỷ đồng và quý 2 giảm còn 1.039 tỷ đồng, quý 3/2022, lãi sau thuế của CTCP Phân bón dầu khí Cà Mau (Đạm Cà Mau, mã DCM) tiếp tục giảm còn 731 tỷ đồng.

Trong quý 3, công ty ghi nhận doanh thu thuần đạt 3.307 tỷ đồng, tăng 82,5% so với cùng kỳ. Trừ đi giá vốn, Đạm Cà Mau lãi gộp 1.007 tỷ đồng, tăng 73% so với cùng kỳ. Sau khi trừ các chi phí, công ty lãi trước thuế 786 tỷ đồng, gấp đôi cùng kỳ và lãi sau thuế 731 tỷ đồng, tăng 95%. Tuy lợi nhuận của Đạm Cà Mau vẫn tăng cao so với cùng kỳ nhưng đã giảm hơn một nửa so với quý 1.

Lũy kế 9 tháng, doanh nghiệp đạt doanh thu thuần là 11.466 tỷ đồng, tăng 90% so với cùng kỳ và lãi sau thuế 3.272 tỷ đồng, cao gấp 4 lần cùng kỳ.

Năm 2022, Đạm Cà Mau đặt kế hoạch tổng doanh thu hợp nhất là 9.060 tỷ đồng, lợi nhuận sau thuế hợp nhất 513 tỷ đồng. Như vậy, sau 9 tháng, doanh nghiệp đã vượt 27% kế hoạch doanh thu năm và 538% kế hoạch lợi nhuận.

Trong khi Đạm Phú Mỹ và Đạm Cà Mau báo lãi quý 3 giảm mạnh so với hai quý đầu năm nhưng vẫn tăng trưởng so với cùng kỳ thì Phân bón Bình Điền (mã BFC) lại ước tính kết quả kinh doanh quý 3 thậm chí thụt lùi so với cùng kỳ. Cụ thể, công ty công bố tổng doanh thu đạt 2.285 tỷ đồng, tăng 28% so với cùng kỳ năm ngoái, song LNST giảm 91% còn 3 tỷ đồng.

Trước đó, trong quý 1 và 2, LNST của doanh nghiệp lần lượt đạt 86,3 tỷ đồng và 75,4 tỷ đồng, tăng 26,5% và 115% so với cùng kỳ năm trước.

Lũy kế 9 tháng đầu năm, doanh thu của Phân bón Bình Điền đạt 6.684 tỷ đồng, tăng 15%, LNST đạt 164 tỷ đồng, giảm 11% so với cùng kỳ. Năm 2022, công ty đặt mục tiêu 6.428 tỷ đồng doanh thu, 200 tỷ đồng lợi nhuận trước thuế. Như vậy, sau 3 quý, doanh nghiệp vượt 4% kế hoạch doanh thu, vượt 6% kế hoạch lợi nhuận.

Quý vừa qua cũng là một quý không mấy khởi sắc của Phân bón và Hóa chất Dầu khí Miền Trung (mã PCE) khi doanh thu thuần tăng 25%, đạt 876,3 tỷ đồng nhưng LNST giảm 56,5% so với cùng kỳ, xuống gần 3,8 tỷ đồng.

Công ty giải trình LNST giảm 56,5% chủ yếu do sản lượng giảm mạnh dù cho giá tiêu thụ tăng nhanh hơn giá vốn.

Lũy kế 9 tháng, PCE ghi nhận doanh thu 2.841 tỷ đồng, giảm gần 40%; lãi sau thuế đạt 31,6 tỷ đồng, tăng 17,8% so với cùng kỳ.

Sau quý 2 phá đỉnh lợi nhuận, doanh thu và lợi nhuận của DAP-Vinachem (mã DDV) đã thụt lùi trong quý 3. Trong kỳ, doanh thu của doanh nghiệp đạt 742 tỷ đồng và LNST đạt 57 tỷ đồng, giảm lần lượt 5,9% và 16,8% so với cùng kỳ.

Lý giải về việc doanh thu giảm so với cùng kỳ năm ngoái, công ty cho biết là do sản lượng tiêu thụ trong quý giảm, đạt 36.600 tấn, giảm 38,8% so với cùng kỳ. Tuy sản lượng bán giảm, nhưng giá bán bình quân lại tăng 52% so với cùng kỳ nên dẫn tới doanh thu không giảm nhiều.

Nhờ 2 quý đầu năm kinh doanh khởi sắc, giá phân bón tăng cao hơn nên lũy kế 9 tháng năm 2022 doanh thu DAP-Vinachem ghi nhận 2.463 tỷ đồng, tăng 14,1% so với cùng kỳ; lợi nhuận trước thuế đạt 371 tỷ đồng, vượt 83% chỉ tiêu lợi nhuận cả năm; LNST đạt 350 tỷ đồng, tăng 120% so với cùng kỳ.

KỲ VỌNG QUÝ 4

Từ đầu năm 2021, giá phân bón tăng cao theo đà tăng của nguyên liệu cơ bản (như than đá, khí đốt, hóa chất), giúp các doanh nghiệp phân bón ghi nhận lợi nhuận tích cực. Đặc biệt, quý 4 năm ngoái và hai quý đầu năm nay, giá phân bón tăng vọt, ảnh hưởng từ cuộc chiến tranh Nga - Ukraine, các doanh nghiệp phân bón trong nước ghi nhận kết quả kinh doanh đột biến.

Tuy nhiên sang quý 3, giá urê có dấu hiệu hạ nhiệt sau khi đạt đỉnh vào khoảng tháng 5/2022 và chỉ phục hồi từ cuối tháng 9.

Trong báo cáo cập nhật triển vọng ngành phân bón mới đây, bộ phận phân tích Chứng khoán SSI nhận định, giá urê đã có tín hiệu phục hồi từ đáy. Việc phục hồi này sớm hơn dự kiến ban đầu là vào quý 4/2022. Giá urê Trung Quốc và Ai Cập đã giảm lần lượt 45% và 35% từ đỉnh. Tuy nhiên, gần đây phục hồi tăng lần lượt 4% và 10% từ đáy.

Về tình hình xuất khẩu phân bón tại các thị trường chính, SSI Research cho biết, Trung Quốc đã ban hành lệnh cấm xuất khẩu urê vào quý 3/2021, do đó đã đẩy giá urê tăng lên đáng kể. Mặc dù lệnh cấm xuất khẩu của Trung Quốc đối với urê ban đầu dự kiến được gỡ bỏ vào cuối tháng 6/2022, các hoạt động xuất khẩu vẫn rất hạn chế nhằm đảm bảo đủ nguồn cung cho tiêu thụ nội địa.

Trong khi đó, Nga tiếp tục áp dụng hạn ngạch xuất khẩu đối với urê trong khoảng thời gian từ tháng 7 đến tháng 12/2022, nhưng mức hạn ngạch đã được tăng lên 8,3 triệu tấn trong nửa cuối năm 2022 (so với 5,9 triệu tấn trong giai đoạn từ tháng 12/2021 đến tháng 5/2022). Theo tính toán sơ bộ, trong năm 2019, Nga chiếm khoảng 15% tổng xuất khẩu ure toàn cầu.

Do đó, sản lượng xuất khẩu urê toàn cầu trong 6 tháng cuối năm 2022 sẽ cao hơn so với 6 tháng đầu năm 2022, điều này chính là yếu tố giúp giảm giá urê.

Về nguyên liệu đầu vào cho sản xuất phân bón, chuyên gia SSI cho rằng, giá than và giá dầu đã điều chỉnh đáng kể so với mức đỉnh, trong khi giá khí đốt tự nhiên ở châu Âu vẫn ở mức cao do gián đoạn nguồn cung từ Nga, cũng như lo ngại về khả năng sự gián đoạn này sẽ kéo dài. Việc định tuyến lại nguồn cung khí tự nhiên đến châu Âu khó hơn nhiều so với mặt hàng than và dầu.

Giá khí đốt nhiên liệu cao tại châu Âu khiến các nhà sản xuất urê tại khu vực này giảm sản lượng thậm chí đóng cửa, do đó đẩy giá urê lên cao. Giá khí đốt tự nhiên cao ở châu Âu chủ yếu ảnh hưởng đến giá urê ở Biển Đen và Ai Cập. Trong khi đó, giá than điều chỉnh mạnh đã tác động lên giá urê tại Trung Quốc. Giá urê trên thị trường Việt Nam có mối tương quan chặt chẽ với giá urê tại thị trường Trung Quốc hoặc Indonesia hơn là giá urê tại Biển Đen hoặc Ai Cập.

SSI Research cho rằng nhu cầu urê suy yếu trong quý 3 do lo ngại về suy thoái kinh tế toàn cầu và do quý 3 cũng thường là quý tiêu thụ thấp điểm.

Dự kiến tới đây bước vào mùa cao điểm quý 4, nhu cầu tiêu thụ urê sẽ hồi phục trở lại. Tuy nhiên, nhóm phân tích nhận định, mức phục hồi của thị trường urê trong quý 4 sẽ không lớn do lo ngại về suy thoái kinh tế toàn cầu và sự điều chỉnh giá các mặt hàng nông nghiệp.