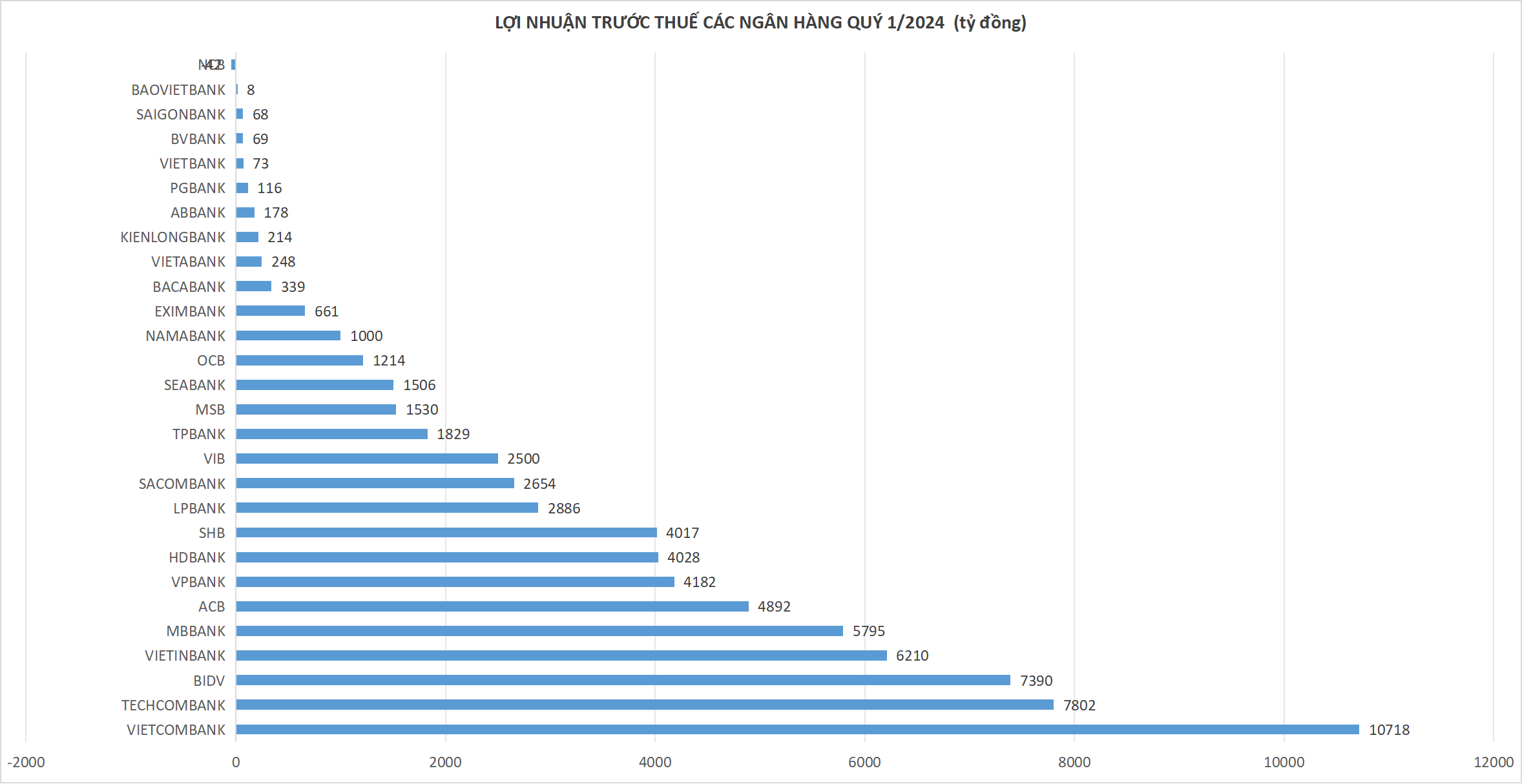

Đến thời điểm này, đã có 28 ngân hàng công bố kết quả kinh doanh quý I/2024. Mặc dù nền kinh tế vẫn đối mặt với khó khăn và còn nhiều thách thức từ bên ngoài, nhưng hầu hết các ngân hàng đều có tăng trưởng lợi nhuận khả quan, chỉ có 10 ngân hàng ghi nhận lợi nhuận sụt giảm so với cùng kỳ.

Theo đó, tổng lợi nhuận trước thuế của 28 ngân hàng niêm yết đạt hơn 72.000 tỷ đồng, tăng 11% so với quý I/2023.

Dù sụt giảm 4% so với cùng kỳ, nhưng với mức lợi nhuận trước thuế 10.718 tỷ đồng đạt được sau 3 tháng đầu năm, Vietcombank (VCB) vẫn giữ vững ngôi vương đứng đầu toàn ngành.

Báo cáo tài chính quý I mới công bố cho thấy, nguồn thu chính của Vietcombank giảm 1% so với cùng kỳ năm ngoái, còn 14.078 tỷ đồng thu nhập lãi thuần.

Các nguồn thu ngoài lãi của ngân hàng cũng ghi nhận sụt giảm như lãi từ dịch vụ giảm 1% còn hơn 1.411 tỷ đồng, lãi từ kinh doanh ngoại hối giảm 30% còn 1.197 tỷ đồng, lãi từ mua bán chứng khoán kinh doanh giảm 24% còn hơn 22 tỷ đồng và lãi từ hoạt động khác giảm tới 53% còn 508 tỷ đồng, trong khi cùng kỳ năm ngoái đạt hơn 1.082 tỷ đồng.

Trong khi đó, nhờ hầu hết các mảng kinh doanh đều tăng trưởng tốt, Techcombank đã vượt qua hàng loạt "ông lớn" có vốn Nhà nước, vươn lên trở thành ngân hàng có lợi nhuận cao thứ hai hệ thống với lợi nhuận trước thuế đạt 7.802 tỷ đồng, tăng 39% so với cùng kỳ. Báo cáo tài chính quý I cho thấy, thu nhập lãi thuần của ngân hàng tăng 30% so với cùng kỳ năm trước, nhờ tăng trưởng tín dụng và chi phí vốn được cải thiện.

Ngoài ra, thu nhập từ hoạt động dịch vụ tăng trưởng 28%, thu phí từ dịch vụ ngân hàng đầu tư tăng 164%. Trong khi đó, chi phí dự phòng giảm gần 26%, qua đó, giúp lợi nhuận Techcombank tăng trưởng ấn tượng.

Đứng thứ 3 là ngân hàng BIDV với lãi trước thuế 7.390 tỷ đồng, tăng 7% so với đầu năm. VietinBank đứng ở vị trí thứ 4 với lợi nhuận 6.210 tỷ đồng, tăng 4% so với cùng kỳ.

Đứng thứ 5 là ngân hàng MB với lãi trước thuế đạt 5.795 tỷ đồng trong quý I, giảm 11% do chi phí dự phòng rủi ro tăng vọt trong bối cảnh nợ xấu gia tăng.

Ở các vị trí tiếp theo, những ngân hàng có lợi nhuận trước thuế cao lần lượt là ACB (4.892 tỷ đồng, giảm 5% so cùng kỳ), VPBank (4.182 tỷ đồng, tăng 64% so cùng kỳ), HDBank (4.028 tỷ đồng, tăng 47%), SHB (4.017 tỷ đồng, tăng 33%), LPBank (2.886 tỷ đồng, tăng 84%),...

Trong 28 ngân hàng công bố kết quả kinh doanh, nhà băng có tốc độ tăng trưởng cao nhất là BVBank với lợi nhuận tăng 165% so cùng kỳ, đạt 69 tỷ đồng. Tiếp theo là LPBank tăng trưởng 84%, VPBank tăng trưởng 64%.

Ngược lại, trong 10 ngân hàng có lợi nhuận sụt giảm, dẫn đầu là ABBank giảm 71%, sau đó là Vietbank giảm 63%, SaigonBank giảm 35%, PGBank giảm 24%, Eximbank giảm 24%, MB giảm 11%, VIB giảm 7%, ACB giảm 5%, VCB giảm 4%.

Vẫn cần thận trọng

Tại báo cáo cập nhật ngành ngân hàng của Công ty Chứng khoán SSI công bố mới đây, các chuyên gia phân tích cho rằng, lợi nhuận của ngành ngân hàng nhìn chung sẽ vẫn yếu do tăng trưởng tín dụng chỉ tăng tốc vào cuối tháng 3 và hoạt động dịch vụ vẫn còn gặp nhiều khó khăn.

SSI dự báo các yếu tố cơ bản có thể dần cải thiện trong nửa cuối năm 2024 khi tỷ lệ hình thành nợ xấu có thể thấp hơn dự kiến nếu tốc độ hồi phục của thị trường bất động sản và nền kinh tế duy trì được nhịp độ tốt, NIM cải thiện và thu từ nợ xấu đã xóa tốt hơn dự kiến.

Tuy nhiên, ngành ngân hàng cũng có thể đối mặt với một số rủi ro như: Lãi suất huy động tăng cao hơn dự kiến do áp lực tỷ giá; tỷ lệ hấp thụ thấp hơn dự kiến tại các dự án bất động sản dự kiến sẽ mở bán trong thời gian tới; và việc kiểm soát chặt chẽ hơn các hoạt động cho vay với bên liên quan.

Mới đây, kết quả điều tra xu hướng kinh doanh của các tổ chức tín dụng vừa được NHNN đưa ra cho thấy, do kỳ vọng nền kinh tế có diễn biến tích cực, ngành sản xuất, xuất khẩu dần phục hồi, trong đó nhu cầu vay vốn được kỳ vọng cải thiện nhiều hơn nhu cầu gửi tiền và thanh toán.

Mặt bằng lãi suất huy động cho vay trong quý II và năm 2024 tiếp tục ở mức thấp. Dư nợ tín dụng toàn hệ thống được kỳ vọng tăng bình quân 3,8% trong quý II và tăng 13,6% trong năm 2024, điều chỉnh giảm 0,6 điểm phần trăm so với mức dự báo 14,2% tại kỳ điều tra trước.

Các tổ chức tín dụng kỳ vọng tình hình kinh doanh sẽ khả quan hơn trong quý II, nhưng vẫn thận trọng.

Theo đó, các tổ chức tín dụng kỳ vọng lợi nhuận trước thuế có thể phục hồi từ quý II/2024 với 57,3% tổ chức tín dụng kỳ vọng lợi nhuận trước thuế tăng trưởng so với quý I/2024, 30,9% tổ chức tín dụng kỳ vọng không đổi và 11,8% tổ chức tín dụng lo ngại kết quả hoạt động kinh doanh suy giảm.

Năm 2024, 86,2% tổ chức tín dụng kỳ vọng lợi nhuận trước thuế tăng trưởng dương so với năm 2023, bên cạnh đó, vẫn có 10,1% tổ chức tín dụng lo ngại lợi nhuận tăng trưởng âm trong năm 2024 và 3,7% ước tính lợi nhuận không thay đổi.

.png)