Sau 2 năm tăng trưởng mạnh, TTCK Việt Nam giảm sâu trong năm 2022 dưới tác động của yếu tố tiêu cực trong và ngoài nước. Đối với các yếu tố ngoại biên, căng thẳng Nga – Ukraine; chính sách zero- Covid của Chính phủ Trung Quốc; các NHTW đẩy nhanh quá trình thắt chặt chính sách tiền tệ để đối phó với lạm phát tăng phi mã; rủi ro suy thoái kinh tế ở Mỹ và EU... là các yếu tố rủi ro chính.

Trong khi đó, các yếu tố trong nước như rủi ro từ thị trường trái phiếu doanh nghiệp với các sự kiện như Tân Hoàng Minh, Vạn Thịnh Phát; quá trình thanh lọc sai phạm trên TTCK; áp lực tỷ giá và lạm phát dẫn đến trạng thái thắt chặt thanh khoản và mặt bằng lãi suất tăng cao; đầu tư công giải ngân chậm... cũng tác động mạnh đến TTCK.

Nhìn về TTCK trong năm 2023, báo cáo Chứng khoán KBSV cho rằng sẽ có một số yếu tố chính định hình xu hướng thị trường như việc Trung Quốc mở cửa hoàn toàn, chính sách tiền tệ của Fed và rủi ro suy thoái kinh tế Mỹ, rủi ro từ thị trường trái phiếu doanh nghiệp.

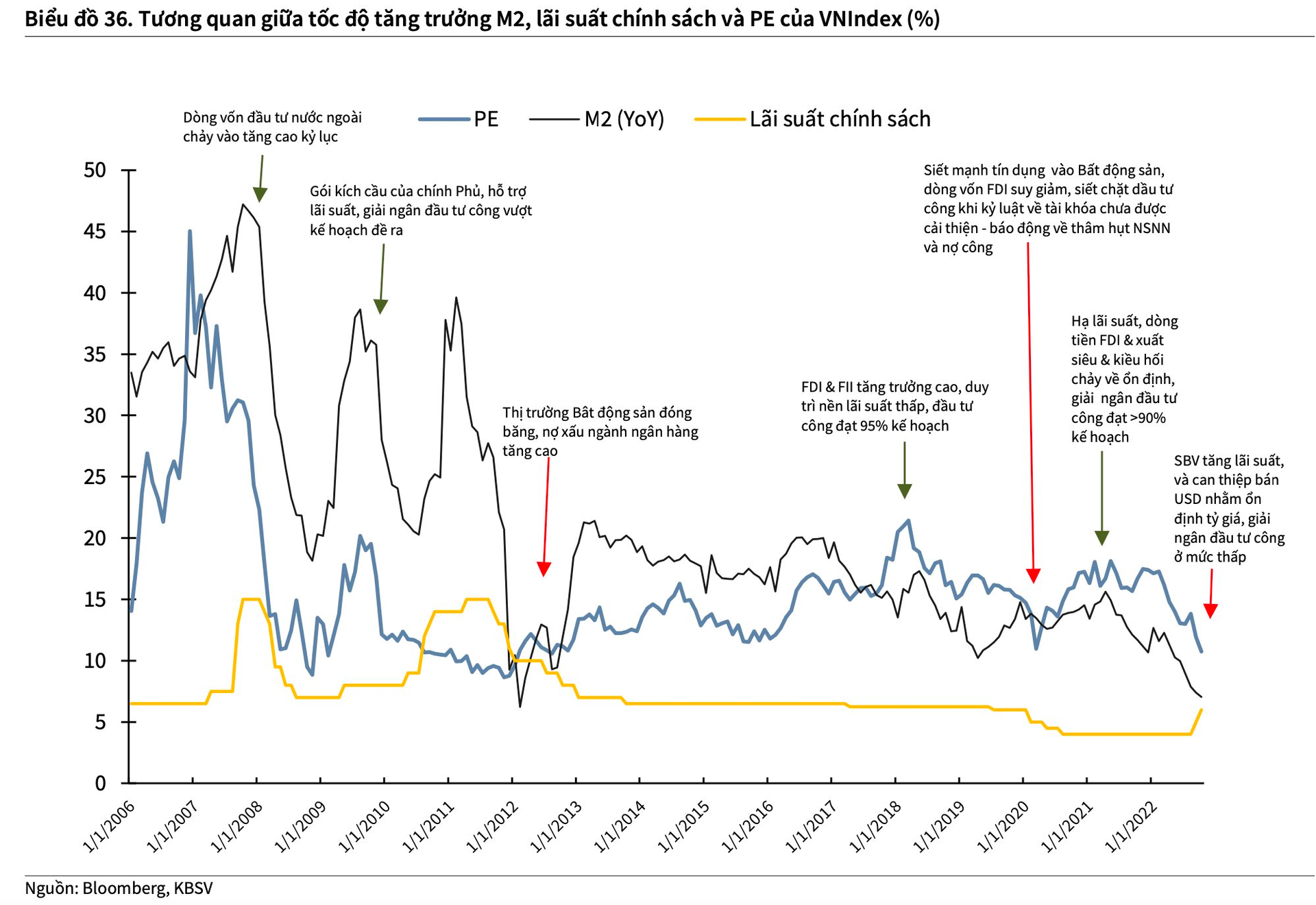

Bên cạnh những yếu tố trên, KBSV nhấn mạnh về tốc độ tăng cung tiền M2 ảnh hưởng lớn đến TTCK. Cung tiền M2 là yếu tố có tác động mạnh lên diễn biến thị trường, bởi các giai đoạn M2 tăng mạnh, đi kèm với mặt bằng lãi suất ở mức thấp thường tạo điều kiện thuận lợi cho dòng tiền chảy vào TTCK giúp VN-Index tăng điểm và ngược lại.

Đưa ra dẫn chứng cụ thể, các giai đoạn 2006 - 2007, 2009, 2016 -2017, 2020 – 2021, TTCK Việt Nam đều có xu hướng tăng trưởng mạnh đi kèm với cung tiền M2 tăng cao (lớn hơn 14%) nhờ sự kết hợp của nhiều yếu tố như chính sách tiền tệ mở rộng của SBV và khả năng hấp thụ vốn của nền kinh tế cao.

Trong đó bao gồm cả chi đầu tư công của Chính phủ và vay mở rộng sản xuất kinh doanh của doanh nghiệp trong nước, trong khi nguồn vốn nước ngoài chảy vào cũng dồi dào.

Ngược lại, thị trường các giai đoạn 2011, 2018, và 2022 TTCK Việt Nam đều có xu hướng điều chỉnh đi kèm cùng tiền M2 tăng trưởng thấp (thấp hơn 12.5%) trước các yếu tố bất lợi bên trong và bên ngoài.

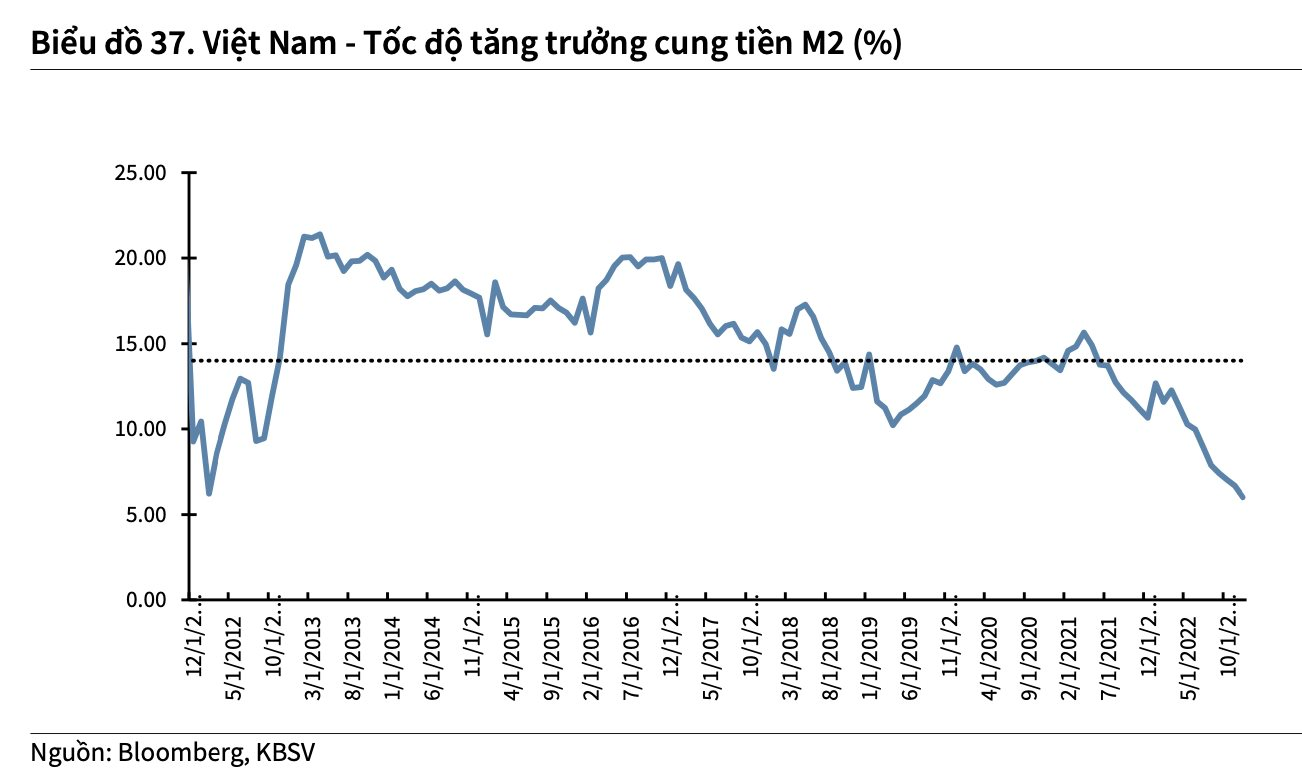

Trên thực tế, tăng trưởng cung tiền M2 đạt mức thấp kỷ lục ước tính đạt 6% -7% trong năm 2022 là 1 trong những nguyên nhân quan trọng khiến TTCK Việt Nam lao dốc.

Cung tiền sụt giảm đến từ 2 nguyên nhân là chính sách tiền tệ của SBV, khi tỷ giá và thị trường ngoại tệ bị chịu áp lực do cân đối cung cầu ngoại tệ và thị trường quốc tế có diễn biến bất lợi (Fed 5 lần nâng lãi suất điều hành để kìm cương đà tăng của lạm phát, và DXY Index tăng mạnh kể từ đầu năm) đã gây áp lực lên thị trường trong nước, buộc SBV phải bán ngoại tệ khi cần thiết để ổn định thị trường.

Bên cạnh đó, chi tiêu giải ngân đầu tư công của chính phủ ở mức thấp, tiền của kho bạc nhà nước để tại SBV và hệ thống ngân hàng ước đạt hơn 900 nghìn tỷ VND chưa được đẩy vào lưu thông (cụ thể, ở SBV khoảng 600 nghìn tỷ VND và hệ thống ngân hàng 300 nghìn tỷ VND).

Dự báo cho năm 2023, KBSV cho rằng tăng trưởng cung tiền sẽ chịu tác động trái chiều. Kỳ vọng tăng trưởng cung tiền trong năm 2023 sẽ hồi phục lại dựa trên nền cơ sở thấp của năm 2022 do một số điều kiện khách quan thuận lợi như NHNN có khả năng mua vào USD, dự trữ ngoại hối gia tăng cải thiện tăng trưởng cung tiền hay đầu tư công được thúc đẩy.

Tuy vậy, tăng trưởng cung tiền vẫn có khả năng chịu tác động tiêu cực khi nhu cầu vay vốn mới của doanh nghiệp dự báo suy giảm do lãi suất cao, Trung Quốc mở cửa gây áp lực lên giá cả nhiều hàng hoá và rủi ro liên quan đến đáo hạn trái phiếu doanh nghiệp.

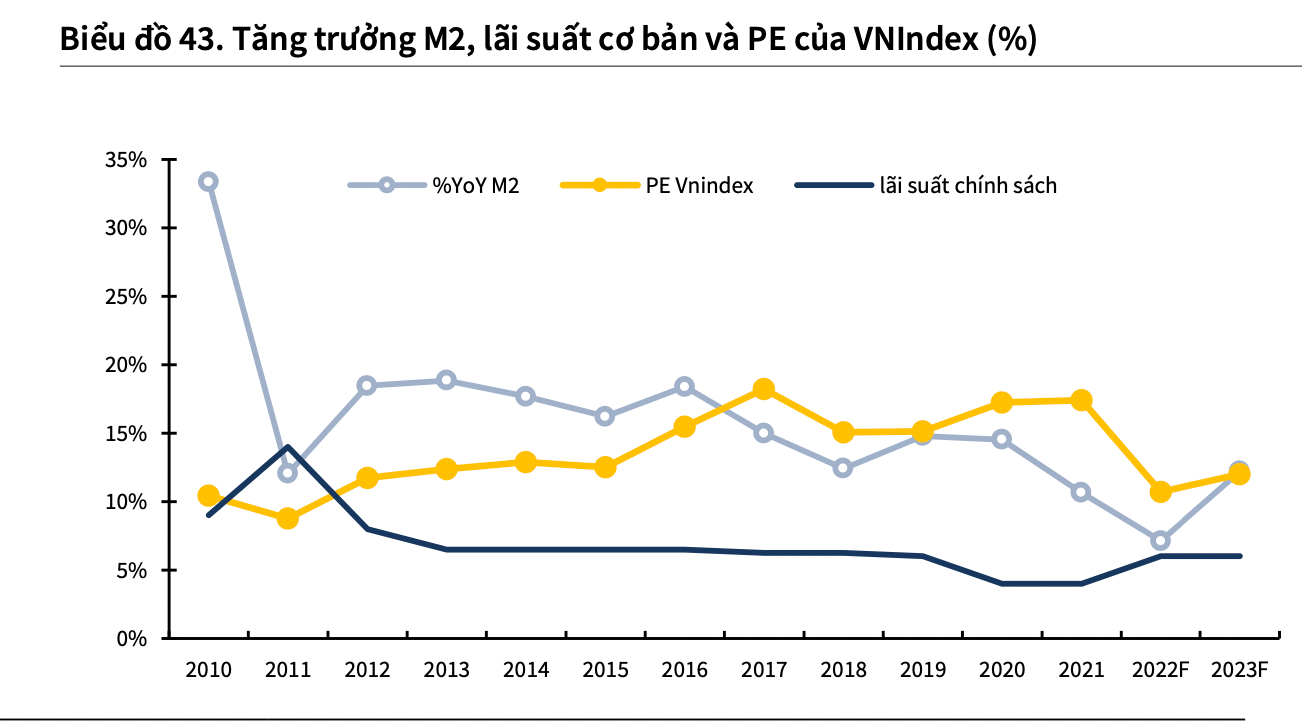

Với cơ sở trên, KBSV dự báo tăng trưởng tín dụng năm 2023 sẽ đạt 13-14 % so với cùng kỳ, huy động tăng cao đạt 12% giúp cung tiền tăng trở lại 13% – một phần do nền thấp của năm 2022. Do đó, thanh khoản hệ thống theo đó cũng sẽ bớt căng thẳng hơn, tạo điều kiện nền lãi suất sẽ hạ nhiệt so với cuối quý 4/2022, dù vẫn duy trì ở mức cao.

Với mối tương quan cao của M2 và P/E VN-Index như phân tích ở trên, việc M2 tăng trưởng trở lại là động lực quan trọng giúp P/E thị trường cân bằng trở lại và hướng về mốc trung tính, tương ứng với đó vùng điểm hợp lý của chỉ số VN-Index cuối năm 2023 ở 1.240 điểm.