Kế hoạch tổng tài sản tăng trưởng 8% - 10%

Báo cáo tại đại hội, ông Đỗ Thanh Sơn, Phó tổng giám đốc phụ trách Ban điều hành VietinBank cho biết, kết thúc năm 2023, tổng tài sản của VietinBank đạt 2,03 triệu tỷ đồng, tăng trưởng 12,4% so với cuối năm 2022. Trong đó, dư nợ tín dụng hợp nhất của ngân hàng đạt 1,48 triệu tỷ đồng, tăng trưởng 15,5%. Tốc độ tăng trưởng tín dụng thường xuyên duy trì ở mức cao hơn toàn ngành, đáp ứng nhu cầu vốn của nền kinh tế. Tỷ lệ nợ xấu kiểm soát ở mức 1%, tỷ lệ dự phòng bao phủ nợ xấu ở mức 167,2%.

“Ngân hàng tiếp tục chuyển dịch cơ cấu danh mục tín dụng theo hướng đẩy mạnh tăng trưởng dư nợ phân khúc khách hàng bán lẻ và khách hàng doanh nghiệp vừa và nhỏ, theo đó, tỷ trọng dư nợ bình quân 2 phân khúc tăng từ 63,35% năm 2021 lên 63,73% tổng dư nợ năm 2023”, ông Bình cho biết.

Nguồn vốn huy động hợp nhất đến cuối năm 2023 đạt gần 1,53 triệu tỷ đồng, tăng 13,9% so với cuối năm 2022. Trong đó, nguồn vốn CASA tăng trưởng 27,2% so với cuối năm trước, tỷ trọng CASA đạt 22,5%.

Kết thúc năm 2023, VietinBank ghi nhận lợi nhuận trước thuế hợp nhất 24.990 tỷ đồng, tăng trưởng 18,3% so với kết quả đạt được trong năm trước. Lợi nhuận trước thuế ngân hàng mẹ đạt 24.194 tỷ đồng, tăng trưởng 17,8%.

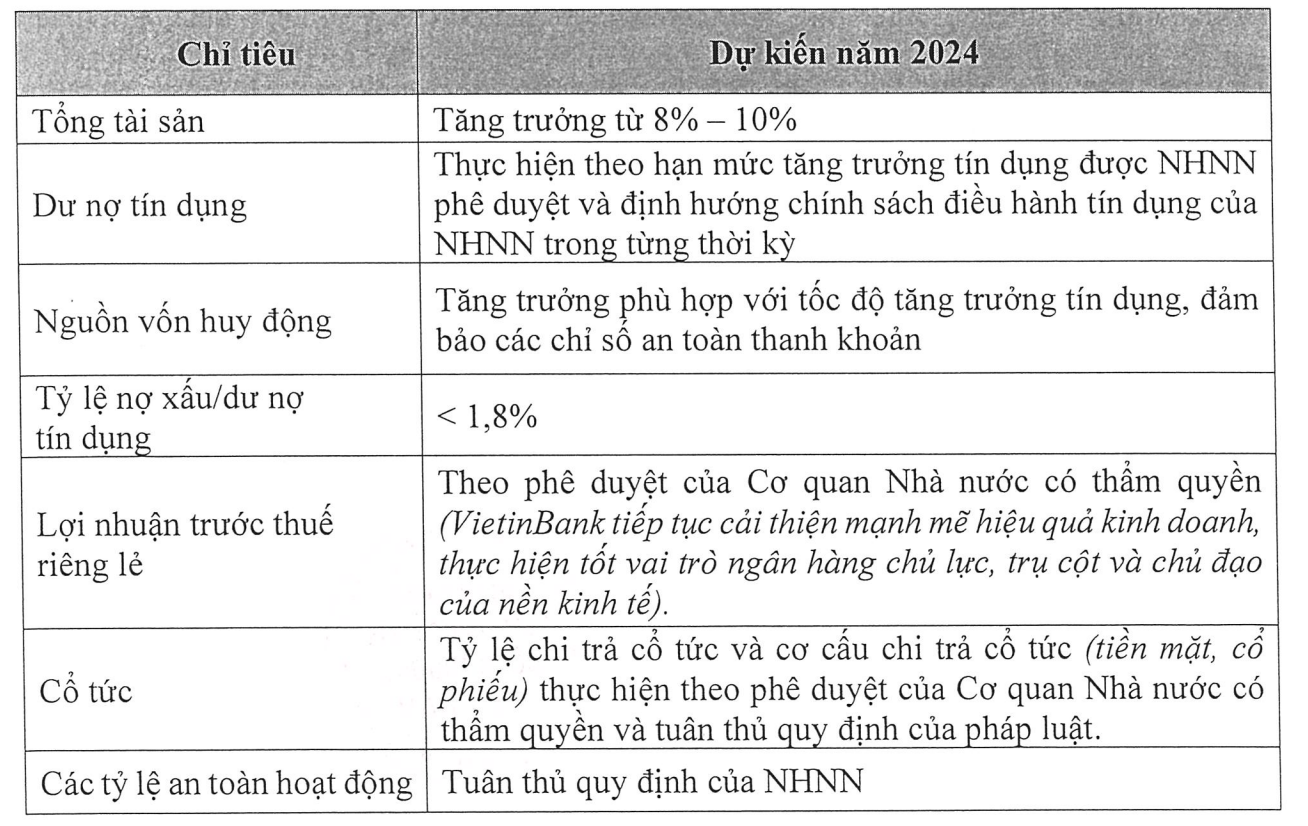

Sang năm 2024, VietinBank đặt mục tiêu tổng tài sản tăng trưởng từ 8% - 10%, dư nợ tín dụng thực hiện theo hạn mức tăng trưởng tín dụng được NHNN phê duyệt và định hướng chính sách điều hành tín dụng của NHNN trong từng thời kỳ.

Nguồn vốn huy động tăng trưởng phù hợp với tốc độ tăng trưởng tín dụng, đảm bảo các chỉ số an toàn. Tỷ lệ nợ xấu kiểm soát thấp hơn 1,8%.

Về chỉ tiêu lợi nhuận, cũng như các năm trước, ngân hàng hiện chưa đề cập con số cụ thể mà sẽ theo phê duyệt của Cơ quan nhà nước có thẩm quyền.

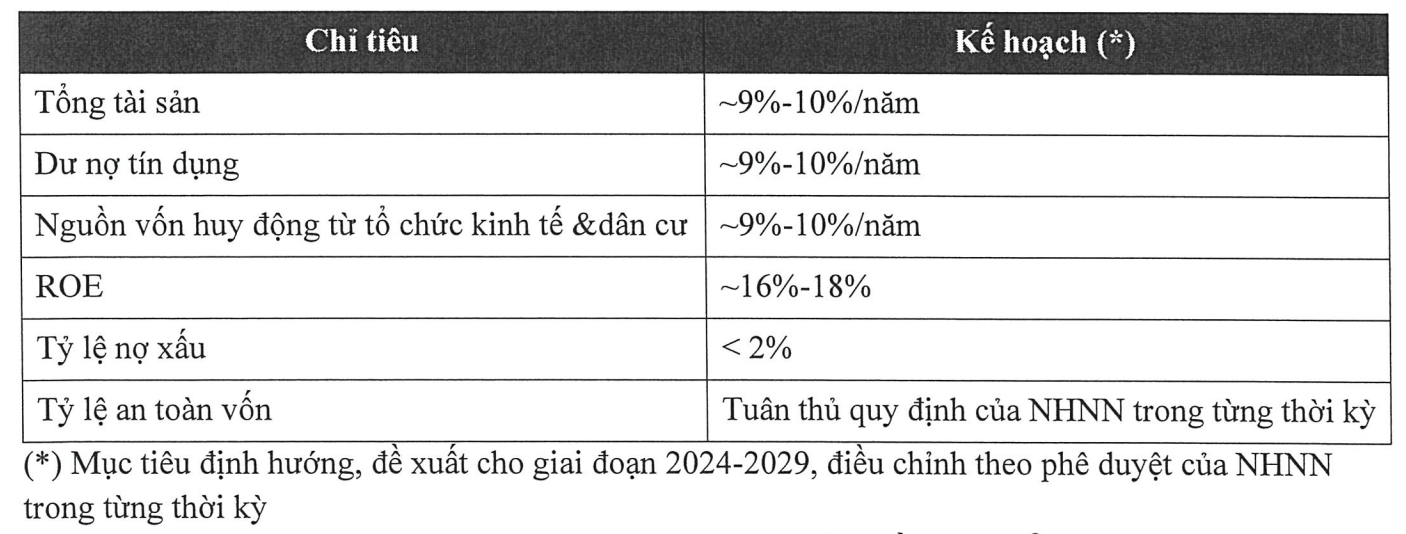

Trong giai đoạn 2024-2029, VietinBank đặt mục tiêu tổng tài sản tăng từ 9-10%/năm, dư nợ tín dụng và nguồn vốn huy động cũng tăng từ 9-10%/năm. Tỷ suất sinh lợi/vốn chủ sở hữu (ROE) từ 16-18%. Tỷ lệ nợ xấu kiểm soát dưới 2%.

Đề xuất dùng toàn bộ lợi nhuận 2023 để chia cổ tức bằng cổ phiếu

Về phương án phân phối lợi nhuận năm 2023, sau khi trích lập các quỹ, lợi nhuận còn lại của ngân hàng là 13.926 tỷ đồng. Ngân hàng dự kiến dùng toàn bộ lợi nhuận này để chia cổ tức bằng cổ phiếu, trên cơ sở ý kiến phê duyệt của Cơ quan Nhà nước có thẩm quyền.

Trước đó, trong năm 2023, VietinBank đã hoàn tất phát hành hơn 564 triệu cổ phiếu để trả cổ tức, tỷ lệ 11.7415% . Nguồn vốn phát hành từ lợi nhuận sau thuế, sau trích quỹ và chia cổ tức bằng tiền mặt năm 2020. Đây là kế hoạch chia cổ tức được ĐHĐCĐ thường niên 2022 thông qua. Vốn điều lệ của VietinBank đã tăng từ 48.057 tỷ đồng lên gần 53.700 tỷ đồng.

Hồi cuối tháng 2 năm nay, ngân hàng đã được thông qua phương án dùng toàn bộ khoản lợi nhuận còn lại năm 2022 là 11.648 tỷ đồng để chia cổ tức bằng cổ phiếu. Như vậy, nếu phương án chia cổ tức năm 2023 tiếp tục được thông qua, vốn điều lệ của ngân hàng sẽ tăng mạnh lên hơn 79.200 tỷ đồng sau khi hoàn tất các đợt chia cổ tức.

Bầu Thành viên HĐQT, Thành viên BKS nhiệm kỳ 2024 – 2029

Cũng tại đại hội, cổ đông VietinBank tiến hành bầu Thành viên HĐQT nhiệm kỳ 2024 – 2029. Danh sách ứng viên bao gồm 9 thành viên bao gồm ông Trần Minh Bình (hiện là Chủ tịch HĐQT ngân hàng), ông Trần Văn Tần, ông Lê Thanh Tùng, ông Nguyễn Thế Huân, bà Phạm Thị Thanh Hoài, ông Nguyễn Đức Thành, ông Cát Quang Dương, ông Koji Iriguchi và ông Takeo Shimotsu. Trong đó, ông Takeo Shimotsu hiện đang là Giám đốc điều hành, Phó giám đốc Khối kế hoạch Ngân hàng MUFG, Nhật Bản, người mới được bổ nhiệm từ ngày 1/4 vừa qua.

Danh sách ứng cử viên vào Ban Kiểm soát ngân hàng bao gồm bà Lê Anh Hà, bà Nguyễn Thị Anh Thư và bà Phạm Thị Thơm. Đây đều là những người nằm trong Ban Kiểm soát hiện tại của ngân hàng.

Tăng trưởng tín dụng đến cuối tháng 4 đạt hơn 4%

Ông Trần Minh Bình, Chủ tịch HĐQT ngân hàng cho biết, năm nay ngân hàng được giao chỉ tiêu tăng trưởng tín dụng 14,05%, hiện VietinBank vẫn đang làm việc với NHNN để chốt chỉ tiêu tăng trưởng cuối cùng cho năm nay. Cập nhật thông tin, Chủ tịch VietinBank cũng cho biết, đến cuối quý I/2024, tăng trưởng tín dụng của ngân hàng đã đạt 3,7% và đến ngày 26/4 đã tăng lên hơn 4,1%. Trong đó, 40% dư nợ được đưa vào các lĩnh vực ưu tiên theo chỉ đạo của Chính phủ và NHNN.

"Tốc độ tăng trưởng tín dụng của VietinBank hết sức bền vững, không có yếu tố kỹ thuật", ông Minh nói.

Cũng theo Chủ tịch VietinBank, chất lượng tín dụng của ngân hàng tiếp tục được kiểm soát chặt chẽ nhờ áp dụng công nghệ, đưa ra mô hình kiểm soát, nhận diện sớm rủi ro. VietinBank sử dụng các biện pháp quản lý cảnh báo rủi ro, các khoản nợ theo đó sẽ được phân luồng ngay khi có cảnh báo, kể cả vẫn đang nằm trong nhóm 1. Năm nay, ngân hàng sẽ tiếp tục tăng trích lập để tăng tỷ lệ bao phủ nợ xấu.

Trả lời câu hỏi của cổ đông liên quan đến những biến động của tỷ giá, lãi suất sẽ tác động như thế nào đến NIM của ngân hàng, ông Lê Thanh Tùng, thành viên HĐQT VietinBank cho biết, vừa qua, Chính phủ đã chỉ đạo NHNN giảm mặt bằng lãi suất cho vay nhằm hỗ trợ nền kinh tế. Như vậy, là chính sách của chúng ta đã đi trước thị trường toàn cầu dẫn đến áp lực tỷ giá và các cân đối lớn khác gặp nhiều biến động. Trong bối cảnh đó, NHNN đã có nhiều biện pháp điều hành, trong đó, liên tục phát hành tín phiếu giúp “hạ nhiệt” lãi suất, tỷ giá.

Trong bối cảnh đó, VietinBank theo dõi sát tình hình, có các Uỷ ban, Hội đồng thường xuyên theo dõi tình hình thực tiễn để có biện pháp phù hợp. NIM của ngân hàng theo đó tiếp tục được cải thiện từ 2,85% năm 2023 lên 2,93% hiện nay và phấn đấu lên 3% trong năm 2024.

Liên quan đến câu hỏi của cổ đông về tình hình nợ xấu, lãnh đạo ngân hàng cho biết, dự báo năm 2024, tình hình nợ xấu của toàn hệ thống nói chung và VietinBank nói riêng có xu hướng tiếp tục gia tăng.

“Trên cơ sở nhìn nhận đánh giá của các cơ quan quản lý, chúng ta vẫn chịu áp lực gia tăng nợ xấu vì tình hình kinh tế còn nhiều bất ổn trong khi Việt Nam là nền kinh tế mở nên chịu tác động rất lớn từ thế giới vốn đang rất khó lường, khó đánh giá. Song song, nội tại một số ngành, đặc biệt là bất động sản vẫn có nhiều khó khăn, chưa rõ xu hướng phục hồi. Theo đó, chúng tôi liên tục tiến hành rà soát danh mục, phấn đấu kiểm soát tỷ lệ nợ xấu dưới 1,8%, nợ nhóm 2 dưới 3%", ông Tùng nói.

.png)