Kế hoạch lợi nhuận 10.500 tỷ đồng, không chia cổ tức trong 3 năm

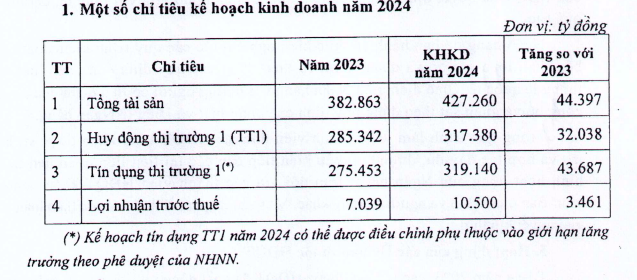

Chiều nay (17/4), Ngân hàng LPBank tổ chức họp ĐHĐCĐ thường niên năm 2024. Năm nay, LPBank đặt mục tiêu tổng tài sản đến cuối năm đạt gần 427,3 nghìn tỷ đồng, tăng 11,6% so với 2023.

Huy động thị trường 1 dự kiến đạt gần 317,4 nghìn tỷ đồng, tăng 11,2% trong khi tín dụng thị trường 1 đạt hơn 319,1 nghìn tỷ đồng, tăng 15,9% so với cuối năm 2023.

Lợi nhuận trước thuế dự kiến đạt 10.500 tỷ đồng, tăng gần 50% so với kết quả đạt được trong năm 2023.

Dự kiến LPBank chưa chia cổ tức trong vòng 3 năm tới để nâng cao năng lực tài chính. Sau đó tuỳ tình hình thực tế thì chúng tôi sẽ trình đại hội cổ đông các phương án trả cổ tức phù hợp

Ông Hồ Nam Tiến, Tổng Giám đốc LPBank cho biết, mục tiêu trong năm 2024, ngân hàng sẽ cố gắng giảm tỷ lệ CIR từ 38% xuống 35% trên cơ sở tăng thu nhập thông qua các hoạt động lãi và ngoài lãi, từ tăng quy mô hoạt động, đẩy mạnh ngân hàng số, đẩy mạnh thu phí dịch vụ, quyết liệt trong việc xử lý nợ xấu.

Đồng thời, tối ưu hoá chi phí hoạt động thông qua việc quản lý ngành dọc, quản lý tập trung từ đó tiết giảm chi phí nhân sự, giảm chi phí vận hành thông qua ứng dụng chuyển đổi số. Về tài sản, chúng tôi sẽ hạn chế mua sắm tài sản cố định, công cụ dụng cụ để tiết giảm chi phí và ứng dụng công nghệ trong công tác quản trị. Song song, nâng cao năng suất lao động, đảm bảo hiệu quả và tiết giảm chi phí.

Trả lời câu hỏi của cổ đông liên quan đến vấn đề kiểm soát nợ xấu, ông Bùi Thái Hà, Phó Chủ tịch HĐQT ngân hàng cho biết cho biết, LPBank đã thay đổi sang mô hình quản trị tập trung, tất cả vấn đề được phê duyệt tập trung tại trụ sở chính để giảm thiểu rủi ro. Đồng thời, ngân hàng đồng hành cùng khách hàng qua giai đoạn khó khăn, cơ cấu lại nợ cho khách hàng bị ảnh hưởng, rất quyết liệt để xử lý nợ xấu, đặt mục tiêu đến cuối năm 2024, tỷ lệ nợ xấu là 0,9%, tích cực trong trích lập dự phòng. Đến cuối 2023, tỷ lệ bao nợ xấu của ngân hàng xấp xỉ 100%.

Về phương án phân phối lợi nhuận năm 2023, ông Bùi Thái Hà cho biết, sẽ giữ lại toàn bộ lợi nhuận để bổ sung vốn cho hoạt động kinh doanh.

“Dự kiến LPBank chưa chia cổ tức trong vòng 3 năm tới để nâng cao năng lực tài chính. Sau đó tuỳ tình hình thực tế thì chúng tôi sẽ trình đại hội cổ đông các phương án trả cổ tức phù hợp”, ông Hà nói.

Như vậy, toàn bộ lợi nhuận còn lại sau khi trích lập các quỹ của năm 2023, lợi nhuận còn lại các năm trước chuyển sang và thặng dư vốn cổ phần (4.345 tỷ đồng) của ngân hàng sẽ được giữ lại.

Năm ngoái, LPBank đã phát hành cổ phiếu để trả cổ tức với tỷ lệ 19%, tương đương gần 3.300 tỷ đồng.

Hủy phương án phát hành riêng lẻ cho nhà đầu tư ngoại

Cũng tại đại hội, LPBank trình cổ đông phương án tăng vốn điều lệ thêm 8.000 tỷ đồng (tỷ lệ tăng hơn 31%) thông qua hình thức chào bán cổ phiếu cho cổ đông hiện hữu (sau khi được Ngân hàng Nhà nước và Ủy ban Chứng khoán Nhà nước chấp thuận). Nếu tăng vốn thành công, vốn điều lệ mới của LPBank sẽ đạt 33.576 tỷ đồng.

Trước đó, theo kế hoạch đã được thông qua tại ĐHĐCĐ 2023 và cũng đã được Ngân hàng Nhà nước chấp thuận, trong giai đoạn 2023 - 2024, vốn điều lệ của LPBank dự kiến sẽ tăng thêm 65,8%, từ mức 17.291 tỷ đồng lên mức 28.676 tỷ đồng thông qua 4 phương thức bao gồm: phát hành cổ phiếu trả cổ tức cho cổ đông hiện hữu với tỷ lệ 19%; chào bán 500 triệu cổ phiếu cho cổ đông hiện hữu; chào bán cổ phiếu riêng lẻ cho nhà đầu tư nước ngoài với tổng số lượng cổ phiếu dự kiến phát hành tối đa là 300 triệu cổ phiếu và phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) với số lượng dự kiến là 10 triệu cổ phiếu.

Trong năm 2023, LPBank đã thực hiện được 2 cấu phần trong kế hoạch là phát hành cổ phiếu để trả cổ tức 19% và chào bán cổ phiếu cho cổ đông hiện hữu, qua đó, nâng vốn điều lệ lên 25.576 tỷ đồng, tương đương tăng 48% so với 2022.

Riêng kế hoạch bán vốn cho nhà đầu tư ngoại và phát hành cổ phiếu ESOP, HĐQT LPBank cho biết, sẽ dừng thực hiện hai phương án này.

“Năm 2022, ngân hàng có kế hoạch phát hành riêng lẻ cho cổ đông ngoại nhưng do tình hình kinh tế khó khăn, thị trường không thuận lợi, HĐQT đề xuất tạm dừng phương án này. Chúng tôi sẽ tiếp tục tìm kiếm đối tác có uy tín và tiềm lực tài chính và mang lại lợi ích cho cổ đông”, Phó Chủ tịch LPBank cho biết.

Đổi tên ngân hàng

HĐQT LPBank cho biết từ năm 2011 đến nay đã sử dụng tên “Ngân hàng TMCP Bưu điện Liên Việt”. Tuy nhiên, trong quá trình chuyển đổi mạnh mẽ, phát triển toàn diện, ngân hàng cần tên gọi mới để phù hợp với tình hình.

Theo đó, HĐQT đề xuất đổi tên ngân hàng thành “Ngân hàng Thương mại cổ phần Lộc Phát Việt Nam”. Tên viết tắt của ngân hàng vẫn giữ nguyên là LPBank.

Trong quá trình thực hiện, ban lãnh đạo đề xuất Đại hội đồng cổ đông giao HĐQT toàn quyền chủ động quyết định điều chỉnh/thay đổi tên gọi mới (ngoài hai tên gọi nêu trên) nếu thấy cần thiết và/hoặc theo ý kiến của cơ quan nhà nước có thẩm quyền.

Trước đó, năm 2023, ngân hàng này đã thay đổi nhận diện thương hiệu cũng như tên viết tắt từ "LienVietPostBank" thành "LPBank" sau khi được Ngân hàng Nhà nước chấp thuận. Ngân hàng cho biết, việc thay đổi nhận diện thương hiệu là bước đi chiến lược của LPBank để bắt đầu cho một giai đoạn phát triển mới.

Như vậy, với phương án đổi tên mới nhất này, dấu ấn của cổ đông lớn Tổng Công ty Bưu Điện Việt Nam (VNPost) đã hoàn toàn không còn hiện diện tại LPBank.

Được biết, VNPost và LPBank bắt đầu có hợp tác từ giữa năm 2011. Đến tháng 4/2023, VNPost công bố thông tin bán đấu giá toàn bộ 140,5 triệu cổ phiếu LPB nhằm thực hiện chủ trương về thoái vốn nhà nước tại doanh nghiệp thuộc ngành nghề không liên quan.

Tuy nhiên, lần thoái vốn này và các lần sau đó của VNPost đều thất bại do không có nhà đầu tư nào đăng ký mua.