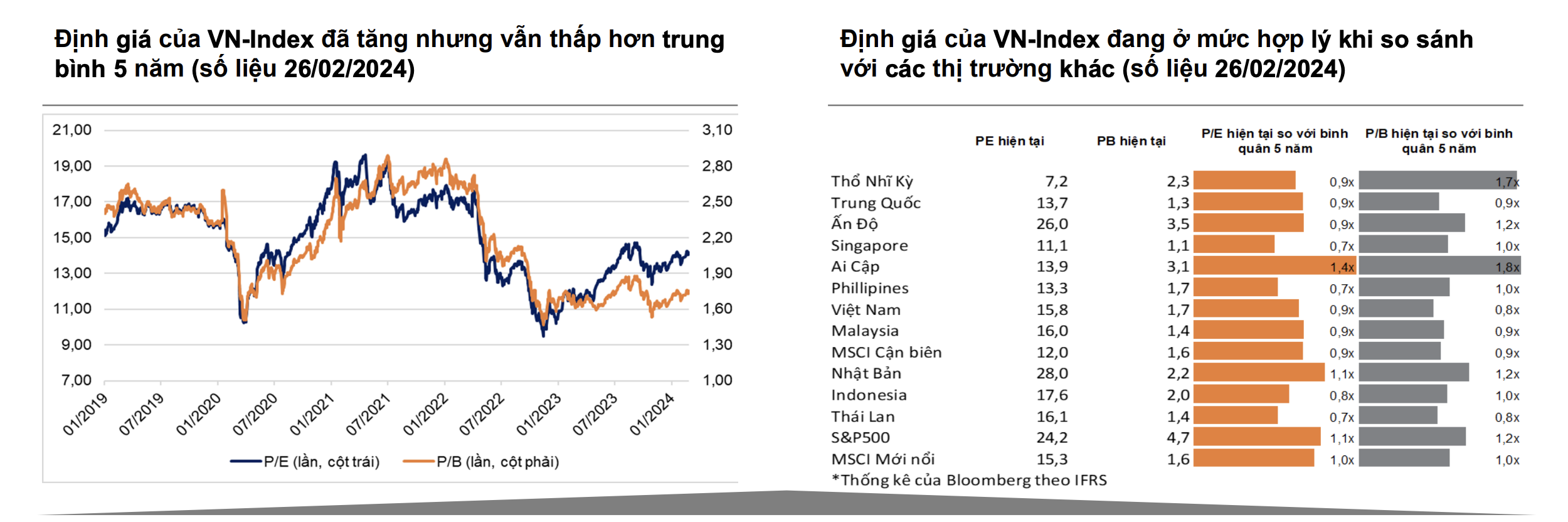

Trong báo cáo mới phát hành của Công ty chứng khoán VNDIRECT, VNDIRECT cho biết, P/E trượt của thị trường chứng khoán hiện ở mức 14,1x, chiết khấu 5,6% so với trung bình P/E 5 năm. VNDIRECT đánh giá định giá dù tăng song vẫn đang ở mức hợp lý với kỳ vọng tăng trưởng lợi nhuận các doanh nghiệp sẽ được cải thiện trong 2024.

Ngoài ra, định giá của VN-Index so với các thị trường mới nổi khác đang ở mức hợp lý khi so sánh về chỉ số P/E và ở mức rẻ hơn khi so sánh về chỉ số P/B.

Với việc VN-Index chính thức vượt vùng đỉnh cũ năm 2023 xung quanh mốc 1.250, VNDIRECT cho rằng xu hướng tăng vẫn tương đối tích cực và chỉ số có thể tiệm cận vùng kháng cự 1.300 (+/- 20 điểm) trong tháng 3/2024.

Dù vậy, VNDIRECT vẫn khuyến nghị nhà đầu tư cần thận trọng trong bối cảnh thị trường đã đến vùng định giá hợp lý và cần chờ kết quả kinh doanh cải thiện trong các quý tới để định giá thị trường thêm hấp dẫn. Bên cạnh đó rủi ro tỷ giá cần được theo dõi cẩn thận khi tỷ giá USD/ VNĐ liên ngân hàng đã tăng 1,6% kể từ đầu năm và hiện đang tiến gần mức cao nhất mọi thời đại.

"Đã đến lúc nhà đầu tư cần thận trọng trong khi việc thực hiện các giao dịch mua mới hoặc sử dụng đòn bẩy cao", VNDIRECT cho biết.

Tại báo cáo, công ty chứng khoán cũng gợi ý ba chủ đề đầu tư trong tháng 3 bao gồm các lĩnh vực thép, chứng khoán và mặt hàng tiêu dùng thiết yếu.

Cụ thể, với ngành thép, VNDIRECT cho biết, nhu cầu thép sẽ tăng trưởng trở lại nhờ thị trường bất động sản trong nước được kỳ vọng tiếp tục ấm lên trong giai đoạn 2024-25 trong bối cảnh môi trường lãi suất cho vay giảm, đẩy mạnh đầu tư cơ sở hạ tầng, vấn đề pháp lý được cải thiện và nhu cầu mua nhà, tích lũy tài sản của người dân phục hồi.

Với chứng khoán, VNDIRECT cho biết, cố phiếu chứng khoán sẽ tăng khi kết quả thực tế của chính sách nới lỏng tiền tệ thấm vào nền kinh tế. Trong bối cảnh đó, cổ phiếu có kết quả kinh doanh khả quan mang lại lợi nhuận tốt và bền vững sẽ thu hút sự quan tâm của nhà đầu tư hơn. Động lực tăng trưởng là: 1) kỳ vọng của nhà đầu tư vào kết quả kinh doanh khả quan hơn; và 2) thành công trong việc huy động vốn. “Định giá dài hạn của ngành chứng khoán không còn rẻ, nhưng vẫn phù hợp cho ngắn và trung hạn”, báo cáo nêu.

Với ngành hàng tiêu dùng thiết yếu, VNDIRECT kì vọng các công ty tiêu dùng thiết yếu sẽ được hưởng lợi đầu tiên khi nhu cầu tiêu dùng phục hồi rõ nét hơn do người tiêu dùng có xu hướng ưu tiên các sản phẩm FMCG, tiếp đến là hàng hoá không thiết yếu.

Nhìn về dài hạn trong cả năm 2024, VNDIRECT vẫn nghiêng về kịch bản cơ sở cho thị trường chứng khoán có thể hướng tới mục tiêu 1.350 điểm vào cuối năm. Tuy nhiên, trong kịch bản kinh tế Việt Nam tăng trưởng mạnh hơn dự kiến và kết quả kinh doanh của các doanh nghiệp niêm yết khả quan hơn, VN-Index có thể tiến về vùng trên 1.400 điểm.

Về vĩ mô, VNDIRECT đánh giá nền kinh tế Việt Nam duy trì đà phục hồi trong tháng 2 bất chấp ảnh hưởng của Tết Nguyên đán. Chỉ số quản trị mua hàng (PMI) đạt 50,4 điểm, đánh dấu tháng thứ hai liên tiếp trên ngưỡng 50 điểm. Ngoài ra, chỉ số sản xuất công nghiệp (IIP) tăng 5,7% svck trong 2 tháng đầu năm, mức tăng 2 tháng cao nhất trong giai đoạn 2022-2024.

Trong khi đó, kim ngạch xuất khẩu 2 tháng đạt 59,3 tỷ USD (+19%) trong khi nhập khẩu tăng lên 54,6 tỷ USD (+18%). Điều này cho thấy sự khởi đầu tích cực của lĩnh vực sản xuất trong năm 2024, trái ngược hẳn với sự sụt giảm của hoạt động sản xuất trong quý 1 năm ngoái.

Lượng khách quốc tế đến Việt Nam trong tháng 2 đạt 1,5 triệu, qua đó góp phần làm tổng doanh số bán lẻ hàng hóa và dịch vụ tiêu dùng tăng 8% trong 2 tháng đầu năm.

Điểm đáng chú ý là lạm phát tăng sau khi đi ngang trong 5 tháng trước đó. CPI tháng 2 của Việt Nam đã tăng lên 3,98% so với cùng kỳ năm trước. Xét theo tháng, đây cũng là mức tăng cao nhất kể từ tháng 10/2023.

Cũng theo VNDIRECT, nhà đầu tư không còn kỳ vọng Cục Dự trữ liên bang Mỹ (FED) cắt giảm lãi suất vào tháng 3, theo đó dịch chuyển kỳ vọng sang tháng 6. DXY tăng cao hơn trong tháng 2 do CPI của Mỹ cao hơn dự kiến và dữ liệu kinh tế Mỹ mạnh hơn dự báo làm giảm khả năng Fed hạ lãi suất trước tháng 6. Trước dữ liệu vĩ mô trái ngược nhau, liệu số liệu một tháng có phải là yếu tố giúp xoay trục chính sách hay không là một câu hỏi hóc búa mà FED đang phải đối mặt. Do đó, biên bản họp FOMC tháng 1 thể hiện quan chức Fed sẽ xem xét cẩn thận tín hiệu sắp bởi dữ liệu những tháng đầu năm chưa thể thể hiện toàn bộ bức tranh kinh tế.