VCI đã triển khai xong đợt phát hành ESOP vào giữa năm 2024 và đợt phát hành cổ phiếu để tăng vốn từ nguồn vốn chủ sở hữu tỷ lệ 30% vào giữa tháng 9/2024.

Theo kế hoạch đã được ĐHĐCĐ thường niên 2024 thông qua, Công ty vẫn còn một đợt phát hành riêng lẻ cho các nhà đầu tư chuyên nghiệp.

Vào ngày 26/9, HĐQT VCI đã công bố nghị quyết sẽ triển khai đợt tăng vốn này vào cuối năm 2024 và quý I/2025. Cụ thể, Công ty sẽ chào bán 143,63 triệu cổ phiếu, tương đương 25% lượng cổ phiếu đang lưu hành tại mức giá 28.000 đồng/cổ phiếu. Tổng số tiền dự kiến thu về từ đợt chào bán là 4.020 tỷ đồng trong đó hơn 3.500 tỷ đồng được phân bổ cho hoạt động cho vay margin.

Mức giá chào bán riêng lẻ có tỷ lệ chiết khấu hơn 20% so với giá đóng cửa của VCI trong phiên giao dịch ngày 26/9 (36.150 đồng/cổ phiếu).

Sẽ có 66 nhà đầu tư chuyên nghiệp tham gia vào đợt phát hành. Qua đó, vốn điều lệ của VCI sẽ được tăng lên từ 5.744 tỷ đồng lên 7.180 đồng.

Bên cạnh đó, VCI còn một kế hoạch phát hành cho các nhà đầu tư chiến lược. Tuy nhiên, tại ĐHĐCĐ thường niên 2024, ban lãnh đạo Công ty cũng cho biết đang trong quá trình đàm phán với các nhà đầu tư chiến lược đến từ Nhật Bản, Hàn Quốc, Thái Lan. Dù đã được cổ đông chấp thuận nhưng Công ty có thể chưa hoàn thành kịp trong năm nay.

Trong 6 tháng đầu năm 2024, lợi nhuận trước thuế của Công ty đạt 571 tỷ đồng, tăng 170% so cùng kỳ năm 2023 và hoàn thành 82% kế hoạch năm 2024 của Vietcap là 700 tỷ đồng.

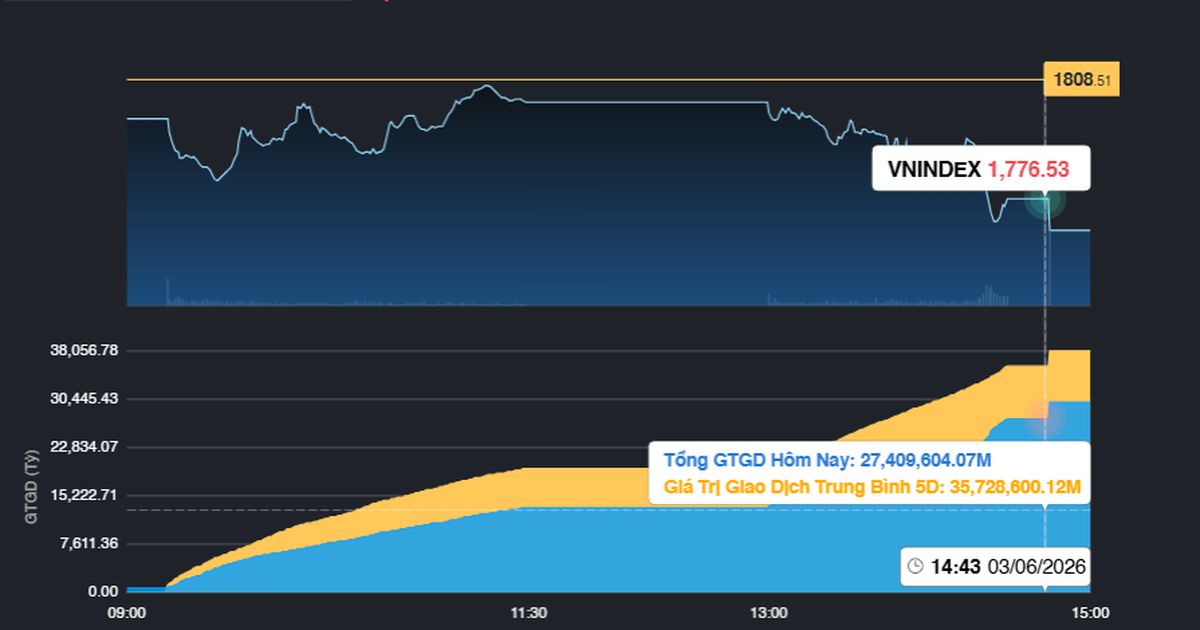

Trên thị trường chứng khoán, vốn hóa của VCI đạt gần 20.800 tỷ đồng sau khi đã tăng trưởng gần 11% so với đầu năm 2024. Trong khi đó, VCI đã tăng tới gần 87% trong năm 2023.