Thị trường tiền tệ trên toàn cầu và hoạt động ngân hàng vừa trải qua một năm sóng gió hiếm có. 2022 ghi nhận hàng loạt đồng tiền trên thế giới có mức độ biến động tới hai, thậm chí ba con số. Lạm phát leo thang căng thẳng tại nhiều nền kinh tế, thúc đẩy làn sóng tăng lãi suất dồn dập và mạnh mẽ tại hàng loạt ngân hàng trung ương...

Một nền kinh tế có độ mở lớn, Việt Nam "hấp thụ" những biến động trên, chuyển tiếp ở cú sốc tỷ giá USD/VND chưa từng có trong lịch sử cơ chế điều hành bằng tỷ giá trung tâm; lãi suất huy động liên tiếp tăng cao gắn với vấn đề thanh khoản cục bộ tại một số thời điểm; nợ xấu tăng mạnh trở lại qua các kỳ cập nhật báo cáo tài chính các ngân hàng; áp lực liên thông với rủi ro phát sinh trên thị trường trái phiếu doanh nghiệp; ngột ngạt room tăng trưởng sớm thể hiện và kéo dài...

Song, vượt qua tất cả, một lần nữa sau cơ bão COVID-19, hệ thống ngân hàng Việt Nam tiếp tục cho thấy sức chống đỡ vững vàng, tiếp tục đảm bảo vai trò huyết mạch của nền kinh tế, và thậm chí nhiều thành viên tiếp tục có một năm lợi nhuận vượt trội... Những căng thẳng trên thị trường tiền tệ cũng đã có dấu hiệu dịu bớt vào cuối năm.

Nhịp sống Doanh nghiệp điểm lại 10 điểm nổi bật nhất trong hoạt động hệ thống ngân hàng Việt Nam năm 2022 vừa qua.

1. Tăng “room” tín dụng vào phút 89

Trên cơ sở mục tiêu tăng trưởng kinh tế năm 2022 khoảng 6-6,5% và lạm phát khoảng 4% mà Quốc hội, Chính phủ đề ra, ngay từ đầu năm, Ngân hàng Nhà nước (NHNN) đã đưa ra định hướng tăng trưởng tín dụng cho cả năm 2022 khoảng 14%.

Tuy nhiên, khác biệt lớn so với hàng chục năm qua đã thể hiện: tăng trưởng tín dụng toàn hệ thống lên cao ngay từ những tháng đầu năm, và từ giữa năm đã có dấu hiệu ngột ngạt. Trong khi đó, suốt 11 tháng đầu năm NHNN đã rất kiên định với định hướng đề ra, dù gặp không ít khó khăn, sức ép từ cả môi trường trong nước và quốc tế.

Tuy nhiên, ngày 5/12, tức chỉ còn chưa đầy 1 tháng nữa là kết thúc năm 2022, Nhà điều hành bất ngờ quyết định tăng chỉ tiêu tín dụng định hướng thêm khoảng 1,5 - 2% cho toàn hệ thống. Theo đó, "room" tăng trưởng tín dụng của cả năm được đẩy lên khoảng 15,5 - 16% so với cuối 2021, so với kế hoạch 14% trước đó.

Đây là lần hiếm hoi một chỉ tiêu quan trọng của nền kinh tế được điều chỉnh, vào gần như phút chót.

2. Bắt đầu thắt chặt chính sách tiền tệ, 2 lần tăng lãi suất điều hành

Năm 2022 chứng kiến sự thay đổi chóng mặt trong điều hành chính sách tiền tệ của các ngân hàng trung ương trên thế giới. Theo đó, các ngân hàng chuyển từ trạng thái nới lỏng để hỗ trợ nền kinh tế do tác động của đại dịch sang thắt chặt một cách rất nhanh chóng.

Theo ước tính, từ đầu năm 2022 đến nay, đã có tổng cộng 340 lượt tăng lãi suất trên toàn cầu. Riêng Cục Dự trữ Liên bang Mỹ (Fed) đã có tới 7 lần tăng lãi suất điều hành trong năm nay, kéo lãi suất tăng vọt từ 0% lên 4% - 4,5% và dự báo còn tiếp tục tăng trong thời gian tới; đồng USD lên giá mạnh, gia tăng áp lực lên mặt bằng lãi suất và tỷ giá trong nước, tạo sức ép lên lạm phát.

Trong bối cảnh đó, NHNN đã quyết định điều chỉnh tăng 2 lần các mức lãi suất điều hành với tổng mức tăng 2%/năm. Đây được đánh giá là giải pháp kịp thời, phù hợp với xu hướng chung trên toàn thế giới để ưu tiên kiểm soát lạm phát, giữ ổn định thị trường ngoại tệ, tạo dư địa thích ứng mới với các biến động trên thị trường, góp phần ổn định kinh tế vĩ mô đảm bảo an toàn hệ thống.

2022 là một năm biến động lớn của tỷ giá trong nước và thế giới (Ảnh minh họa, nguồn: Intetnet)

2022 là một năm biến động lớn của tỷ giá trong nước và thế giới (Ảnh minh họa, nguồn: Intetnet)

3. Tỷ giá biến động mạnh chưa từng có

Một trong những áp lực, biến động mạnh nhất năm qua có ở tỷ giá USD/VND, với mức tăng có thời điểm vượt xa "kỷ lục" trên 9% ở một sự kiện hơn chục năm trước. Tác động quá lớn từ bên ngoài, hàng loạt đồng tiền trên thế giới biến động ở cấp độ hàng chục phần trăm, đồng USD liên tục leo thang qua đà tăng lãi suất của Fed... là bối cảnh và sức ép chung.

Theo đó, NHNN đã có tới 6 lần điều chỉnh tăng giá bán USD chỉ trong vỏn vẹn 2 tháng (từ tháng 9 đến tháng 11) với mức tăng tổng cộng tới 1.720 đồng, tương đương mức tăng 7,4%.

Cùng với quyết định tăng giá bán USD, Nhà điều hành cũng đã quyết định điều chỉnh biên độ tỷ giá giao ngay USD/VND từ mức ±3% lên ±5%, có hiệu lực từ ngày 17/10. Đây là lần điều chỉnh đầu tiên của NHNN sau gần chục năm trở lại đây.

Cùng với các điều chỉnh trên, Nhà điều hành cũng đã bán ra một lượng USD đáng kể để ổn định tỷ giá và bình ổn thị trường; báo cáo từ VinaCapital và ACBS ước tính NHNN đã bán ra khoảng 21 tỷ USD từ đầu năm 2022.

Điểm cân đối quan trọng năm qua, NHNN cuối cùng đã có 2 đợt tăng mạnh lãi suất điều hành, mà một trong những mục tiêu nhằm cân đối lại biến động tỷ giá USD/VND.

Nhờ có những động thái can thiệp kịp thời của NHNN, cùng với chuyển biến mới trên thị trường thế giới, đến đầu tháng 11, tỷ giá trong nước bắt đầu có xu hướng “dịu” lại; đến cuối năm 2022 tỷ giá USD/VND chỉ cao hơn khoảng 3,8% so với đầu năm.

4. Lãi suất huy động đồng loạt tăng cao và cam kết “trần” 9,5%

Từ đầu quý 2 đến cuối 2022, lãi suất huy động liên tục tăng. Đặc biệt, càng về những tháng cuối năm, cuộc chạy đua lãi suất càng trở nên “nóng” hơn giữa các ngân hàng thương mại.

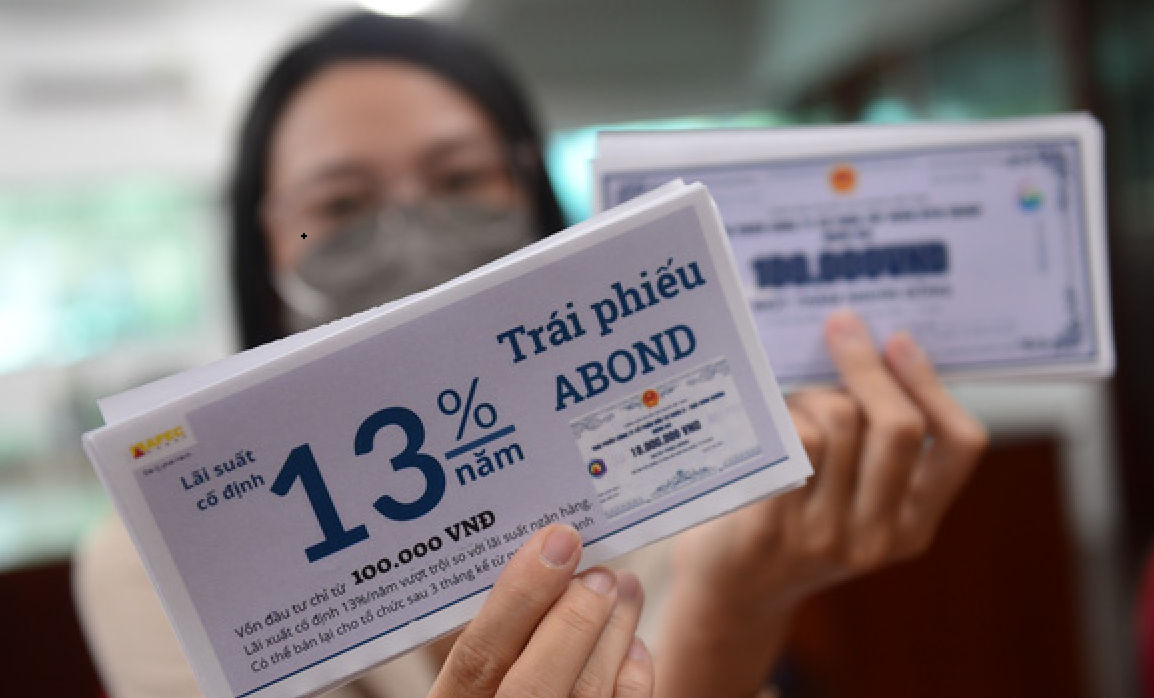

Lãi suất huy động đã được đẩy lên mức 2 con số (Ảnh minh họa, nguồn: Intetnet)

Lãi suất huy động đã được đẩy lên mức 2 con số (Ảnh minh họa, nguồn: Intetnet)

Theo nhận định của các chuyên gia, điều này được kích hoạt bởi việc suy giảm niềm tin sau một loạt sự việc xảy ra tại Tân Hoàng Minh, Vạn Thịnh Phát, khó khăn tại SCB,… khiến nhà đầu tư trái phiếu doanh nghiệp rút tiền, bán lại trái phiếu trước hạn... Nhưng về căn bản, chênh lệch quá lớn trong tốc độ tăng trưởng tín dụng cao hơn nhiều so với huy động kéo dài, cùng tỷ lệ cho vay so với huy động đẩy cao tại hàng loạt ngân hàng được xem là những động cơ chính của đua lãi suất.

Cao điểm trong năm 2022, thị trường từng ghi nhận lãi suất huy động VND leo thang tới gần 13%/năm ở một số trường hợp, các mức trên 10%, trên 11%/năm có dấu hiệu mở rộng trước khi các ngân hàng cùng ngồi lại và có phần dịu bớt.

Qua đầu mối Hiệp hội Ngân hàng Việt Nam (VNBA), VNBA đã họp với các ngân hàng hội viên để kêu gọi thống nhất áp dụng mức lãi suất huy động tại các kỳ hạn tối đa 9,5%/năm (kể cả các khoản khuyến mại cộng lãi suất) để ổn định mặt bằng lãi suất huy động, đảm bảo an toàn thanh khoản hệ thống ngân hàng, đặc biệt trong những tháng cuối năm. Trên cơ sở đó, tiết giảm chi phí nhằm giảm lãi suất cho vay hỗ trợ doanh nghiệp.

Lãi suất có dấu hiệu hạ nhiệt vào cuối năm, cũng như giảm khá mạnh trên thị trường liên ngân hàng.

5. Kết thúc cơ chế cơ cấu lại nợ, nợ xấu bắt đầu tăng cao, nhưng LLR nhiều thành viên cũng lên kỷ lục

Dưới tác động sâu sắc thời kỳ hậu đại dịch, khi cả nền kinh tế nói chung và các doanh nghiệp nói riêng đang phải đổi mặt với nhiều khó khăn, thách thức lớn, hệ thống ngân hàng phải đối mặt với những khó khăn về chất lượng tài sản do nợ xấu tăng nhanh, đặc biệt là sau khi Thông tư 14 về cơ cấu lại các khoản nợ đã chính thức kết thúc hồi cuối tháng 6/2022.

Cập nhật mới nhất từ số liệu BCTC quý 3/2022 của 27 ngân hàng cho thấy, tính đến cuối tháng 9, tổng nợ xấu nội bảng của 27 ngân hàng ở mức gần 129,8 nghìn tỷ đồng, tăng 28,4% so với đầu năm.

Trong đó, tổng nợ nhóm 5, tức nợ có khả năng mất vốn tính đến cuối tháng 9 tăng mạnh tới 62,5% so với đầu năm, lên gần 72,4 nghìn tỷ đồng, chiếm 55,8% tổng nợ xấu, so với tỷ trọng 44% hồi đầu năm.

Cập nhật mới hơn từ một tổ chức nghiên cứu, tính chung nợ xấu và nợ tiềm ẩn thành nợ xấu của hệ thống ước tính đã tăng khoảng 33% tính đến tháng 10/2022 so với cuối năm 2021.

Dù vậy, một điều đáng mừng là bộ đệm dự phòng của nhiều thành viên cũng tiếp tục được củng cố trong năm qua. Trong số 27 ngân hàng trong nhóm khảo sát, hiện đã có 10 thành viên có tỷ lệ trích dự phòng bao nợ xấu ở mức trên 100%; hiện cũng đã có nhiều hơn các nhà băng có tỷ lệ này trên 150%, trên 200% và thậm chí lên tới khoảng 380% tại Vietcombank.

Điểm tích cực trên cũng là khác biệt lớn nhất, chủ động lớn nhất của hệ thống ngân hàng Việt Nam trong ứng xử với rủi ro so với các giai đoạn khó khăn, chịu ảnh hưởng khủng hoảng các giai đoạn trước đây.

6. Gói hỗ trợ lãi suất 2% không như kỳ vọng

Với mục tiêu nhằm hỗ trợ và tạo điều kiện cho doanh nghiệp, hợp tác xã và hộ kinh doanh thuộc một số nhóm ngành lĩnh có thể sớm phục hồi sản xuất kinh doanh sau đại dịch, tháng 5/2022, Chính phủ đưa ra gói hỗ trợ lãi suất 2% với tổng giá trị lên tới 40 nghìn tỷ đồng.

Theo đó, để triển khai chính sách, NHNN đã nhanh chóng ban hành các văn bản hướng dẫn, tổ chức loạt hội nghị triển khai. Tuy nhiên, theo thông tin từ lãnh đạo NHNN, sau nửa năm, kết quả giải ngân gói hỗ trợ lãi suất không như kỳ vọng. Đến cuối tháng 11, doanh số cho vay của chương trình chỉ đạt gần 3.000 tỷ đồng với dư nợ 25.000 tỷ đồng. Số tiền hỗ trợ lãi suất mới chỉ đạt vỏn vẹn 78 tỷ đồng.

Qua khảo sát và báo cáo của các ngân hàng thương mại, được biết, vướng mắc lớn nhất khiến kết quả giải ngân gói hỗ trợ lãi suất còn thấp là các doanh nghiệp e ngại khi tham gia chương trình hỗ trợ giảm lãi suất, phải tuân thủ các thủ tục liên quan đến hậu kiểm, thanh tra, kiểm toán về sau.

Bên cạnh đó, theo quy định, để được hưởng hỗ trợ, các doanh nghiệp phải đáp ứng điều kiện có khả năng trả nợ và có khả năng phục hồi. Trong khi, theo các ngân hàng, dù đánh giá doanh nghiệp có khả năng trả nợ, tuy nhiên trong bối cảnh nền kinh tế có sự biến động lớn hiện nay, việc đánh giá doanh nghiệp có khả năng phục hồi hay không là rất khó khăn.

7. Lợi nhuận các ngân hàng vẫn tăng trưởng mạnh, thậm chí cán đích sớm

Năm tài chính 2022 đã đi qua với rất nhiều khó khăn, thử thách hậu đại dịch COVID-19, cùng loạt biến động lớn như đề cập ở trên. Dù vậy, ngành ngành ngân hàng vẫn có kết quả khả quan khi phần lớn đều ghi nhận lợi nhuận tăng trưởng tốt, một số thành viên thậm chí đã cán đích kế hoạch lợi nhuận năm từ rất sớm.

Có những điểm chính được nhìn đến ở điểm nhấn này.

Thứ nhất, lợi nhuận các ngân hàng tiếp tục tăng cao trong bối cảnh khó khăn đã bộc lộ ở nhiều ngành hàng trong nền kinh tế.

Thứ hai, lợi nhuận ngân hàng không dựa quá nhiều vào tín dụng như truyền thống, mà đặc biệt mở rộng ở kinh doanh ngoại tệ (trong một năm đầy biến động và doãng rất rộng giá mua vào - bán ra USD), cũng như ở thu dịch vụ phi tín dụng dù chính sách 0 đồng phí giao dịch trực tuyến đã thực sự mở rộng (như sự nhập cuộc của một số thành viên trong "Big 4").

Thứ ba, lợi nhuận nhiều ngân hàng đạt cao ngay cả khi tỷ lệ trích lập dự phòng bao nợ xấu tiếp tục nâng cao, với số lượng thành viên và mức độ trích lập tốt nhất trong lịch sử hoạt động hệ thống.

Thứ tư, gắn với điểm đầu tiên, cuối năm 2022 thị trường ghi nhận loạt ngân hàng thương mại công bố giảm lãi suất cho vay từ 0,5-1%/năm, cá biệt có trường hợp có thể giảm tới 3%/năm.

8. Ngân hàng phòng ngừa rủi ro từ trái phiếu doanh nghiệp

Cuối năm 2021, NHNN ban hành Thông tư 16/2021/TT- NHNN thay thế Thông tư số 22/2016/TT-NHNN và Thông tư số 15/2018/TT-NHNN quy định việc tổ chức tín dụng (TCTD), chi nhánh ngân hàng nước ngoài mua trái phiếu doanh nghiệp (TPDN).

Thông tư mới được điều chỉnh theo hướng siết ngân hàng mua TPDN (Ảnh minh họa, nguồn: Intetnet)

Thông tư mới được điều chỉnh theo hướng siết ngân hàng mua TPDN (Ảnh minh họa, nguồn: Intetnet)

Một trong những quy định đáng chú ý trong thông tư mới là TCTD chỉ được mua TPDN khi có tỷ lệ nợ xấu dưới 3% theo kỳ phân loại gần nhất theo quy định của NHNN về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động đối với TCTD trước thời điểm mua TPDN.

Ngoài ra, Thông tư cũng quy định ba trường hợp TCTD không được mua TPDN gồm: Không được mua trái phiếu doanh nghiệp phát hành trong đó có mục đích để cơ cấu lại các khoản nợ của chính doanh nghiệp phát hành; Không được mua trái phiếu doanh nghiệp phát hành trong đó có mục đích để góp vốn, mua cổ phần tại doanh nghiệp khác; Không được mua trái phiếu doanh nghiệp phát hành trong đó có mục đích để tăng quy mô vốn hoạt động.

Đây là một trong những chốt chặn đón đầu những rủi ro nổi lên trên thị trường trái phiếu doanh nghiệp trong năm 2022. Trong năm, nhiều ngân hàng đã tiến hành mua lại, bán lại trái phiếu doanh nghiệp trước hạn; nhiều lần thị trường chú ý thông tin Ngân hàng Nhà nước vào cuộc thanh tra, rà soát ở lĩnh vực này...

9. Kỳ vọng “cú huých” thúc đẩy tái cơ cấu ngân hàng yếu kém

Tại dự thảo Nghị định sửa đổi, bổ sung Nghị định 01/2014 về việc nhà đầu tư nước ngoài mua cổ phần của tổ chức tín dụng trong nước, NHNN đang đề xuất mức “room” ngoại tối đa của những nhà băng nhận chuyển giao bắt buộc ngân hàng yếu kém sẽ do Chính phủ quyết định. Tỷ lệ này được phép vượt quá mức room ngoại tối đa 30% tại các ngân hàng (theo quy định hiện hành), nhưng không vượt quá 49% vốn điều lệ của nhà băng nhận chuyển giao bắt buộc.

Đây được xem như định hình một cú huých lớn, thúc đẩy quá trình tái cơ cấu ngân hàng yếu kém, giúp các ngân hàng tham gia tái cơ cấu ngân hàng yếu kém sẽ có thêm động lực và cơ hội thu hút thêm dòng vốn ngoại.

Trong năm qua thị trường cũng chú ý ở thông tin từ lãnh đạo Chính phủ về định hướng phương án tái cơ cấu hai ngân hàng yếu kém; một số thông tin, dấu hiệu cụ thể về sự chủ động tham gia thúc đẩy tái cơ cấu ngân hàng yếu kém từ một số ngân hàng cổ phần lớn cũng gây chú ý trên thị trường.

Với những gợi mở và chuyển động trong năm 2022, có thể kỳ vọng công cuộc tái cơ cấu các ngân hàng yếu kém có dần có kết quả cụ thể hơn từ năm tới.

10. Khẳng định tín nhiệm trong bối cảnh “bão tài chính” toàn cầu

Theo cập nhật mới nhất được Tổ chức xếp hạng Moody's Investors Service (Moody’s) phát hành hồi tháng 9/2022, 12 ngân hàng Việt đã được tổ chức này nâng hạng tín nhiệm.

Cụ thể, Moody's đã nâng xếp hạng nhà phát hành và tiền gửi nội tệ, ngoại tệ dài hạn của 8 ngân hàng lên 1 bậc và nâng 1 bậc đối với xếp hạng rủi ro đối tác bằng nội tệ, ngoại tệ và đánh giá rủi ro đối tác với 7 ngân hàng.

Động thái của Moody’s theo sau việc nâng xếp hạng tín nhiệm quốc gia dài hạn của Việt Nam từ Ba3 lên Ba2. Triển vọng xếp hạng được thay đổi từ tích cực sang ổn định.

Tương tự, sau nhiều năm theo sát đánh giá mức độ hỗ trợ của Chính phủ Việt Nam đối với các ngân hàng thương mại, trong một báo cáo phát hành hồi tháng 11 vừa qua, một tổ chức xếp hạng quốc tế khác là Fitch Ratings cũng đánh giá, Chính phủ Việt Nam thuộc nhóm tích cực và rất sẵn sàng hỗ trợ hệ thống ngân hàng, đặc biệt là các động thái của NHNN trong những tháng cuối năm. Theo đó, tổ chức này đã nâng xếp hạng tín nhiệm đối với một số ngân hàng như Vietcombank, MB, VietinBank.

Kết quả trên một lần nữa khẳng định hạng mức tín nhiệm quốc gia Việt Nam cũng như của hệ thống ngân hàng Việt Nam, đặc biệt giá trị trong bối cảnh "cơn bão tài chính" giật mạnh trên thị trường tiền tệ toàn cầu, hàng loạt động tiền biến động hàng chục phần trăm, thị trường chứng khoán đứt gãy sâu và lạm phát ám ảnh tại nhiều nền kinh tế lớn...