Trong phiên 22/5, cổ phiếu ABB của ngân hàng ABBank ghi nhận khối lượng giao dịch cao kỷ lục, đạt hơn 100 triệu đơn vị, trong đó, gần 84,9 triệu cổ phiếu bị khối ngoại bán thỏa thuận với tổng giá trị giao dịch đạt gần 883 tỷ đồng, tương ứng mức giá bình quân là 10.400 đồng/cổ phiếu.

Bên thực hiện giao dịch thỏa thuận trên chính là Tổ chức Tài chính Quốc tế (IFC, thành viên thuộc nhóm Ngân hàng Thế giới), một trong hai cổ đông nước ngoài lớn của ngân hàng. Theo đó, IFC đã bán toàn bộ số cổ phiếu ABB đang nắm giữ, tương đương 8,2% vốn và chính thức không còn là cổ đông của ABBank.

Về phía ngân hàng, ABBank cho biết, lộ trình thoái vốn của IFC tại ngân hàng đã được hoạch định từ trước và được IFC thực hiện trong tháng 5/2024.

Như vậy, giao dịch này đã đánh dấu sự chấm dứt mối quan hệ kéo dài gần 14 năm giữa ABBank và thành viên thuộc nhóm Ngân hàng Thế giới

Quay trở về trung tuần tháng 10/2010, trang web của IFC bất ngờ phát đi thông tin về dự án đầu tư dự kiến vào ABBank. Bản tin trên được chú ý bởi rất hiếm khi một tổ chức nước ngoài công khai chi tiết dự án đầu tư của mình như vậy trong lĩnh vực tài chính tại Việt Nam.

Song song, đặt trong bối cảnh thị trường khan hiếm nguồn vốn, ảnh hưởng sau cuộc khủng hoảng tài chính thế giới vẫn đang hạn chế các dòng đầu tư mới khi đó, đây được coi là một thành công lớn của ngân hàng Việt nói chung và ABBank nói riêng.

Cuối tháng 12/2010, ABBank chính thức công bố phát hành 480 tỷ đồng trái phiếu chuyển đổi cho IFC, tương ứng với 10% vốn điều lệ sau khi chuyển đổi (dự kiến thời điểm 30/12/2012).

Ngoài trái phiếu chuyển đổi, ABBANK cũng đồng thời phát hành 390 tỷ mệnh giá trái phiếu thường, kỳ hạn 24 tháng, trong đó IFC mua 312 tỷ đồng và một cổ đông chiến lược nước ngoài khác hiện có là Maybank mua 78 tỷ đồng.

Với ABBank, đó là một thành công. Bởi theo ông Vũ Văn Tiền, Chủ tịch Hội đồng Quản trị ngân hàng khi đó, ABBank phải hội đủ được các điều kiện về quản trị, hiệu quả hoạt động, chiến lược và tiềm năng phát triển… phù hợp với các tiêu chí của nhà đầu tư để họ quyết định rót vốn.

Đi cùng với khoản đầu tư lớn là sự song hành với tư cách là cổ đông lớn, tham gia tư vấn, quản trị điều hành. Ở định hướng cụ thể, IFC nhấn mạnh ở hướng tăng cường hỗ trợ cho ABBank trong các lĩnh vực quản trị công ty và tài trợ tiết kiệm năng lượng. Đồng thời, tham gia hỗ trợ trong việc xây dựng và triển khai chiến lược nhằm đưa ABBank trở thành ngân hàng chuyên biệt dành cho các doanh nghiệp vừa và nhỏ.

Ở chiều ngược lại, ABBank lúc đó cũng tham gia vào tài trợ chương trình thương mại toàn cầu của IFC nhằm hỗ trợ thêm nguồn vốn bảo lãnh thương mại cho các doanh nghiệp xuất nhập khẩu Việt Nam.

Hậu “hôn nhân”, ABBank kinh doanh ra sao?

Sau cuộc “hôn nhân” với IFC, với nguồn vốn mới cùng hậu thuẫn lớn từ phía đối tác ngoại, ABBank đã có đủ nguồn để tăng vốn điều lệ và vốn chủ sở hữu theo lộ trình, được kỳ vọng sẽ sớm có sự bứt phá lớn trong nhóm các ngân hàng nhỏ trong hệ thống.

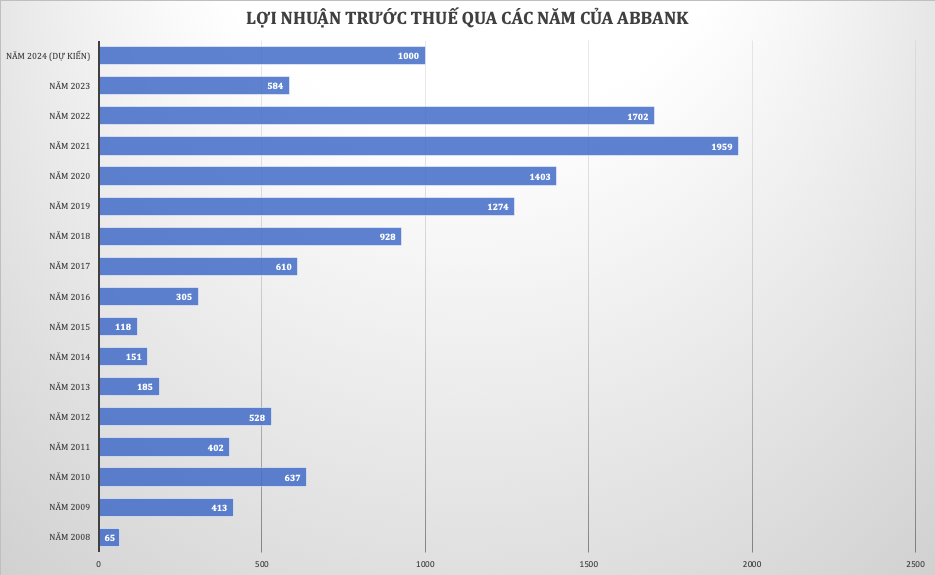

Tuy nhiên, thực tế cho thấy, hoạt động kinh doanh của ABBank trong những năm qua chưa có nhiều bước tiến, kết quả kinh doanh vẫn chưa tương xứng với tiềm lực, quy mô vốn.

Đặc biệt, giai đoạn 2013 – 2015 có thể coi là “vùng trũng” trong hoạt động kinh doanh của ABBank khi lợi nhuận liên tục sụt giảm mạnh. Tất nhiên, cũng cần đặt trong bối cảnh khó khăn chung của toàn ngành khi đó, khi tăng trưởng tín dụng giảm tốc mạnh trong khi các thành viên phải dốc sức giải quyết khối nợ xấu lớn tồn đọng sau giai đoạn tăng trưởng nóng trước đó.

Kết quả kinh doanh của ABBank những năm sau đó dần có sự cải thiện, tuy nhiên, vẫn nằm trong top dưới trong nhóm các ngân hàng có quy mô vốn tương đương.

2023 đánh dấu một năm đặc biệt khó khăn với ABBank khi lợi nhuận trước thuế riêng lẻ chỉ đạt 513 tỷ đồng, giảm mạnh tới gần 70% so với năm trước và chỉ hoàn thành hơn 18% kế hoạch năm.

Lý giải về kết quả kinh doanh giảm mạnh, ông Phạm Duy Hiếu, Quyền Tổng Giám đốc ABBank cho biết, lợi nhuận trước thuế năm 2023 sụt giảm do ngân hàng phải thoái dự thu lãi trái phiếu đầu tư đáo hạn chưa được thanh toán, thoái lãi dự thu các khoản cho vay do phát sinh nợ quá hạn trong khi dự phòng rủi ro tín dụng phải trích lập tăng cao. Ngoài ra, trong năm qua, ngân hàng cũng dành nhiều nguồn lực để thực hiện chuyển đổi nâng cao hiệu quả hoạt động.

Nhận trách nhiệm trước cổ đông về lợi nhuận năm 2023 chư đạt kế hoạch theo Nghị quyết ĐHĐCĐ giao, ông Đào Mạnh Kháng, Chủ tịch HĐQT ABBank thừa nhận, kết quả kinh doanh của ngân hàng sụt giảm mạnh một phần cũng do công tác dự báo, lập kế hoạch chưa sát thực tế.

Cũng theo Chủ tịch ABBank, trong bối cảnh nền kinh tế còn nhiều khó khăn, một số ngân hàng lớn vẫn giữ được nhịp tăng trưởng, nhưng ABBank là một ngân hàng nhỏ, sức cạnh tranh chưa cao, sản phẩm không cạnh tranh, năng lực còn yếu, tỷ lệ CASA trong nhóm thấp của hệ thống khiến áp lực chi phí vốn tăng cao.

Sang năm 2024, kết quả kinh doanh của ABBank vẫn chưa có nhiều tín hiệu khả quan khi phần lớn các mảng kinh doanh tiếp tục đi xuống. Kết thúc quý đầu tiên của năm, ngân hàng ghi nhận lợi nhuận trước thuế 192 tỷ đồng, giảm tới 68,5% so với kết quả đạt được trong quý I/2023.

Đáng chú ý, quy mô của ngân hàng có dấu hiệu suy giảm mạnh khi tổng tài sản chỉ còn 144,8 nghìn tỷ đồng, giảm tới 10,68% so với đầu năm, trong đó, số dư cho vay khách hàng sụt giảm tới 19,34% chỉ sau 3 tháng, tiền gửi khách hàng của giảm mạnh tới16,5% so với đầu năm.

Chất lượng tài sản cũng cho thấy dấu hiệu đi xuống khi tỷ lệ nợ xấu/cho vay tăng mạnh lên 3,91%, so với mức 2,91% hồi đầu năm. Tỷ lệ bao phủ nợ xấu của ngân hàng khá mỏng, hiện chỉ ở mức 40,3%.

Kết quả kinh doanh đi xuống, ABBank liên tục có sự thay đổi nhân sự cao cấp trong suốt những năm qua. Chỉ tính trong 6 năm trở lại đây (từ 2018), ABBank đã có tới 6 lần thay Tổng giám đốc. Điều này cũng ảnh hưởng không nhỏ tới định hướng phát triển chung của nhà băng.

Với mục tiêu vượt qua “vùng trũng”, ABBank đang phối hợp với hãng tư vấn hàng đầu thế giới là McKinsey để thiết kế và triển khai lộ trình phát triển 5 năm 2024 – 2008 với kỳ vọng đưa ngân hàng bứt phá trở lại.

Theo đó, mục tiêu của ngân hàng là đạt 3 tỷ USD vốn hóa, ROA hơn 2% và tổng tài sản 15 tỷ USD vào năm 2028.

Còn kế hoạch thu hút thêm vốn của nhà đầu tư nước ngoài sau sự ra đi của IFC vẫn đang còn bỏ ngỏ. Lãnh đạo ABBank cho biết, trong tương lai, việc thu hút thêm vốn của nhà đầu tư nước ngoài cũng có thể là phương án mà ABBank sẽ xem xét khi có cơ hội tốt, đối tác chiến lược phù hợp với mục tiêu phát triển bền vững của ngân hàng.