Mới đây, CTCP Chứng khoán VNDIRECT công bố quyết định của HĐQT thông qua việc sử dụng vốn vay, bảo lãnh thẻ tín dụng với tổng hạn mức tối đa 10.000 tỷ đồng tại Vietcombank.

Trước đó, vào ngày 27/6, CTCK DNSE cũng công bố quyết định mở hạn mức tín dụng 2.000 tỷ đồng tại VPBank. Còn "ông lớn" SSI vào ngày 22/6 đã công bố thông qua hạn mức 16.000 tỷ đồng tại Vietinbank trong đó có 6.000 tỷ đồng tại Vietinbank- Chi nhánh Thành An và 10.000 tỷ đồng tại Vietinbank - Chi nhánh Hà Nội.

Ngày 19/6, HĐQT của CTCK HSC cũng đã đồng loạt ra 3 nghị quyết về hạn mức tín dụng tại 3 ngân hàng là VietinBank, Vietcombank và MSB. Tổng giá trị hạn mức tín dụng của 3 ngân hàng đạt quy mô 11.000 tỷ đồng.

Như vậy, chỉ trong vòng chưa đầy 2 tuần, các CTCK trên đã đề nghị các ngân hàng cấp hạn mức tín dụng tổng cộng 39.000 tỷ đồng. Mục đích chung để phục vụ hoạt động kinh doanh và kinh doanh, đầu tư, kinh doanh Trái phiếu Chính phủ, Chứng chỉ tiền gửi…

VN-Index tăng 11,75% từ đầu năm 2023 và hiện đã có hơn 70% số mã lấy lại xu hướng tăng dài hạn.

Xu hướng này có thể sẽ còn tiếp diễn khi thị trường đang trở lại một cách sôi động. Rất có thể trong những ngày tới sẽ có thêm nhiều cái tên khác cũng công bố việc mở hạn mức tín dụng tại các ngân hàng.

Theo ông Bùi Văn Huy, Giám đốc chi nhánh TP.HCM, CTCK DSC, với việc dòng tiền hưng phấn như hiện tại, margin đương nhiên sẽ được nhà đầu tư sử dụng nhiều hơn. Không thể so sánh với mức độ margin năm 2022, tuy nhiên mức độ sử dụng margin hiện tại ở mức cao nhất từ đầu năm 2023 và là diễn biến cũng hết sức bình thường.

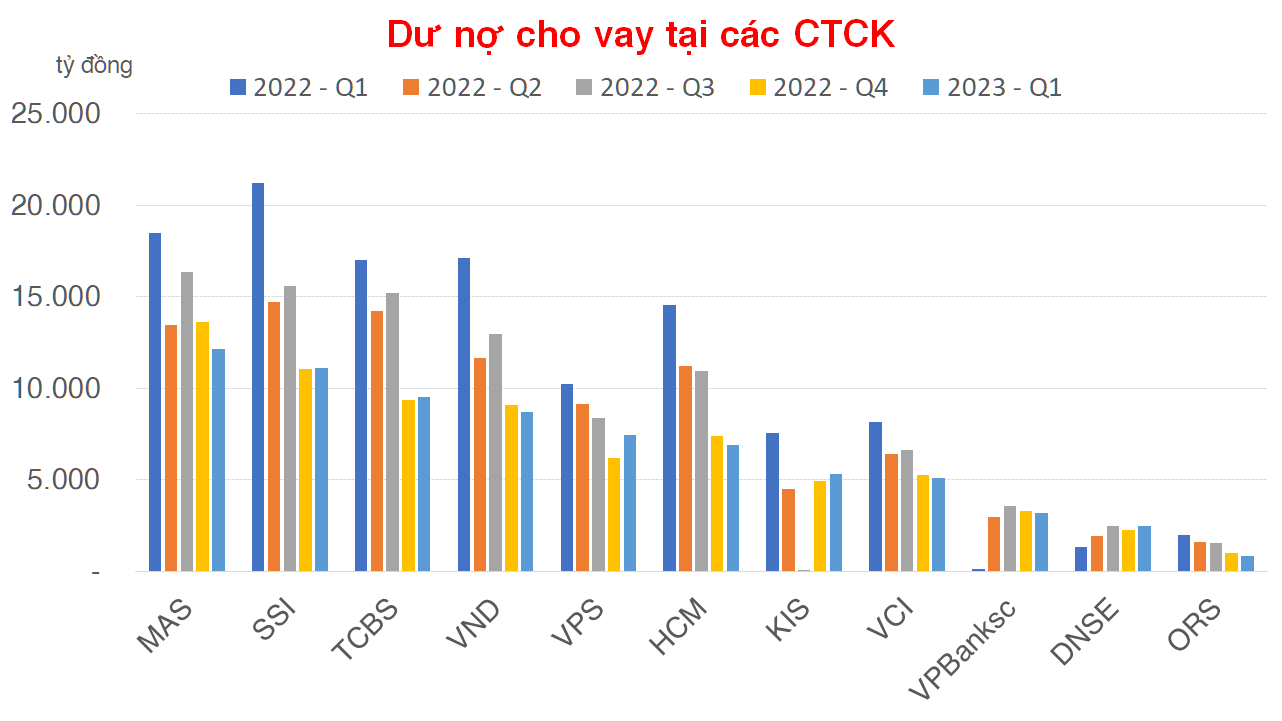

Xu hướng giảm dư nợ margin của các CTCK đã diễn trong năm 2022 đến quý 1/2023.

Xu hướng giảm dư nợ margin của các CTCK đã diễn trong năm 2022 đến quý 1/2023.

Ông Huy cho biết, đối với các công ty chứng khoán nói chung, việc sử dụng hạn mức ngân hàng không hề xa lạ vì vốn chủ sở hữu không đủ cho các hoạt động (tự doanh, margin, IB...). Nhà đầu tư cần lưu ý rằng các hợp đồng hạn mức được ký dạng để đó, khi nào cần dùng, cần nguồn thì dùng để chủ động nhận vốn vay từ ngân hàng và không dùng thì thôi. Việc ký thêm các hợp đồng hạn mức mới giúp các CTCK có sự đa dạng trong các lựa chọn. Từ trước đến nay, các CTCK vẫn có những hợp đồng hạn mức với các ngân hàng và vẫn đang dùng.